售电公司在中长期增量合约交易中的策略优化

针对广东2020年现货试结算的规定,作者上篇文章进行了粗浅的分析,就售电公司该如何定位自身的盈利空间做了简单阐述,(见《双轨制下广东售电公司如何定位盈利空间?》)。此次就增量合约交易的策略问题再做探讨,以辅助售电公司更清晰自身中长期合约交易策略的设计思路。

(来源:微信公众号”泛能网电力交易“ ID:fnw_elec_trade 作者:王海霞)

一、两类合约交易策略介绍

中长期增量合约交易(指绝对价中长期合同交易)兼具锁定效益及规避部分风险的作用,售电公司作为交易主体关注合约曲线形态及合约的市场价格,然而这些合约显性的特征又是否真的适合售电公司,还需要售电公司进行仔细的分析,并结合自身的交易策略进行判断。合约交易策略或者说合约交易决策思路主要包括两大类:一是以日前为对标的持仓效益最优策略;二是以当前为对标的购电成本最优策略。

以日前为对标的持仓效益最优策略:

以追求合约交易的持仓效益最优化为目标,此处的持仓效益既包括合约买入或者卖出对应获得的价差收益,又包括合约买卖/卖卖获得的对冲收益,是合约持仓价值与合约持仓成本之间的差值。其中合约持仓价值是以日前市场为对标计算所得,合约持仓成本是以合约交易价格计算而得。(详细说明请见《双轨制下广东售电公司如何定位盈利空间?》)

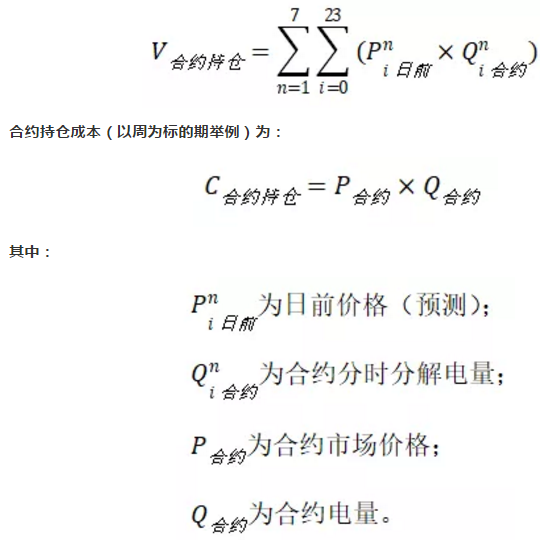

合约持仓价值(以周为标的期举例)为:

其中:

02、以当前为对标的购电成本最优策略:

以购电成本最优为交易目标,且对标的市场为当前交易市场,换言之,合约的交易决策更多的取决于当前交易的合约是否降低了购电成本。其中购电成本指售电公司对应的需购入电量(用户侧用电量)的批发交易成本,包括中长期差价合同、中长期价差合约(绝对价合同)、日前交易、实时交易等,其中日前与实时交易电量为日前交易策略考虑范畴,此处暂忽略二者差异,以日前交易覆盖中长期敞口电量。

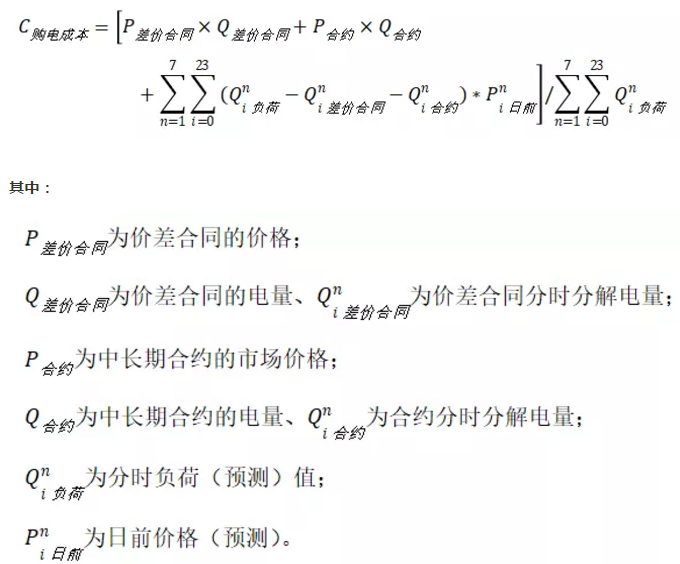

购电成本(以周为标的期举例)为:

其中:

二、两类合约交易策略的应用差异

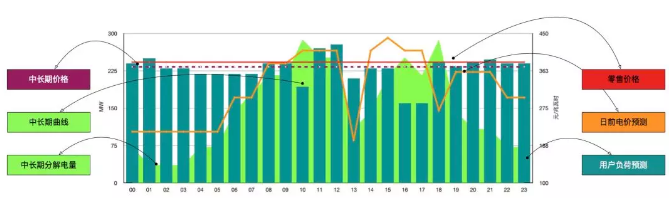

售电公司的所有交易都是围绕自身负荷及持仓展开的,作者用下图来泛指售电公司的整体盘面:

售电公司既要关注几类价格的关系:差价合同价格、合约价格、日前价格以及零售绝对价格;又要关注几类分时电量的关系:中长期分解电量以及用户分时负荷。除此之外,售电公司可能还需要增加对于日前价格预测、用户负荷预测对应的可能波动范围的刻画,以加强对于风险的管控能力。

针对两类合约交易策略,其目标及应用环境会有差异。

01、以日前为对标的持仓效益最优策略的应用环境:

•对日前市场有较为明确的认识,可以做到价格及波动的预测;

此类合约交易策略更为关注合约对应的日前市场价值,且合约的持仓价值将合约的曲线、合约的市场价格等诸多因素都量化为合约价值进行评价,因此需要售电公司能够较好的掌握日前市场的特性,具备日前市场价格的预测能力,能够一定程度掌握日前价格的波动可能范围。

•对用户侧负荷预测能力不强,历史分时负荷预测偏差较大;

此类合约交易策略并不以用户负荷情况作为最终的交易参考目标,因此对售电公司的负荷预测能力要求不高,即使负荷预测发生较大偏差也不影响合约交易决策的准确性。

•合约交易的可操作性较强;

此类合约交易策略要求合约交易的可操作较性,包括可交易的空间够多、交易约束的剩余空间够多以及交易员具有一定范围的交易权限(量价决定权)。

•以利益最大化为首要交易目标;

此类合约交易策略以利益最大化为首要交易目标,对合约效益的分析不仅关注当前合约市场,还关注在标的期之前的所有合约市场及窗口,因此在设计交易策略时要做好合约市场价格趋势的判断,以更好的应用有限的交易约束及交易空间。

•属于风险型交易策略,具有较好的风险控制能力;

此类合约交易策略属于风险型,整个交易策略以价格分析为核心开展,既包括日前价格的预测,也包括中长期市场价格的趋势判断,而价格的预测最具不确定性,因此此类交易策略要具备较强的风险量化能力、风险控制能力。

02

以当前为对标的购电成本最优策略的应用环境:

•对日前市场无法进行有效的分析,无法预测波动范围;

此类交易策略更关注当前合约市场对于购电成本的改善情况,因此并不要求对日前市场的精准预测及波动掌握,只需保持对日前市场的基本价格水平认识即可做出合约交易的决策。

•对用户侧负荷预测能力较强,历史分时负荷预测偏差较小;

此类交易策略在计算购电成本时需要明确自身代理用户的分时负荷,因此要求售电公司具备较强的负荷预测能力,将分时负荷预测偏差控制在较小的范围内。反之,如果负荷不准确,将会造成合约交易的相反效果。

•合约交易的可操作空间不强;

此类交易策略不会产生大量的交易对冲,因此在净合约量约束及负荷总量的交易空间下,足够进行合约策略的施展。

•以稳定收益为首要交易目标;

此类交易策略更关注整体效益的稳定性,中长期电量与负荷的偏差处理成为交易的重要目标,偏差越小收益越稳定,受到日前市场价格波动的影响就越小,反之收益越不稳定。

•属于保守型交易策略,对风险控制能力要求不高。

此类交易策略属于保守型,对未来合约市场走势及日前市场价格不作太多的依赖,只要当前市场的交易能够优化购电成本且优化的空间符合收益预期,就可以进行交易。通过不断的合约增仓或减仓,减少中长期电量与负荷的偏差,达到锁定收益的目的,同时也降低了风险可能。因此不要求售电公司具备较强的风险量化及风险控制能力。

就当前市场情况来看(以广东为例),有效的日前市场价格不过十数日,远不能支持售电公司开展科学有效的日前价格预测,更无法合理的量化日前价格波动造成的风险范围,加之当前试结算期间中长期合约交易的空间相对有限,因此第一类合约交易策略的应用环境不足,更多的售电公司以第二类合约交易策略为当前的核心决策思路。那么如何更好的优化交易策略成为售电公司获得更多利益的首要任务。

原标题:售电公司在中长期增量合约交易中的策略优化

责任编辑:叶雨田

-

云南公布2022年电力交易服务费收费标准

2021-12-222022年电力交易服务费 -

广西电力市场2021年5月月度竞价交易价格环比上涨近9分 首次出现……

2021-04-26广西电力市场 -

【重磅披露】国家电网前三季净利不足200亿,同比降幅仍超50%!(附国网利润表)

2020-11-03国家电网,毛伟明,电改

-

云南公布2022年电力交易服务费收费标准

2021-12-222022年电力交易服务费 -

北京电力交易中心公示1家售电公司注册信息变更有关情况

2020-10-30售电公司,电力市场,北京电力交易中心 -

重庆零售侧挂牌交易操作办法征求意见稿:采用“双挂双摘”模式

-

广西电力市场2021年5月月度竞价交易价格环比上涨近9分 首次出现……

2021-04-26广西电力市场 -

【重磅披露】国家电网前三季净利不足200亿,同比降幅仍超50%!(附国网利润表)

2020-11-03国家电网,毛伟明,电改 -

14起典型电力事故案例分析,电力人必看!

2020-11-02典型电力事故,案例分析,电力

-

售电必备技巧:电力营销、风险规避、交易和运营策略

2020-10-21电力交易,电价,售电研讨会 -

全国售电市场发展趋势及售电公司盈利模式

2020-10-20售电,售电公司,售电研讨会 -

售电|售电市场绞杀激烈,售电公司该如何度过售电寒冬?

2020-10-16售电,寒冬,电网公司