互联网金融戴着紧箍咒“转正”了

做了好多年的野孩子终于各回各家各找各妈了。互联网金融野蛮生长了多年之后,终于获得国家级官方认可转正了,但是,同时也戴上了一个紧箍咒。7月18日,央行、工信部、财政部等十部委联合发布《关于促进互联网金融

做了好多年的“野孩子”终于各回各家各找各妈了。互联网金融野蛮生长了多年之后,终于获得国家级官方认可“转正”了,但是,同时也戴上了一个“紧箍咒”。

7月18日,央行、工信部、财政部等十部委联合发布《关于促进互联网金融健康发展的指导意见》以下简称《指导意见》),宣告了悬在互联网金融企业头上的监管政策“靴子”终于落地。

专业术语一大推,再次就不展开了,有人给用大白话翻译了一下,大概就是这么两句话:第一句是,无论马甲和名字多么花哨,互联网金融无非是支付、网络借贷(P2P)、众筹、基金销售、保险、信托和互消费金融这几类,本质还是金融,还是有风险,那就必须加强监管。第二句是,按照这几个分类,监管部门划分一下势力范围:央妈管支付,银监会管P2P和原来沾亲的互联网信托和消费金融,证监会管股权众筹和基金销售,保监会管互联网保险。以后谁在惹了事捅了篓子,找亲妈算账去。

关于P2P这个最火的领域,又多加了一句:P2P你个爱惹祸的熊孩子,以后给我老实点,所有的P2P平台定性为信息中介,你只能提供信息交互、撮合、资信评估等中介服务,不要吸存放贷非法集资,不得提供增信服务。资金须交由银行业金融机构监管。

这是国家层面首次正式明确P2P网贷的合法地位,业内普遍认为,随着监管升级,P2P平台将告别过去的野蛮生长,迎来优胜劣汰的大洗牌。

说实话,过去这几年来,P2P行业过得真是战战兢兢、惹祸不断。一直存在门槛低、缺规则、监管弱等诸多问题,行业里可谓是鱼龙混杂,一些公司借P2P之名行非法集资之实,圈钱跑路的情况时有发生。统计数据显示,2014年P2P网络借贷平台涉嫌非法集资发案数、涉案金额分别是2013年的11倍和16倍。最近一起P2P跑路案(优易网)首次被判为集资诈骗罪,主要涉案人被判处有期徒刑14年,再次为行业敲响警钟。

一、为什么要带上“紧箍咒”?

在很多劣质平台跑路或倒闭之后,真正承受巨大损失的是投资者,这样令人遗憾的结果背后,反映出了部分投资人自身缺乏风险意识。一些新兴P2P平台推出的理财产品,不仅收益非常诱人,同时期限灵活,这导致很多理财用户只顾兴奋地考虑收益,而忽略了对于平台背景资质的了解和产品是否安全可靠。

天上不会掉免费的馅饼,投资者应当具备健康的理财观,同时花部分时间做一些功课。P2P平台的一些基础信息,比如成立时间、团队专业度、公司实体有无正规备案等,在网上都是比较容易查到的;另一方面,如果这个平台是正规透明的,它的资产类型、质量、投资流程、风险保障、交易合同等信息一般也会披露。此前曾介绍的宜信宜人贷,平台主动与投资者深度互动交流,帮助投资者了解P2P;同时为投资者提供资金、数据、隐私全方位的保障。投资者只有做好基础功课,才能根据自身风险承担能力选择产品,优化资产配置。

二、P2P模式乱象:“秒标”风险巨大

对于野蛮生长的P2P行业来讲,需要接受教育学习的何止是普通用户,行业火爆、资金大量流入的背后诞生了很多怪象。此前,一家做房地产、陶瓷等实业的多伦股份,便通过更名为“匹突匹”公司成功炒作了股价,但随后就遭到了证监会的质询,公司也被停牌数日。

P2P原意是个人对个人的网络借贷,而现在国内有数千家的P2P平台,很多却正在做“挂羊头 卖狗肉”的生意。有的是对接千万级别的项目融资,也就是一份大额债权被拆分成多份小额债权,被多位个人投资者购买。而伴随项目逾期甚至出现坏账,平台和投资者所承受的风险会大大增加。有的P2P为了提升平台的交易量,做一些娱乐性的天标、秒标,但不对接真实债权需求。

上文提到的优易网就主要通过“秒标”等方式进行非法集资,前期通过高额利率为诱饵吸引投资者好感,聚拢大量资金后便卷款跑路。当一个平台上突然出现很多额度巨大的秒标、天标时,投资者就要当心,说明这个平台可能在短期内需要大量的资金,跑路的风险会增大。

作为最早一批的P2P公司,宜人贷的模式则是专注于做个人对个人信用借款与理财咨询服务。它的理念是,先有真实的借款需求发生,然后再去与投资人的理财需求对接,从商业模式本身杜绝虚假交易和资金池。同时它采取小额分散出借方式,降低风险,每个借款人平均借款金额在10万元左右,每一笔交易都对应真实的借款人和出借人。据宜人贷介绍,其注册用户超过500万,借款端累计交易金额超过60亿元。

这种模式下,通过大数据等技术创新的应用,P2P平台可以更容易地建立用户画像,从而提供更具针对性的服务。举例来讲,宜人贷的用户画像是有稳定收入来源、良好的信用记录、有互联网行为、受过良好教育的优质城市白领借款人,80%以上为男性,年龄集中在25-40岁。

三、杜绝资金池,银行托管是“正道”

P2P的核心问题之一就是资金池。在没有第三方托管的情况下,投资者给借款者的资金往往会先流入P2P平台账户,久而久之沉积形成资金池。资金池通常产生的几个问题,一个是资金流动性不透明;第二是平台可随意挪用资金,不管是掩盖坏账,还是卷款跑路,都变得更容易;第三是投机者可以利用资金池进行二次放贷、借新还旧,一旦失控就会有很大风险。

《指导意见》明确指出,P2P平资金存管方必须是银行金融机构,这一举措被看作是有效瓦解资金池、保障资金安全的关键手段。而对于自律性高的优质平台,这一政策则成为它们的“护身符”。一些国内领先的P2P平台,早已与相关银行机构合作进行资金托管。

例如,宜人贷在广发银行开立了交易资金托管账户、风险备用金帐户和服务费账户三类账户,截至2015年6月,宜人贷风险备用金账户余额就超过2亿元。广发银行会对用户在宜人贷平台上的每一笔交易进行全面托管,理财用户出借时并不是把钱放在宜人贷平台,而是在广发银行的资金托管账户中,真正实现用户资金与平台的有效隔离,从根本上杜绝资金池。

其次,广发银行会监控核对宜人贷平台从用户实名开户、合同签署备案,交易与合同的匹配审核、交易资金的划转,风险金监控的全部流程,极大的保障了交易的真实性和安全性。

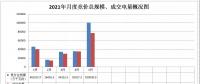

公开数据显示,2015年上半年全国P2P网贷成交额3354.01亿元,同比增长219.29%,超过了去年的总成交量。指导意见的出台,给了草莽横行的P2P打了一针“冷静剂”。业内普遍认为,P2P行业将迎来新一轮洗牌:一方面行业门槛提高,浑水摸鱼者将逐步被清理出场,而具有创新性、良好自律性的优质P2P平台可以更多的享受到政策和市场红利;另一方面,P2P作为互联网金融的代表,和银行金融机构如何更深入的展开合作,也将得到各界关注;同时,投资者群体的权益将受到更多关注和庇护,他们将成为P2P行业发展的重要推动者。

当然我们也不能忽略另外一种声音。那就是,从《指导意见》提出到真正的监管细则出台仍会经历“漫长”的过程。尽管互联网金融的未来被普遍看好,已经成为国策之一,但不可否认的是,互联网金融对于国内来说仍是一个新课题,拿P2P行业来讲,要解决此前存在的种种难题是“欲速则不达”,它的转型也会相当辛苦。未来的监管政策,不仅要做规范 P2P的“紧箍咒”,如何帮助互联网公司和银行业金融机构产生更好的化学反应,如何促进更多的创新,都将考验监管部门的智慧。

作者是《中国企业家》、《彭博商业周刊》前科技主笔

百度百家、今日头条、虎嗅专栏作者、WeMedia成员

我的微信公众号是“王长胜”ID:wangchangsheng110

责任编辑:大云网

免责声明:本文仅代表作者个人观点,与本站无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

我要收藏

个赞

-

昆明电力交易中心:云南电力市场管理办法系列解读(四)用户侧结算

-

云南公布2022年电力交易服务费收费标准

2021-12-222022年电力交易服务费 -

广西电力市场2021年5月月度竞价交易价格环比上涨近9分 首次出现……

2021-04-26广西电力市场

-

云南公布2022年电力交易服务费收费标准

2021-12-222022年电力交易服务费 -

北京电力交易中心公示1家售电公司注册信息变更有关情况

2020-10-30售电公司,电力市场,北京电力交易中心 -

重庆零售侧挂牌交易操作办法征求意见稿:采用“双挂双摘”模式

-

广西电力市场2021年5月月度竞价交易价格环比上涨近9分 首次出现……

2021-04-26广西电力市场 -

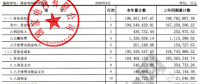

【重磅披露】国家电网前三季净利不足200亿,同比降幅仍超50%!(附国网利润表)

2020-11-03国家电网,毛伟明,电改 -

14起典型电力事故案例分析,电力人必看!

2020-11-02典型电力事故,案例分析,电力