阿里巴巴:大数据控制信贷风险初露端倪

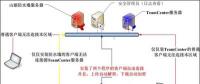

阿里巴巴、淘宝、天猫这些“阿里系”的电商平台,在深耕电商领域的同时,记录着各个商家、网店的销售额、信用记录、顾客流量、评论、商品价格和存货等信息。通过这种模式获取了大量企业以及消费者的行为数据,进而建立信用体系区分信用等级,阿里小贷由此而生。

若以银行体系来评价这类网上商家,大多数都不符合贷款资格。

除了影视行业,大数据在金融行业的运用体现得更为直观。在说阿里之前,不得不提美国的公司Kabbage。

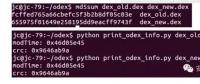

Kabbage是一家在美国为网上商家提供金融信贷服务的公司,于2010年4月上线,主要目标客户是ebay、Amazon、PayPal等电商。它的奇特之处在于,其通过获取ebay等公司的网店店主的销售、信用记录、顾客流量、评论、商品价格和存货等信息,以及他们在Facebook和Twitter上与客户的互动信息,借助数据挖掘技术,把这些店主分成不同的风险等级,以此来确定提供贷款金额数量与贷款利率水平,风险过高则拒绝,风险高低与利率成正比,与贷款金额成反比。

显然,若以银行体系来评价这类网上商家大多数都不符合银行的贷款资格,不过在互联网时代,Kabbage的案例说明了运用大量数据足以支撑这些小微企业信用评价体系。

Kabbage的这种模式也在国内被成功运用,阿里便是其中一个典型。

一个公开的数据是,截至2013年6月末,阿里小贷成立3年多来,已累计为逾32万家电商平台上的企业及个体户提供融资,累计投放贷款超过1000亿元。资料显示,2010年以来,阿里巴巴先后成立浙江阿里小额、重庆阿里小贷,起初只针对50万元以下贷款,贷款流向为阿里巴巴旗下中小企业。

“大多数小微企业或个体户因无抵押、无担保,加之规模较小风险太大,均被银行拒之门外。”一位小贷公司CEO对记者表示。不过,阿里小贷却与众不同,借款者并不用提交任何抵押与担保,凭借的是企业的“信誉”这一资源,这与传统银行的贷款模式形成了鲜明对比。

信誉从何而来?这些小微企业每天在阿里巴巴、淘宝、天猫这些平台做买卖,留下了包括运营资金、上下游客户信息等各类数据。显然,阿里对这些企业的信誉了如指掌。

上述小贷公司CEO进一步称,阿里小贷实际上是利用了大数据实现了快速信贷审批,这与Kabbage提供信贷服务的企业类似。

在此基础上,阿里金融于又6月13日推出余额宝,短短2个多月便震撼银行界。

之所以有如此大量数据,亦离不开阿里巴巴服务客户的核心理念。阿里巴巴内部人士对记者坦言,如何服务好客户是首选。而在此基础上衍生出的数据,则是能够更好地为客户服务。

责任编辑:和硕涵

-

发电电力辅助服务营销决策模型

2019-06-24电力辅助服务营销 -

绕过安卓SSL验证证书的四种方式

-

网络何以可能

2017-02-24网络