【天风电新|周报】新能源车销售渐入佳境,多晶价格跌出优势

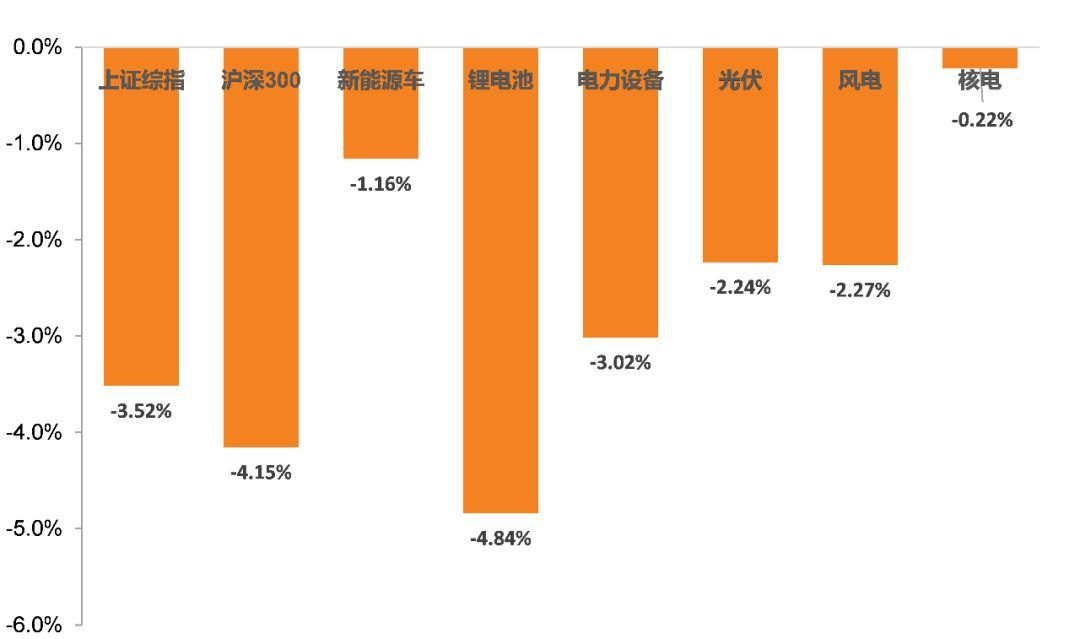

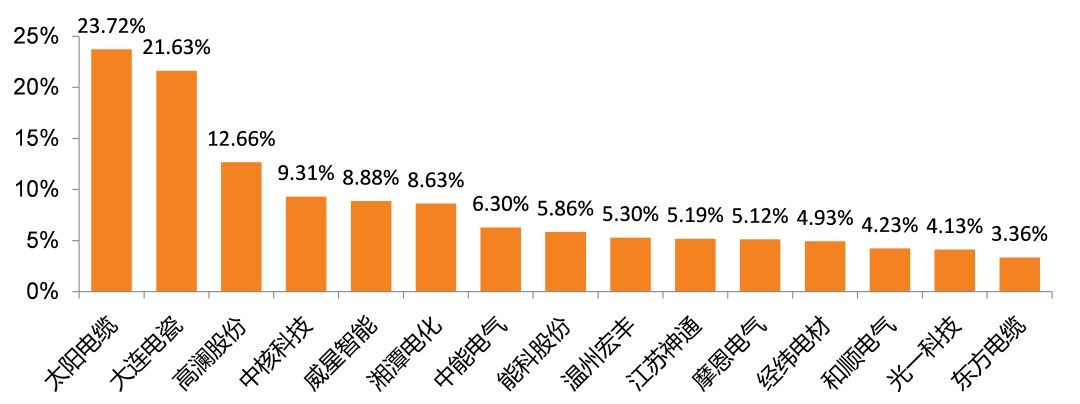

截止7月6日,较2018年6月29日,上证综指、沪深300分别下跌3.52%、4.15%。本周新能源车、锂电池、电力设备、光伏、风电、核电分别下跌1.16%、4.84%、3.02%、2.24%、2.27%、0.22%。本周领涨股有太阳电缆(+23.72%)、大连电瓷(+21.63%)、高澜股份(+12.66%)、中核科技(+9.31%)、威星智能(+8.88%)。

图1

板块涨跌幅度(20180629-20180706)

图2

2、新能源车:6月新能源车销售渐入佳境

本周事件1:据Wind公司公告,上汽和比亚迪发布6月销量公告,新能源汽车销量渐入佳境。

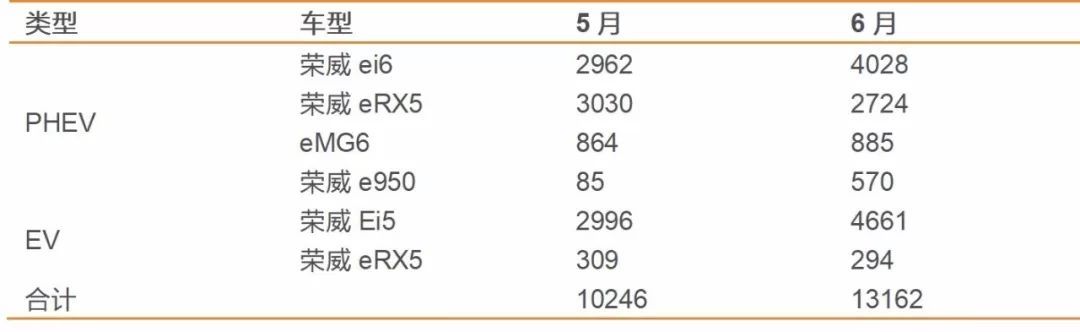

6月上汽新能源汽车销售1.3万辆再创新高,环比增长30%。具体分车型来看,纯电动Ei5销量近4700辆,环比增长近1700辆;插电混动Ei6销售4000辆,环比增加近1100辆。插电混动eRX5销售2700辆,环比基本持平。上周备受关注的热门车型Marvel X已开始预订,两驱Premium版补贴后售价不高于30万、四驱Premium版补贴后售价不高于36万,最大续航里程500km,单车带电量71KWh,目前下单订购的客户已接近3000人。我们认为Marvel X将为上汽新能源车树立标杆,有望成为下半年新能车的爆款车型。

表1

上汽新能车销量统计(辆)

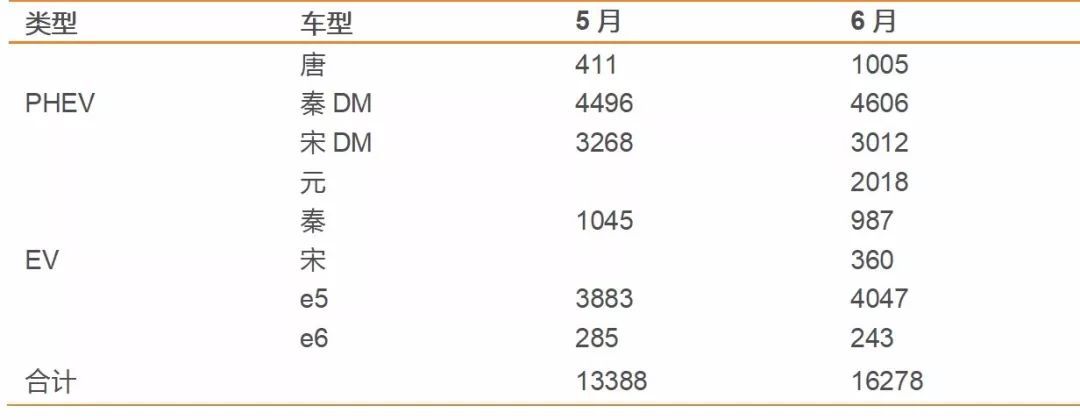

6月比亚迪新能源汽车销售1.7万辆,环比增长20%,其中纯电动7655辆,插电混动8623辆,商用车810辆,客车810辆。具体分车型来看,热销车型有秦DM 4606辆,宋DM 3012辆,e5 4047辆。5月底推出元EV360,6月销量即达2018辆。6月推出的新一代唐,基于前期成功的“Dragon Face”设计,采用第三代DM技术和DiLink智能网联系统,在外观设计、电动动力和智能配置方面均有提升,正式上市前已接受超一万台订单,爆款潜质初现。下半年比亚迪还将推出纯电动版唐EV、秦Pro、宋MAX DM,有望推动公司乘用车业务进入强势周期。

表2

BYD新能车销量统计(辆)

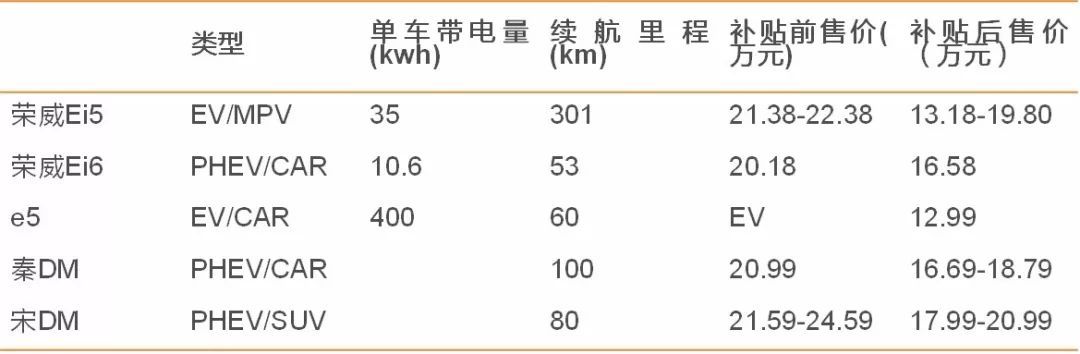

上汽荣威Ei5、荣威Ei6、比亚迪e5、秦DM、宋DM销量火爆。荣威Ei6是网约车,在各大城市网约车的需求一直较高。MPV主要针对C端客户群体,其核心优势在于高性价比以及二胎政策出台后,宽大空间、高舒适度的家庭用车销量上升趋势明显。比亚迪e5、秦DM、宋DM则凭借高性价比优势延续火爆销量。

表3

上汽和比亚迪热销新能车参数配置统计

本周事件2:据第一电动网消息,比亚迪携手长安汽车成立合资公司,动力电池外供取得重大突破。

比亚迪与长安汽车签署战略合作协议,双方将在重庆设立以新能源动力电池生产、销售为主营业务的合资公司,产能规划10GWh。长安汽车作为国内自主品牌领先车企,此次签约标志着长安成为了比亚迪动力电池的第一个乘用车客户,是比亚迪动力电池外供的重大突破,有助于大幅提升比亚迪动力电池的装机量。

强强联手,比亚迪与长安开展全面战略合作。电池只是双方合作的一部分,未来双方还将合作开发及共享电动平台,通过汽车智能化技术的突破,打造全新的人、车、科技一体化移动出行新空间。双方还将利用“长安出行”平台,投放比亚迪新能源车型,同时共同探索KD工厂、渠道、服务等领域的海外市场合作,围绕新能源汽车分时租赁、网约车业务的海外推广展开调研。

牵手长安有望提升比亚迪在动力电池领域的市占率。比亚迪的动力电池技术处于行业领先,但一直以来仅为内供,一定程度上限制了其动力电池业务的发展。2018年1-5月比亚迪动力电池装机量为2.6GWh,市占率20.1%,落后于宁德时代位居第二。随着动力电池外供模式逐渐打开,后续比亚迪动力电池装机量有望加速追赶CATL。

未来动力电池行业集中度进一步提升,对下游强大的议价能力享受高估值溢价。目前动力电池领域形成了CATL和比亚迪的双寡头竞争格局。2018年5月CATL动力电池装机量达1.96GWh,1-5月总装机量5.44GWh,市占率高达42.9%,加上比亚迪20.1%的市占率,两者占据了动力电池市场的半壁江山。我们认为未来动力电池行业的集中度一定是最高的,强者恒强的王者效应会逐渐凸显,未来像CATL、比亚迪这样的动力电池巨头对下游的议价能力将进一步增强,享受高估值溢价。

当前时点新补贴政策进入执行期,中游电池和材料都加速排产。我们认为当前车型切换完成,产业链价格进入稳定期,下半年整体销量将继续超预期。我们认为电动车产业链已经进入大逻辑增强+边际改善明显的共振阶段,继续坚定看好产业链投资机会。我们继续重点推荐低估值的锂电材料龙头杉杉股份,并重点推荐高端动力电池供应链(宁德时代、特斯拉、松下、LG等):璞泰来、宏发股份、当升科技、长园集团、先导智能(联合机械覆盖),同时建议关注优质锂电企业:澳洋顺昌、亿纬锂能、国轩高科。

3、光伏:价格下跌中,多晶超跌显现海外市场优势

新政后一个多月,光伏全产业链价格下降已经一个月之久,多晶硅料、硅片、电池、组件均有明显的下跌,硅料价格已经从今年上半年最高14万/吨的价格水平下降至8万/吨左右;硅片环节单晶硅片3.3元/片左右,龙头企业毛利率不足10%,多晶硅片已经处于生产成本以下水平。硅片价格下跌,给予下游电池、组件价格下降的空间,但由于电池存放周期短,也出现甩货现象,多晶电池片价格已经跌破1元/W;组件价格已经跌至2.2元/W,甚至部分普通效率的组件价格降到2元/W以内。

经过新政后一个多月的价格下跌释放,目前硅料环节还保持一定毛利率水平;企业三季度开始检修,价格有止跌趋势;但硅片、电池、组件毛利率水平已经非常低,部分龙头企业还保

持较低的毛利率水平,中小厂商已经处于亏损状态。尤其是多晶硅片、多晶电池,新政出台之前,由于上半年需求低迷,且较少领跑者项目的支撑,价格一路下跌,中小厂商已经出现甩货,新政后一个月的降价之后,多晶的相对性价比已经非常高。

目前行业内需求状况出现分化,国内大厂客户打单拿单能力强,目前依赖大客户以及领跑者项目支撑,可以稳定供货,而中小厂商依然处于库存压力较大的状态。除此之外,下半年的需求主要看海外需求,而海外需求对于单多晶路线的采用主要看性价比,价格大幅下跌之后,海外需求预计受较大刺激,需求首先体现在面前已经跌出性价比的多晶产品。

行业经过新政冲击之后,呈现出几点特征:1、单多晶价差拉大;2、多晶硅片甩货接近尾声;3、国内需求低迷,海外需求相对繁荣。目前价差水平下,多晶硅片相对更具价格竞争力,传导至下游环节,多晶电池和组件环节价格有更大的降价空间,海外需求经过短暂观望期之后,需求首先体现在多晶方向。对应标的方面,受冲击影响相对较小的企业,是上游资产相对轻,海外销售市场布局分布相对平衡的企业,阿特斯、晶科能源等海外电池、组件龙头建议关注。

4、风电:基本面持续向好,把握高成长机遇

本周风电板块下跌2.27%,但基本面改善逻辑不断被验证。根据中电联统计数据显示,5月份风电新增装机容量为0.96GW,同比增长18.5%,环比增长1100%,装机数据持续向好。我们认为无需因短期波动过于担忧,当前反而是把握行业高成长机会的合适节点。

7月3日,国务院印发《关于印发打赢蓝天保卫战三年行动计划的通知》,通知中要求到2020年,非化石能源占能源消费总量比重达到15%。同时强调加大可再生能源消纳力度,基本解决弃风、弃光问题。此次通知的颁布对于风电行业长期利好,其中风电的消纳再次作为重中之重,有利于弃风问题尽早切实解决。从中电联最新数据来看,全国弃风限电情况逐步改善,1-5月全国并网风电设备平均利用小时为1001小时,比上年同期增加149小时。另外,1-5月份红色预警区新疆持续实现弃风电量和弃风率“双降”,装机大省有望早日解绑,为风电装机回暖增添新的助力。

据北极星风力发电网报道,在最近的台湾离岸风电竞价开标中,获标竞价价格为每度2.22元至2.54元,不仅低于目前陆上风电的2.8元,还低于台电平均电价2.6元。我们认为主要有两方面影响:一方面随着风力机核心技术提升,运维成本及风险也都显著降低,平价上网有望比预期更早到来,提振整个风电产业的竞争力;另一方面,作为成本相对较高的风电类型,海上风电技术的不断提升、成本的逐步压缩,有利于吸引更多新兴投资者进入这一市场,促进海上风电装机量的增长。

今年以来竞价上网、绿证政策等带来的利空因素已被充分消化,而装机量数据不断验证风电装机反转逻辑,不宜过分悲观。标的方面我们继续推荐处于低预期阶段的国内风塔龙头企业天顺风能(全球塔筒领企业,风电场业务贡献稳定现金流),建议关注风机龙头金风科技。

风险提示:或存在新能源汽车推广不达预期风险;或存在新能源发电政策支持及补贴发放不达预期风险。

责任编辑:电改观察员

-

重新审视“双循环”下的光伏行业

2020-11-02光伏行业,光伏技术,光伏出口 -

能源转型进程中火电企业的下一程

2020-11-02五大发电,火电,煤电 -

国内最高额定水头抽蓄电站2#引水上斜井滑模混凝土施工顺利完成

2020-10-30抽水蓄能电站,长龙山抽水蓄能电站,水力发电

-

能源转型进程中火电企业的下一程

2020-11-02五大发电,火电,煤电 -

资本市场:深度研究火电行业价值

2020-07-09火电,火电公司,电力行业 -

国家能源局印发2020年能源工作指导意见:从严控制、按需推动煤电项目建设

2020-06-29煤电,能源转型,国家能源局

-

高塔技术助力分散式风电平价上网

2020-10-15分散式风电,风电塔筒,北京国际风能大会 -

创造12项世界第一!世界首个柔性直流电网工程组网成功

2020-06-29 清洁能源,多能互补,风电 -

桂山风电项目部组织集体默哀仪式

2020-04-08桂山风电项目部组织

-

国内最高额定水头抽蓄电站2#引水上斜井滑模混凝土施工顺利完成

2020-10-30抽水蓄能电站,长龙山抽水蓄能电站,水力发电 -

今后秦岭生态环境保护区内不再审批和新建小水电站

2020-06-29小水电,水电站,水电 -

3.2GW!能源局同意确定河北新增三个抽水蓄能电站选点规划

2020-06-29抽水蓄能,抽水蓄能电站,国家能源局

-

重新审视“双循环”下的光伏行业

2020-11-02光伏行业,光伏技术,光伏出口 -

官司缠身、高层动荡、工厂停产 “保壳之王”天龙光电将被ST

2020-09-11天龙光电,光伏设备,光伏企业现状 -

央视财经热评丨光伏发电的平价时代到了吗?

2020-08-24储能,光伏储能,平价上网