碳金融服务简介

基于在低碳领域的影响力和创新能力,深圳排放权交易所提供一系列金融创新服务:碳资产质押融资、境内外碳资产回购式融资、碳债券、碳配额托管、绿色结构性存款、碳基金等。

1.

碳资产质押融资是指管控企业通过以碳资产为质押物向银行申请贷款的融资方式。具体操作方式是管控企业向交易所提交碳资产质押业务申请,交易所为管控企业出具配额所有权证明和碳价分析报告,管控企业持相关材料向银行申请贷款,并签订借款合同和质押合同,并向发改委申请办理质押登记,最后银行完成放款流程。

产品功能:

通过碳资产质押融资,管控企业可以盘活碳资产,更加灵活地管理碳资产,提前变现,减少资金占用压力。由市碳交易主管部门委托交易所出具质押监管见证书,碳资产的安全有保障,可以提高企业的融资信用。对于激励管控企业提升碳资产管理水平和温室气体减排力度具有积极的推动作用。

2.

配额/CCER持有者向金融机构或碳市场其他机构参与人出售配额/CCER,并约定在一定期限后按照约定价格回购所售配额,从而获得短期资金融通。投资者既可以是境内投资者,也可以是境外投资者。

产品功能:

帮助管控企业盘活碳资产,拓宽融资渠道,降低融资成本。同时,吸引境外投资者参与国内碳市场,引进境外资金参与国内低碳发展。

3.

碳债券是政府、企业为筹集低碳经济项目资金而向投资者发行的、承诺在一定时期内支付利息和到期还本的债务凭证, 其核心特点是将低碳项目的减排收入与债券利率水平挂钩, 通过碳资产与金融产品的嫁接,降低融资成本, 实现融资方式的创新。

产品功能:

依托项目基础资产的收益,附带通过在交易所出售实现的碳资产收益发行债券,将碳交易的经济收益与社会引领示范效应结合,降低综合融资成本,为低碳项目开拓新的融资渠道,同时吸引境内外的投资者参与低碳建设。

4.

碳配额托管交易机制是一种资产托管手段,管控企业与交易所认可的托管机构签订碳配额托管协议,约定接受托管的碳配额标的、数量和托管期限,以及可能获取的资产托管收益;托管机构在托管期代为交易,利用自身专业的资产管理手段实现资产增值,并在托管结束后再将一定数量的配额返还给管控企业以实现履约的模式。

产品功能:

碳配额托管交易机制能够极大地促进碳交易市场的流动性,专业的碳资产托管服务为管控企业免除了自身高价培养专业碳操盘人才的顾虑和费用,让企业在稳健履行(或获得收益或低成本履约)的同时能更加专注于主营业务。

5.

通过结构化设计,项目在常规存款产品基础上,对收益组成进行重新安排,引入碳配额/CCER作为新的支付标的,是一种收益增值产品。

产品功能:

通过在碳金融领域的存款类产品创新,帮助碳市场管控企业,既能获得稳定的财富增长,还能实现碳配额资产的高效管理,充分实现收益最大化。

6.

碳基金是由政府、金融机构、企业或个人投资设立的专门基金,致力于在购买碳配额或经核证的项目减排量,经过一段时期后予以投资者碳信用、碳配额或现金回报,以帮助改善气候变暖。

产品功能:

碳基金作为一类新型基金产品不仅丰富了资本市场投资品种,还通过吸引基金市场投资者广泛关注碳交易和碳资产,推动了碳交易和气候变化理念的普及,对于我国培育低碳投资市场和绿色投资偏好投资者具有重要的实践意义。

责任编辑:继电保护

-

碳中和战略|赵英民副部长致辞全文

2020-10-19碳中和,碳排放,赵英民 -

两部门:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

国家发改委、国家能源局:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业

-

碳中和战略|赵英民副部长致辞全文

2020-10-19碳中和,碳排放,赵英民 -

深度报告 | 基于分类监管与当量协同的碳市场框架设计方案

2020-07-21碳市场,碳排放,碳交易 -

碳市场让重庆能源转型与经济发展并进

2020-07-21碳市场,碳排放,重庆

-

两部门:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

国家发改委、国家能源局:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

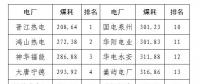

2020年二季度福建省统调燃煤电厂节能减排信息披露

2020-07-21火电环保,燃煤电厂,超低排放

-

四川“专线供电”身陷违法困境

2019-12-16专线供电 -

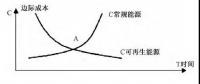

我国能源替代规范法律问题研究(上)

2019-10-31能源替代规范法律 -

区域链结构对于数据中心有什么影响?这个影响是好是坏呢!