碳交易的市场体系和市场类型

《京都议定书》清晰界定了温室气体排放权,使之成为一种稀缺资源,一种资产,由于具有了商品价值和交易的可能性,进而催生出了以二氧化碳排放权为主的碳排放权交易市场。碳交易市场建立在排放交易体系基础之上,两者之间有着紧密联系。换言之,排放交易体系很大程度上决定了碳交易市场的类型(如表1所示)。

根据是否具有强制性,碳交易市场可分为强制性(或称履约型)碳交易市场和自愿性碳交易市场。

强制性碳交易市场,也就是通常提到的“强制加入、强制减排”,是目前国际上运用最为普遍且发展势头最为迅猛的碳交易市场。强制性碳交易市场能够为《京都议定书》中强制规定温室气体排放标准的国家或是企业有效提供碳排放权交易平台,通过市场交易实现减排目标,其中较为典型或影响力较大的有欧盟排放交易体系(EU ETS)、美国区域温室气体减排行动(RGGI)、美国加州总量控制与交易体系、新西兰碳排放交易体系(NZ ETS)、日本东京都总量控制与交易体系(TMG)等。

自愿性碳交易市场,多出于企业履行社会责任、增强品牌建设、扩大社会效益等一些非履约目标,或是具有社会责任感的个人为抵消个人碳排放、实现碳中和生活,而主动采取碳排放权交易行为以实现减排。自愿性碳交易市场通常有两种形式,一种为“自愿加入、自愿减排”的纯自愿碳市场,如日本的经济团体联合会自愿行动计划(KVAP)和自愿排放交易体系(J-VETS);另一种为“自愿加入、强制减排”的半强制性碳市场,企业可自愿选择加入,其后则必须承担具有一定法律约束力的减排义务,若无法完成将受到一定处罚,最典型的代表是芝加哥气候交易所(CCX)。由于后者发生前提为“自愿加入”,且随着强制性碳交易市场的不断扩张,此类实践逐渐被强制性或是纯自愿性碳市场所取代,故未作单独列出。

此外,还有一些不同的标准,可将碳交易市场分为不同类型。

交易标的对应碳产品的性质和产生方式,根据不同的交易标的,可将排放交易体系分为以下两种基本类型,即基于配额的交易(Allowance-based transactions)和基于项目的交易(Project-basedtransactions)。

根据与国际履约义务的相关性,即是否受《京都议定书》辖定,可分为京都市场和非京都市场。其中,京都市场主要由IET、CDM和JI市场组成,非京都市场则不基于《京都议定书》相关规则,包括企业自愿行为的碳交易市场和一些零散市场等。

根据覆盖地域范围,可分为跨国性/全国性、区域性碳交易市场、地区性碳市场。跨国性/全国性碳交易市场的典型代表为EU ETS,它覆盖了欧盟全部成员国以及非欧盟的挪威、冰岛和列支敦士登三国;RGGI属于区域性碳市场;TMG、美国加州总量控制与交易体系、加拿大魁北克省排放交易体系等都属于地区性碳市场。

根据覆盖行业范围,可分为多行业和单行业碳交易市场,如EU ETS覆盖能源、钢铁、电力、水泥、陶瓷、玻璃、造纸、航空等多个行业,RGGI只覆盖电力行业。

在具体交易环节中,还可根据流通市场和产品的合约性质,分为一级市场、二级现货市场和二级衍生品市场。((本文节选自《中国碳排放权交易实务》,孟早明 葛兴安等编著,化学工业出版社))

责任编辑:继电保护

-

碳中和战略|赵英民副部长致辞全文

2020-10-19碳中和,碳排放,赵英民 -

两部门:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

国家发改委、国家能源局:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业

-

碳中和战略|赵英民副部长致辞全文

2020-10-19碳中和,碳排放,赵英民 -

深度报告 | 基于分类监管与当量协同的碳市场框架设计方案

2020-07-21碳市场,碳排放,碳交易 -

碳市场让重庆能源转型与经济发展并进

2020-07-21碳市场,碳排放,重庆

-

两部门:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

国家发改委、国家能源局:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

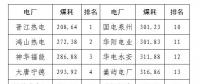

2020年二季度福建省统调燃煤电厂节能减排信息披露

2020-07-21火电环保,燃煤电厂,超低排放

-

四川“专线供电”身陷违法困境

2019-12-16专线供电 -

我国能源替代规范法律问题研究(上)

2019-10-31能源替代规范法律 -

区域链结构对于数据中心有什么影响?这个影响是好是坏呢!