绿色金融改革创新的“广州模式·花都经验”

2017年6月,广东省广州市绿色金融改革创新试验区(以下简称试验区)正式获批。在获批不到一年的时间里,试验区牢固树立和践行绿水青山就是金山银山的理念,严格落实《广东省广州市建设绿色金融改革创新试验区总体方案》(以下简称《总体方案》)的具体要求,突出绿色金融支持实体经济及区域绿色发展,取得积极成效。

2017年6月,人民银行等多部委联合发布的《总体方案》)明确提出:在广州市花都区率先开展绿色金融改革创新试点。这是广州市首个经国务院批准建设的金融专项试验区,也是华南地区唯一一个绿色金融改革创新试验区。

作为广州市率先开展绿色金融改革创新试点的核心区,广州市花都区紧紧围绕“绿色金融改革创新的试验田、绿色金融与绿色产业协调发展的示范区、粤港澳大湾区合作发展的新平台、‘一带一路’建设的助推器”这四大定位,聚焦体制机制创新,突出绿色金融支持绿色产业发展,大力推动“培育发展绿色金融组织体系、创新发展绿色金融产品和服务”等《总体方案》部署的九大任务落地生根,努力为全国提供绿色金融改革创新“广州模式·花都经验”。

创新体制和机制,促进绿色金融和绿色产业协调发展

试验区通过体制机制的创新,引导绿色金融资源支持绿色产业发展。首先是创新绿色发展政策激励机制。花都区制定出台支持绿色金融绿色产业发展的“1+4”配套政策文件,明确从2017年起,花都区财政连续五年每年安排不低于10亿元的专项资金支持绿色发展。在支持开展绿色金融业务方面,对绿色信贷、绿色债券等按年度给予最高100万元的资金补贴,对参加绿色保险的企业按其保费的30%给予补贴,每年最高补贴10万元。

其次是花都创新产融对接机制,研究制定了《广州市绿色金融改革创新试验区绿色企业和项目库管理办法》,建立绿色企业和绿色项目库管理机制,定期举办绿色项目产融对接会,引导金融机构精准对接绿色企业、绿色项目的融资需求。依托“广东省中小微企业信用信息和融资对接平台”,整合政务信用信息特别是环保、用能等领域的信息,建立非银行信用信息数据库,为银行机构开展绿色企业和项目的政务信用信息查询、开展金融产品展示和线上融资对接提供平台和抓手。

此外,花都还创新绿色企业和绿色项目认证机制,初步编制《广东省广州市绿色金融改革创新试验区绿色企业认证规范》和《广东省广州市绿色金融改革创新试验区绿色项目认定规范》,从企业与环境、项目技术水平、项目与环境等多维度明确了绿色企业和绿色项目的认定规范,界定了绿色企业、绿色项目的范围,初步筛选出1200多家绿色企业和170多个绿色项目。下一步,花都区将结合规范要求,聘请第三方机构对企业和项目开展绿色认定工作,为财政、金融等相关配套扶持政策的落实以及金融市场的投资决策提供依据。

值得一提的是,花都还创新了绿色金融风险补偿机制。根据“1+4”政策,花都区对开展绿色信贷、绿色基金、绿色债券、绿色保险等绿色金融业务的金融业各类机构,按其损失金额的20%给予风险补偿,最高补贴100万元。

创新产品和服务,拓宽绿色企业融资渠道

《总体方案》提出,试验区要以金融创新推动战略性主导产业绿色转型升级为主线。而花都围绕“绿色金融促进绿色产业发展”,创新产品服务,拓宽绿色企业融资渠道,为绿色产业发展提供“金融支撑”。

试验区大力推动绿色信贷、绿色债券、绿色基金、绿色保险等绿色金融产品创新,拓宽绿色企业融资渠道,引导和激励绿色资金投入绿色产业发展。

在绿色信贷方面,花都加大绿色金融资源投向绿色产业的比重,截至2018年3月底,花都区银行业绿色贷款余额约106.35亿元,占比从2016年初的7.3%增长至12.66%。中国农业发展银行广东省分行给位于花都区赤坭镇的广州市第五资源热力电厂授信11亿元,目前已发放2.5亿元,基准利率下浮14.9%。

在加快发行绿色债券发行方面,花都鼓励银行机构发行绿色金融债,广州银行50亿元绿色金融债发行顺利推进并将定向投向试验区绿色项目;支持企业发行绿色企业债,相关工作正积极推进中。

同时,花都区积极推广环境污染责任保险、安全生产责任保险、食品安全责任保险,今年6月底前实现131家首批企业环境污染责任险、安全生产责任险投保全覆盖,力争2018年底达到全部需投保企业80%的投保覆盖率。支持人保财险广州分公司与广州碳排放权交易所签订战略合作协议,探索开展碳交易履约保险。积极开展绿色保险创新,在花都区选取具有代表性的企业试点“绿色产品食安心责任保险”、“绿色农保+”、“绿色农产品质量安心追溯保险”、“蔬菜降雨气象指数保险”等创新型绿色保险产品。

绿色基金方面,花都区已设立三支政府引导基金,总规模41亿元,分别是空港投资基金、广州北站基金、绿色低碳发展基金,推动各类绿色基金集聚,撬动和引导社会资本,为辖区绿色产业和项目发展提供资金支持。

花都还创新碳金融业务,积极支持广州碳排放权交易中心开展碳排放权交易、碳配额抵押融资等碳金融业务。目前,广州碳排放权交易中心累计成交配额突破6500万吨,总成交金额超过15亿元。近期,该中心完成了广州地区首笔碳排放权交易人民币跨境结算业务,为英国石油公司(BP)通过碳交易人民币专用存款账户(NRA)买入10万吨碳排放配额办理交易结算。

此外,花都研究推广环境权益质押融资并形成标准化体系。依托广州碳排放权交易中心,加快推动环境权益质押融资试点,鼓励银行机构发行环境权益抵质押等信贷产品。同时,聘请中介机构将该类信贷产品形成标准化体系。

在绿色金融服务机构创新方面,工商银行、中国银行、建设银行等银行已获中国银行保险监督管理委员会批准将花都支行升格为花都分行,广州银行、兴业银行、浦发银行等已设立绿色金融事业部,建设银行在花都区设立全国首家绿色金融创新中心。

不仅如此,花都还大力提升绿色金融服务水平。在绿色金融街设立了华南地区首个绿色金融政务服务分中心,利用“人工智能+机器人”全程电子化系统,为试验区企业和项目提供“一站式”政务服务;同时,花都区正在研究建立绿色快速审批服务通道,对于进驻绿色产业园区的企业工商注册登记1天内办结,大力提升审批效率。

加强区域合作,共建粤港澳绿色金融核心圈

以粤港澳大湾区合作为契机,加强粤港澳绿色金融合作,支持符合条件的港澳地区金融机构在试验区设立合资证券、基金、期货和保险公司,积极开展绿色金融业务,共建粤港澳金融核心圈,正是花都的重要任务之一。

花都通过参加金融论坛等形式,大力推介绿色金融改革创新试验区的政策优势、环境优势,吸引港澳地区金融机构来试验区开展绿色金融业务。

在加强与港澳绿色金融合作方面,花都鼓励港澳地区金融机构在试验区设立分支机构或成立合资证券、基金、期货和保险公司,当前正大力推动中国铝业股份有限公司、香港太平行证券等企业牵头在试验区设立以绿色业务为主的合资证券公司,目前正等待审批。

同时,花都还加强与深圳、珠海、佛山等大湾区各城市之间的交流,开展大湾区绿色金融合作。

加强风险防范,构建绿色金融风险防控体系。

试验区把风险防范摆在重要位置,加强和改善绿色金融监管,科学防范风险,坚决守住不发生系统性金融风险底线。

通过对绿色信贷、绿色证券、绿色保险以及碳金融等绿色金融业务进行统计和设立评价指标,花都加强对区域绿色金融发展水平的科学评价和风险评估,不断强化银行、发债人和金融中介机构对绿色信贷和债券的风险分析能力和识别能力。

花都还与广东省地方金融风险监测平台合作,研究建设实时高效的金融风险分析及管理信息系统,将试验区内企业信息录入监测平台,对区内各类绿色金融风险进行实时监控,及时发现、化解并处置金融风险。

在强化环境信息披露方面,花都积极引导试验区金融机构、上市及挂牌企业落实环境风险评估和信息披露等制度,切实加强金融风险防范。

责任编辑:继电保护

-

碳中和战略|赵英民副部长致辞全文

2020-10-19碳中和,碳排放,赵英民 -

两部门:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

国家发改委、国家能源局:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业

-

碳中和战略|赵英民副部长致辞全文

2020-10-19碳中和,碳排放,赵英民 -

深度报告 | 基于分类监管与当量协同的碳市场框架设计方案

2020-07-21碳市场,碳排放,碳交易 -

碳市场让重庆能源转型与经济发展并进

2020-07-21碳市场,碳排放,重庆

-

两部门:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

国家发改委、国家能源局:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

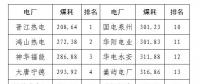

2020年二季度福建省统调燃煤电厂节能减排信息披露

2020-07-21火电环保,燃煤电厂,超低排放

-

四川“专线供电”身陷违法困境

2019-12-16专线供电 -

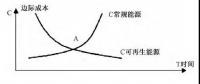

我国能源替代规范法律问题研究(上)

2019-10-31能源替代规范法律 -

区域链结构对于数据中心有什么影响?这个影响是好是坏呢!