世界最大碳市场——欧盟碳排放交易体系的市场发展剖析

导读

欧盟商务网站2018年2月6日晚报道,欧洲议会近日通过一项法律,该法旨在加强对欧盟工业领域二氧化碳排放的限制,以期兑现巴黎气候协议项下的承诺。新法将加速减少欧盟碳排放交易体系的碳排放配额发放总量,新法规定:一是,从2021年起碳配额发放的上限将从逐年减少1.74%增至2.2%,并于2024年再次增加该指标;二是,提高市场稳定储备委员会对市场超额碳排放的吸收能力,以最多吸收24%超额补贴的方式,提高配额价格;三是,创立现代化基金和创新基金等,助力企业创新,推动市场向低碳经济转型。

我们通过对欧盟碳排放交易体系从运行机制、市场发展情况及影响因素等方面的分析,希望能够借鉴和吸取其中成熟的经验和教训,为我国碳市场的健康发展助力。

欧盟碳排放交易体系

(一)基本介绍

欧盟碳排放交易体系(EU ETS)是世界上最大的碳排放交易市场,于2005年开始交易。在该体系下,所有欧盟碳排放配额均在欧盟登记簿(Union Registry)进行统一登记。欧盟于2013年10月正式批准了《欧盟温室气体排放交易指令》,意味着EU ETS成为世界上第一个在公共法律框架下运行的碳排放交易体系。

目前,EU ETS覆盖28个欧盟成员国、冰岛以及列支敦士登约11000个发电站、制造工厂及航空公司约45%的欧盟温室气体排放量,贡献了全球约80%的交易额。据欧盟委员会官方统计,2015年包括现货及衍生品在内欧盟碳配额累计共交易66亿吨、4.9亿欧元,日均交易量达到2600万吨。

(二)运行机制

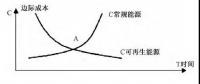

EU ETS属于总量交易(cap-trade),即在污染物排放总量不超过允许排放量或逐年降低的前提下,内部各排放源可通过货币交换的方式相互调剂排放量,实现减少排放、保护环境的目的。

具体而言,欧盟各成员国根据欧盟委员会颁布的规则,为本国设置一个排放量的上限,确定纳入排放交易体系的产业和企业,并向这些企业分配一定数量的排放许可权——欧盟碳配额 (EUA)。如果企业能够使其实际排放量小于分配到的排放许可量,那么它就可以将剩余的EUA放到排放市场上出售,获取利润;反之,它就必须到市场上购买EUA,否则将会受到重罚。

(三)历史发展

碳交易机制随着四个实施阶段的推进逐步完善,且达到了促进市场主体减少碳排放的目的。

EU ETS计划规定了四个实施阶段:第一阶段为2005-2007年,作为试验性阶段,主要目的是“在行动中学习”;各成员国制定各自限额(国家分配计划),主要免费发放。由于预估失误,导致发放过量,EUA价格曾在2007年落至0元。

第二阶段为2008-2012年,是实现欧盟各成员国在《京都协议书》中全面减排承诺的关键期。期间,冰岛、挪威和列支敦士登加入,EUA分配总量下降了6.5%;由于两次遭遇全球经济危机,能源相关行业产出减少,对EUA需求减少,而市场供给仍然过度,价格接连下跌。

第三阶段为2013-2020年,欧盟开始对EU ETS推行改革,制定统一排放上限。一方面每年对排放上限减少1.74%,另一方面,逐渐以拍卖取代免费分配。其中,能源行业要求完全进行配额拍卖,工业和热力行业根据基线法免费分配。2013年约50%的EUA需要通过拍卖获得,且这一比例逐年递增。

第四阶段为2021-2030年,欧盟委员会已于2015年7月公布了对EU ETS修改的立法建议,并在2018年2月6日通过了最新更加严苛要求的修改,预计碳交易市场将步入常态。

总体而言,EU ETS的推出促进了市场主体排放的下降。截至2016年,欧洲碳排放市场的碳排放量已连续第六年下降。

市场发展情况

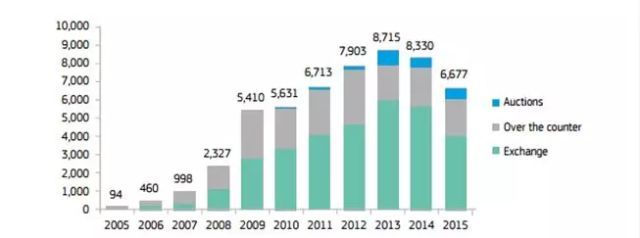

(一)交易规模基本呈逐年递增趋势,2013年起出现下滑,但整体维持高位。

据欧盟委员会官方统计,EUA交易量随着实施阶段的推进,基本呈现逐年递增的趋势,且有突破性成果:从2005年的0.9亿吨增长至2015年的66.8亿吨(见下图),增长率高达7322.2%。EUA交易量在2013年存在一个分水岭,出现小幅下滑,其中2014年、2015年分别同比减少4.4%、19.8%,但交易量整体保持较高水平。

数据来源:欧盟碳排放交易体系官网宣传册

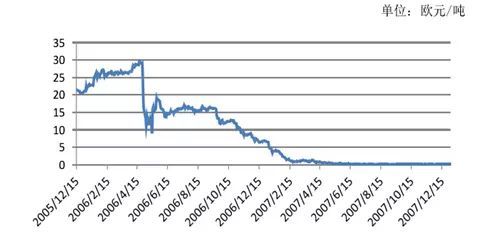

(二)交易价格随实施阶段的推移震荡下跌,但2017年以来有所上扬,目前维持在9欧元左右。

数据来源:彭博

从第一阶段(2005-2007年)的现货价格分析(上图),EUA开市价格较高,曾达历史峰值价格,但是迅速下滑,波动较大。2005年开市时,EUA价格在20欧元左右,2006年4月曾上扬至历史最高峰的30欧元,但随后不断下挫,并在2007年较长一段时间停滞在0欧元水平。

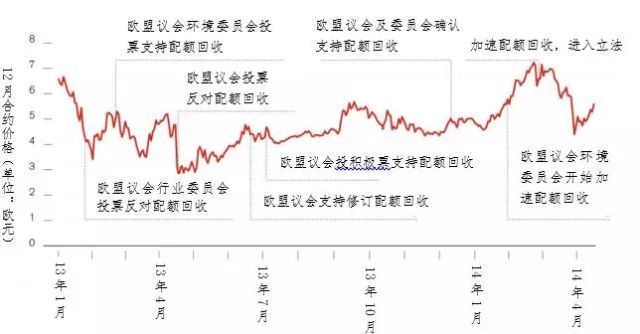

由于EUA期货价格在一定程度上能够解释并预测现货价格,我们选取EUA最活跃的交易市场——洲际交易所推出的EUA期货产品价格来分析第二、第三阶段的价格变化。伴随第二阶段经济危机的爆发,EUA期货价格上涨至30欧元后再度连续下跌,最低下探5欧元。而第三阶段至今,由于政策趋紧、配额回撤等原因,市场供给减少,EUA期货价格逐步开始稳定在5-10欧元区间,并在近期呈不断上升走势。

数据来源:Wind数据库

(三)可供交易的产品种类逐渐齐全。

EU ETS可供交易的产品种类逐渐丰富,包括市场份额相对较低的现货,以及期货、远期、掉期、期权在内的衍生品。

交易量及交易价格影响因素分析

总的来说,EU ETS的交易量及交易价格主要受EUA供给状况、外部政策和宏观环境的影响。其中,一级市场(包括配额发放及拍卖)EUA的供求关系从根本上决定着碳市场交易的变化,影响碳价格的水平;而外部因素包括政策及政治经济环境是导致碳价格波动的主要原因。具体分析如下:

(一)配额供给是碳市场交易量变化的根本原因。

在第一和第二阶段,市场处于供大于求的状态。一方面,大部分EUA是免费发放的,拍卖的比例很低(第二阶段才达到4%),参与者进行交易的必要性不足;另一方面,为培育市场,EUA实际发放过度,企业不需购买便可完成排放目标。因此这一阶段,EUA交易量相对较小,但受期货市场等的带动逐年增加。

而从第三阶段,市场供求状况开始改善。其一,拍卖成为EUA分配的主要方式(以约50%的比例逐年递增),导致市场参与者的排放成本上升。其二,政策设计者自2013年起逐年减少1.74%的碳排放上限,从2021年起增至2.2%,并随欧洲消费者价格指数逐年增加每吨额外碳排放的罚款(2013年已达100欧元)。交易量基本在维持高位的水平上稍有调整。

(二)碳交易价格的变动源于政策和宏观环境的变化。

EUA交易价格分别在2006年4月、2008年、2009年发生显著变化,且在2013年以来波动幅度减少,究其原因,主要是由于政策或宏观环境的变化。

首先,欧盟委员会于2006年5月确认2005年实际碳排放量比分配的碳配额低4%,由此导致EUA价格暴跌到10欧元。

其次,次贷危机导致能源行业产出减少,继而EUA需求减少,同时市场预期化石能源价格将持续走低,造成EUA在2008年上半年增长到20欧元以上,后于2009年上半年降至13欧元。

最后,2013年以来,欧洲委员会对EU ETS的改进促使EUA价格逐渐稳定。包括[4]:首先设定EUA总量然后分配给成员国,对碳排放抵消实行更严格限制,限制EUA在第二到第三阶段的储存,以及EUA回收计划等。其中,EUA回收对价格的影响如下图所示。

数据来源:汤森路透,欧盟委员会气候行动

(三)特殊原因

另外,也有一些特殊原因影响交易。例如,金融危机期间,一些企业由于缺乏现金流,利用EUA交易即时交易、即时入金的特点,通过EUA交易迅速获取现金。

结论

EU ETS是建立时间最早、世界上最大的碳排放交易市场。自推出至今,该体系虽然经历了交易规模较小、价格波动较大等现象,但正按计划逐步发展完善。

从交易表现上来看,碳配额的供求关系始终是碳市场交易量及价格变化的决定性因素。虽然在EU ETS早期市场,政府配额发放过量,市场供大于求,价格降至冰点,但通过减少碳排放配额总量发放上限,利用拍卖、行政处罚手段增加参与主体碳排放成本,限制抵消等措施刺激配额供求调整,均证明可对交易产生影响。另一方面,由于价格对外部因素更敏感,诸如政策及政治经济环境的变动对碳价格的波动影响较大;而政策的不可预期往往也会阻碍参与者进行套期保值,对交易量起到反向抑制作用。

从碳市场的作用来看,EU ETS很好地起到了促进欧洲节能减排的目的,欧盟碳排放量随EU ETS的推进逐年递减。

总体来看,EU ETS虽然近几年交易量有所下降,但并不是欧盟碳市场萎靡的表现。相反,政府正在采取措施,利用监管的手段,在变化的外部环境下收紧碳配额,促使碳价格在合理的区间内平稳变化。EU ETS努力运用其他创新方式,提高交易活跃度和参与度,欧洲议会新法的通过为市场再次注入了信心。综合运用多种政策工具包,结合市场的自主调节作用,在政策保持稳定、预期可见的情况下,欧盟碳市场将会更加理性地发展。

作者:谢言

来源:上清所大宗商品清算资讯

责任编辑:继电保护

-

碳中和战略|赵英民副部长致辞全文

2020-10-19碳中和,碳排放,赵英民 -

两部门:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

国家发改委、国家能源局:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业

-

碳中和战略|赵英民副部长致辞全文

2020-10-19碳中和,碳排放,赵英民 -

深度报告 | 基于分类监管与当量协同的碳市场框架设计方案

2020-07-21碳市场,碳排放,碳交易 -

碳市场让重庆能源转型与经济发展并进

2020-07-21碳市场,碳排放,重庆

-

两部门:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

国家发改委、国家能源局:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

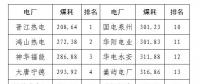

2020年二季度福建省统调燃煤电厂节能减排信息披露

2020-07-21火电环保,燃煤电厂,超低排放

-

四川“专线供电”身陷违法困境

2019-12-16专线供电 -

我国能源替代规范法律问题研究(上)

2019-10-31能源替代规范法律 -

区域链结构对于数据中心有什么影响?这个影响是好是坏呢!