能源行业发展 五大央企新能源公司争相斗艳!

自从中国电力投资集团与国家核电技术公司合并为国家电力投资集团,以及中国国电与神华集团合并为国家能源集团后,形成了如今新的五大发电集团。

他们旗下五家新能源上市公司分别为:华能新能源股份有限公司(以下简称“华能新能源”)、华电福新新能源股份有限公司(以下简称“华电福新”)、龙源电力集团股份有限公司(以下简称“龙源电力”)、中国大唐集团新能源股份有限公司(以下简称“大唐新能源”)以及中国电力清洁能源发展有限公司(以下简称“中国电力清洁能源”或“中国清洁能源”)。

2018年9月份,上述五家上市公司陆续公布了2018年中期报告,本文主要对标分析了2018年上半年,五家新能源上市公司的营业收入、净利润、总资产、基本每股收益、发电量和装机总量等方面,综合分析其经营情况和业绩变化原因,以及说明了各个公司业务基本面,以及风电、太阳能、水电、天然气业务等占比分布。

五家公司基本面

我们先回顾下2018年上半年整体经济情况。2018年上半年我国GDP同比增长6.8%,全国电力供需总体宽松,全社会用电量32291亿千瓦时,较去年同期增长9.4%,其中第一产业用电量328亿千瓦时,同比增长10.3%,第二工业用电量21984亿千瓦时,同比增长7.5%,城乡居民生活用电量4555亿千瓦时,同比增长13.2%。

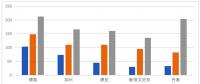

华能新能源发电种类包括风电和太阳能发电。截止到2018年上半年,公司完成总发电量1361万兆瓦时,同比增长14.7%。发电量占比方面,其中风电占总发电量的95%,太阳能发电占总发电量的5%;公司2018年上半年新增装机容量51.5兆瓦,公司总装机容量11618.3兆瓦,较2017年同期增长4.47%;其中风电占总装机92%,太阳能装机占总装机8%。

华电福新发电种类包括风电、太阳能发电、水电、煤电和天然气发电。截至2018年上半年,公司总发电量为2175万兆瓦时,同比增长8.1%。发电量占比方面,风电占41%、太阳能发电占4%、水电占11%、煤电占39%、天然气发电占5%;公司总装机容量为15801.4兆瓦,较2017年同期增长5.0%,新获核准2个风电项目,容量70兆瓦;装机占比方面,风电占50%、太阳能占7%、水电占16%、煤电占23%、天然气占4%。

龙源电力发电种类包括风电、火电和其他可再生能源发电。2018年上半年,该集团累计完成发电量2583万兆瓦时。发电量占比方面,风电占84%、火电占15%、其他可再生能源发电占1%;集团总装机容量为20520兆瓦,同比增长5.0%,上半年新增核准风电项目330兆瓦,装机占比方面,风电占90%、火电占9%、其他可再生能源占1%。

大唐新能源发电种类包括风电、光伏发电和瓦斯发电。截至2018年上半年,集团发电量为955万兆瓦时,同比增长30.13%。发电量占比方面,风电占98.43%、光伏发电占1.43%、瓦斯发电占0.14%;集团总装机容量为8873.92兆瓦,同比增长4.42%,风电在建项目容量为2063.1兆瓦,装机占比方面,风电占97.97%、光伏发电占1.97%、瓦斯发电占0.06%。

中国电力清洁能源发电种类包括天然气发电、垃圾发电、风电、光伏发电和水电。截至2018年上半年,集团发电量503万兆瓦时,比去年同期增加8.1%。发电量占比方面,天然气发电占48%、垃圾发电占7%、风电占28%、光伏占5%、水电占12%;集团控股装机容量为3,927.4兆瓦,较去年同期增长2.94%,在建项目装机容量为674.6兆瓦,装机占比方面,天然气发电占33%、垃圾发电占3%、风电占39%、光伏占8%、水电占17%。

规模对比分析

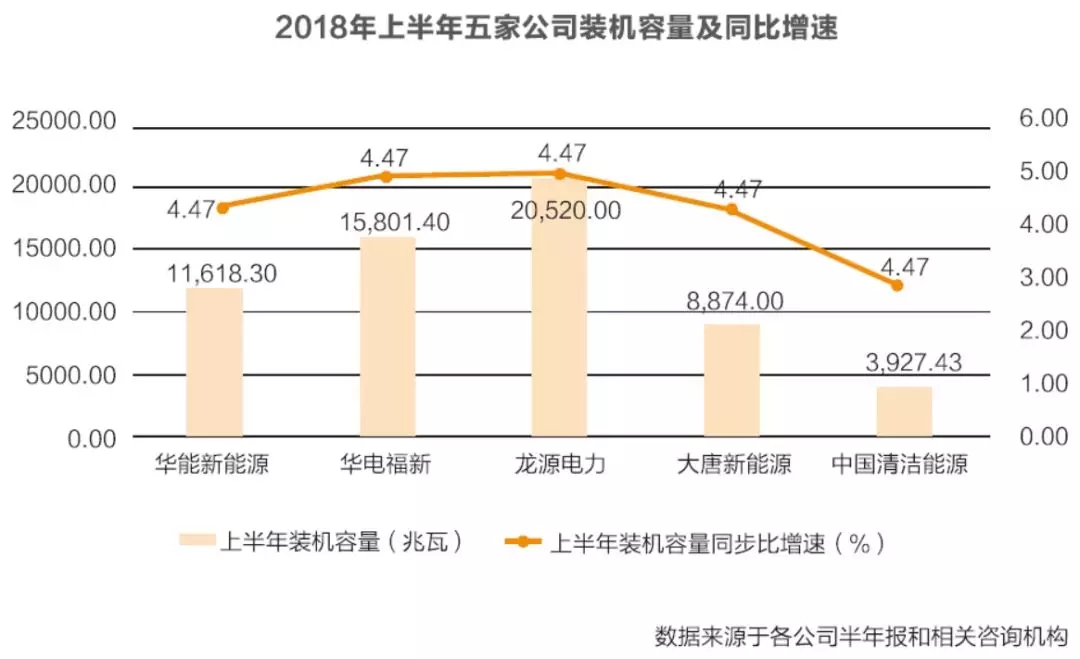

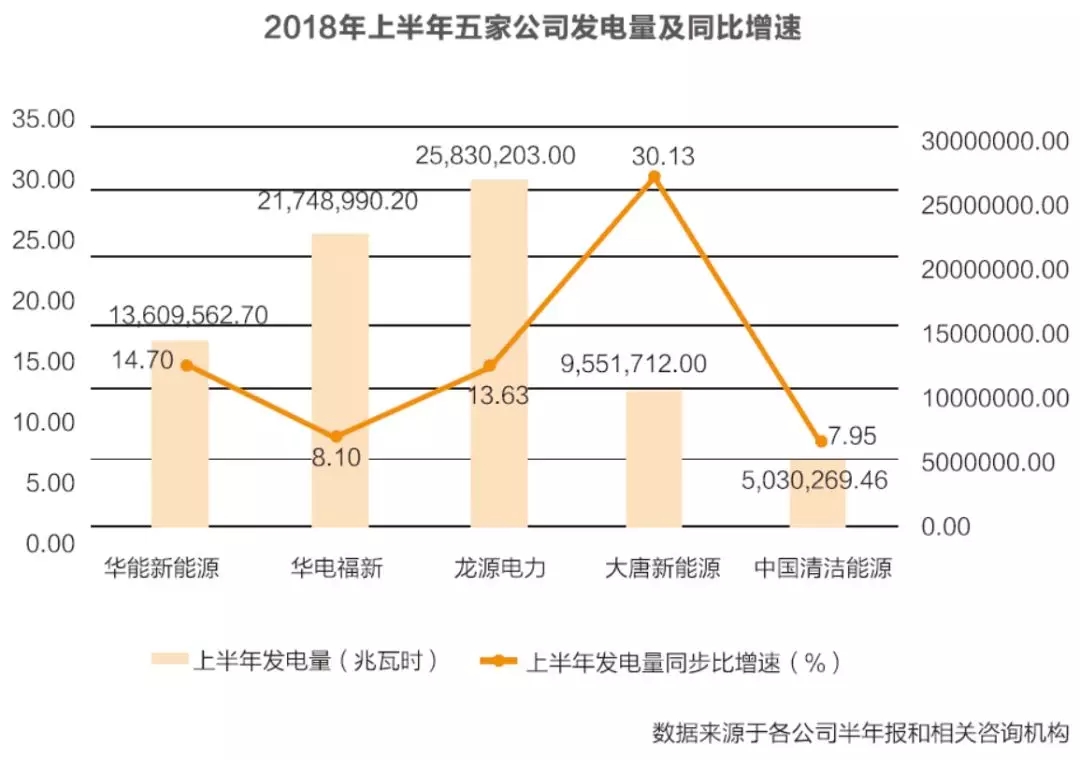

本部分从五家公司的装机容量及同比增速、发电量及同比增速和资产总量三个方面来进行对比分析。

从装机容量上来看,龙源电力以20520兆瓦占据装机第一位,随后依次为华电福新、华能新能源、大唐新能源、中国电力清洁能源。

装机容量同比增速方面,华电福新和龙源电力均有5.00%的增长并列处于第一位,随后依次为华能新能源、大唐新能源、中国清洁能源。华电福新相较于2017年同期,新增装机主要来自于风电、太阳能和天然气(分布式发电),分别增长6.3%、13.5%和29.0%。龙源电力相较于2017年同期,新增装机主要来自于风电,风电装机增长的地域主要在江苏、福建、天津、重庆和江西。华能新能源相较于2017年同期,新增装机来自于风电(10.8%)和太阳能(1.8%),风电新增装机主要分布在内蒙古、四川、陕西、广西,太阳能发电装机新增主要分布在甘肃、辽宁、云南。大唐新能源相较于2017年同期,新增装机主要来自于风电(增长4.18%)和光伏(增长18.31%),其中新增风电装机主要分布在内蒙古、宁夏、陕西、福建,光伏新增装机主要分布在青海。中国电力清洁能源相较于2017年同期,新增装机主要来自于垃圾发电(增长61.54%)、风力发电(2.82%)和光伏(7.56%)。

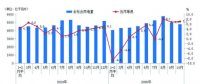

发电量方面,由于发电量与装机规模成正比关系,所以五家企业的发电量排名与装机规模一致。发电量同比增速方面,大唐新能源以30.13%的增长位居第一,随后依次为龙源电力、华能新能源、华电福新、中国清洁能源。通过装机同比增速曲线与发电量同比增速曲线的比较可以看出,华电福新在装机增速与龙源电力等同的条件下,发电量同比增速相对于龙源电力少了5个百分点,装机代表产能,发电量没有体现出来主要由于水电板块发电量同比降低了55.1%所致;大唐新能源新增装机在增速小于龙源电力的条件下,发电量增速远远超过龙源电力,主要由于大唐新能源装机大部分为风电,风电装机占比达到了98%。

总资产最多的是龙源电力,随后依次为华电福新、华能新能源、大唐新能源、中国电力清洁能源,总资产排名跟各新能源企业装机容量有关,总资产同比增速方面,最高的是大唐新能源,随后依次为华电福新、中国电力清洁能源、龙源电力、华能新能源。五家公司资产增长大部分来源于应收账款和应收票据。

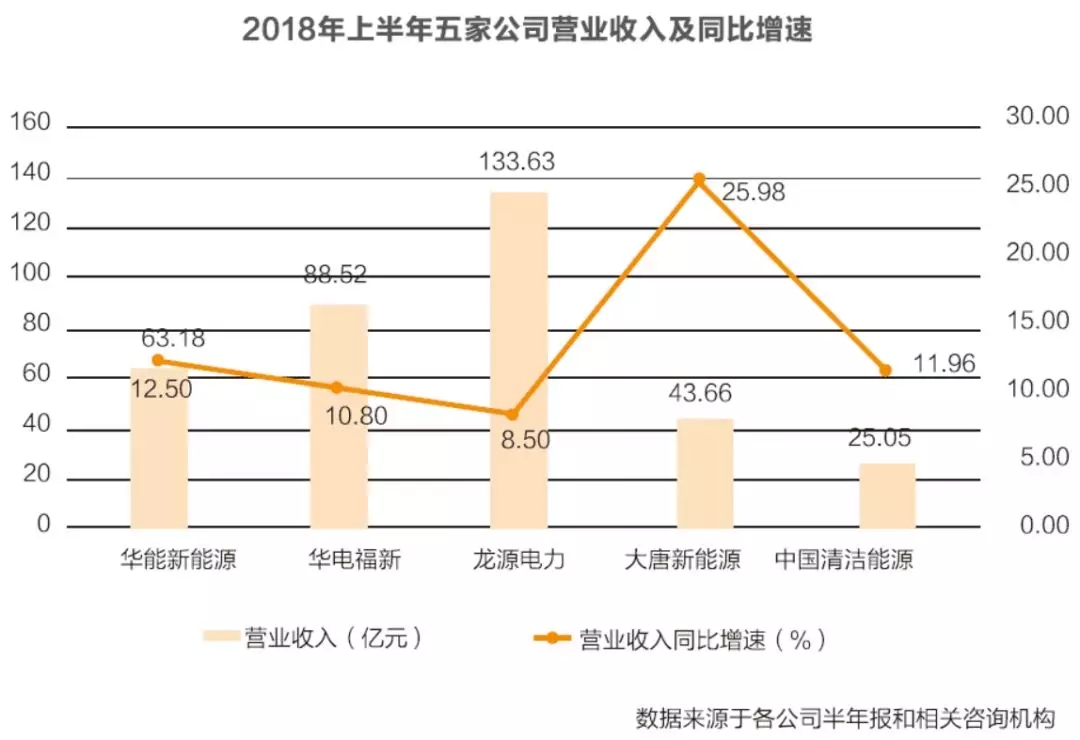

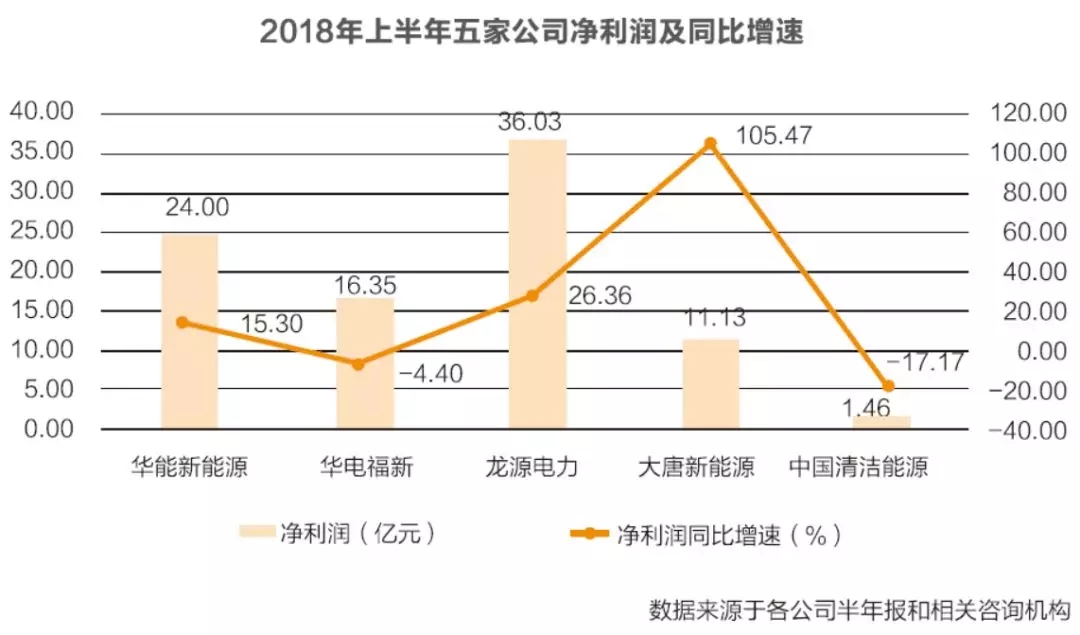

效益对比分析

本部分从五家公司的营业收入及同比增速、净利润及同比增速和基本每股收益及同比增速三个方面进行对比分析。

营业收入方面,排名第一的是龙源电力,随后依次为华电福新、华能新能源、大唐新能源、中国电力清洁能源。营业收入跟企业发电量成正相关,五家公司的营业收入排名和发电量一致;营业收入增速方面,大唐新能源处于第一位,随后依次为华能新能源、中国电力清洁能源、华电福新、龙源电力,排名后四位的公司增速比例相差不大。大唐新能源营业收入增速较快的原因主要是弃风限电率大幅下降,同比降低了9.6个百分点,公司所属的10个限电区域中有8个区域实现大幅度下降。

净利润方面,最高的是龙源电力,随后依次为华能新能源、华电福新、大唐新能源、中国电力清洁能源。新能源企业的利润主要来自发电,发电量的多少一定程度上反映了净利润的情况。净利润同比增速方面,增速最高的是大唐新能源,随后依次为龙源电力、华能新能源、华电福新、中国电力清洁能源,其中华电福新和中国电力清洁能源净利润同比增速均呈负数,中国电力清洁能源更是达到了-17.17%,净利润下滑严重。

大唐新能源净利润大幅提升主要由于2018年上半年弃风限电得到了缓解(公司在“三北”地区装机容量占比大,随着国家政策出台及特高压外送通道的建成投运,“三北”地区限电大幅缓解),同时成本方面公司费用控制较好,尤其是人工成本,同比下降2.5个百分比;华电福新净利润同比降低4.4%,主要由于水电板块售电同比大幅降低了55%;中国电力清洁能源净利润同比降低17.17%,虽然营业收入同比增长12%,但由于2018年上半年天然气平均单价的持续上涨,燃料成本较去年同期上升19.2%,造成天然气项目整体生产成本大幅上升,以及由于水电项目所在的福建地区降雨相较于去年大幅减少导致水电发电量同比减少44.2%,两项因素导致中国电力清洁能源的营业利润较去年同期下降了11.1%,同时公司银行贷款以及贷款利率上升导致公司净财务支出达到了2.83亿元,同比上升14.7%。

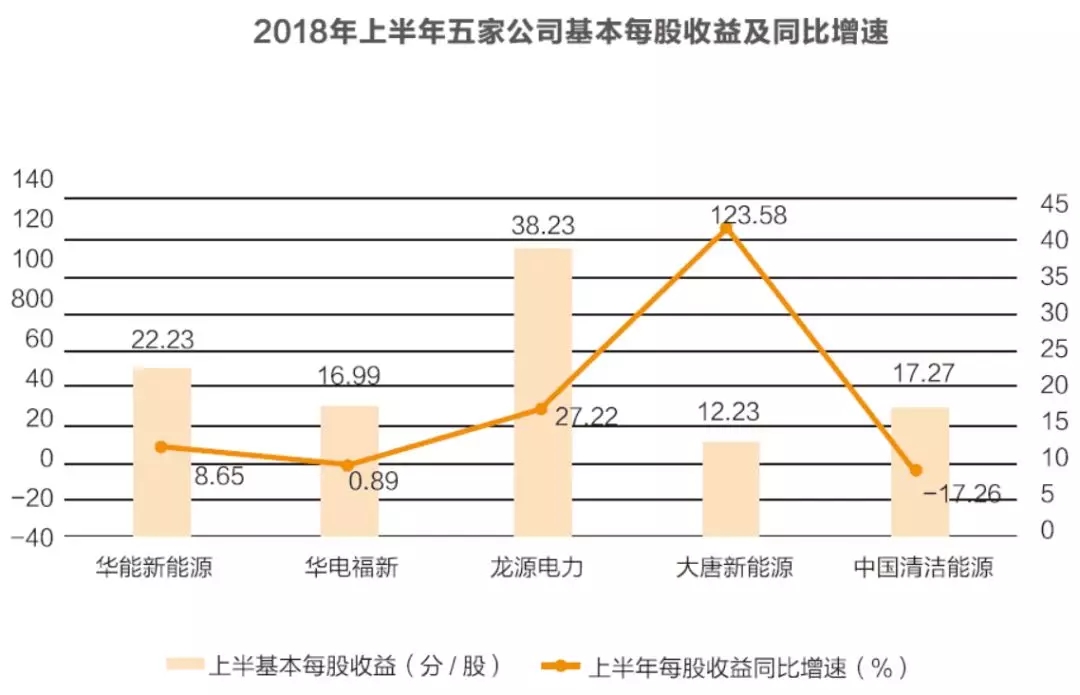

基本每股收益(EPS)方面,五家新能源公司基本每股收益最高的为龙源电力,随后依次为华能新能源、中国电力清洁能源、华电福新、大唐新能源。同比增速最高的是大唐新能源,随后依次为龙源电力、华能新能源、华电福新和中国电力清洁能源;其中,大唐新能源基本每股收益同比增速达到了123.58%,增长幅度较大,中国电力清洁能源同比降低了17.2个百分比。

大唐新能源方面,公司并没有优先股,普通股东应占净利润的金额扣除了永续票据利息的金额相较于2017年同期,同比增长123.58%,加权平均普通股总股数为7273701千股,并未有变化。中国电力清洁能源基本每股收益同比下降17.2个百分点主要由于其普通股东应占净利润同比降低17.2个百分点。

财务指标对比分析

本部分从五家公司的资产负债率及同比增速和应收账款周转率及同比增速两个方面进行对比分析。

五家公司资产负债率最高的是大唐新能源为79.06%,随后依次为华电福新、华能新能源、中国电力清洁能源、龙源电力。2018年上半年,大唐新能源和华电福新资产负债率相较于2017年同期仍然保持在70%以上,其余三家公司资产负债率均在70%以下。资产负债率同比增速方面,除了中国电力清洁能源资产负债率同比增长外,其余四家公司资产负债率均同比降低,降低幅度排名依次为龙源电力,华能新能源、华电福新、大唐新能源。中国电力清洁能源作为五家公司中唯一资产负债率同比增长的公司,主要由于其非流动负债减少1.91亿元(减少主要来源于应付建筑成本),流动负债增长11.64亿元(增长来源于应付账款和短期银行借贷),负债总额增长了9.73亿元,总资产增长12.45亿元。

应收账款周转率方面,最高的是中国电力清洁能源源,随后依次为龙源电力、华电福新、华能新能源和大唐新能源,其中华能新能源和大唐新能源数值相同。五家公司的应收账款主要是应收售电款和可再生电价附加,中国电力清洁能源和龙源电力应收账款周转率较高的原因是两家公司收入中有部分水电、火电收入,这两部分收入不受补贴滞后的影响。

应收账款周转率同比增速方面,除龙源电力应收账款周转率同比增速为正外,其余四家公司同比增速均为负,同比增速排名依次为龙源电力、中国电力清洁能源、大唐新能源、华能新能源、华电福新,其中大唐新能源与华能新能源应收账款周转率同比增速几乎相同。

龙源电力应收账款周转率同比增长2.56个百分点,其中应收账款和应收票据减去呆账准备金额外,相较于2017年同期增长了5.75亿元,营业收入增长了10.48亿元。

华电福新、华能新能源和大唐新能源三家公司应收账款周转率下降较多,主要原因是:

一方面三家公司风电、光伏等新能源发电装机占比较高,尤其大唐新能源和华能新能源全部装机均为新能源,随着去年国家能源局公布的《关于开展风电平价上网示范工作的通知》,以及今年5月份,由国家发展改革委、财政部和国家能源局共同以通知的方式发布的《关于2018年光伏发电有关事项的通知》之后,未来去补贴已成为新能源行业的大趋势;

另一方面,行业补贴缺口巨大。已经进入前六批补贴目录的项目,补贴资金开始出现拖欠情况,部分省份拖欠时间超过18个月,由于补贴缺口巨大,进入第七批补贴目录的项目或将无法拿到全部的欠补金额。

责任编辑:仁德财

-

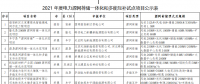

11个试点项目!河北省2021年度电力源网荷储一体化和多能互补试点项目公示名单

2021-12-22电力源网荷储一体化和多能互补试点项目 -

能源服务的线上线下

2021-12-20能源服务 -

广东:支持建设电、热、冷、气等多种能源协同互济的综合能源项目 培育绿色交易市场机制

2021-12-20多种能源协同

-

11个试点项目!河北省2021年度电力源网荷储一体化和多能互补试点项目公示名单

2021-12-22电力源网荷储一体化和多能互补试点项目 -

广东:支持建设电、热、冷、气等多种能源协同互济的综合能源项目 培育绿色交易市场机制

2021-12-20多种能源协同 -

浙江“兜底”售电为何有人点赞有人不爽?

2021-12-20售电

-

分钱、分粮、分地盘…大秦电网招募售电合伙人

2021-01-28大秦售电,招募,贵州区域,合伙人,限50个,名额,月入上万,不是梦 -

10月份用电量延续较快增长态势 国民经济持续恢复向好

2020-11-17全社会用电量,国家电网,产业用电量 -

能源市场“负价格”事件分析及启示

2020-11-03电力现货市场,电力交易,电改

-

国家发改委给14家单位回函了!完善落实增量配电业务改革政策的八条建议

2021-03-10国家发改委,增量配电,业务改革,政策,八条建议 -

2020年增量配电研究白皮书:河南、云南、山西、浙江、江苏五省区改革推动成效显著

2020-11-16增量配电,研究,白皮书 -

贵州电网关于支持务川电解铝产能指标的建议

2020-11-10务川电解铝产能指标

-

能源服务的线上线下

2021-12-20能源服务 -

【电改新思维】目录电价“天花板”掀开后,对电力营销系统的影响

2021-10-16全面,取消,工商业目录,销售电价 -

国家发改委答疑电价改革

2021-10-15国家发改委,答疑,电价改革

-

【电改新思维】目录电价“天花板”掀开后,对电力营销系统的影响

2021-10-16目录电价,电力,营销系统,影响,电改 -

电改里程碑文件——真的放开两头

2021-10-15全面,取消,工商业目录,销售电价 -

【电改新思维十七】目录电价“天花板”被捅破,对市场化电费结算方式有何影响?

2021-05-20电改,电价,市场化电费,结算方式,大秦电网