2019年电力消费有较大下滑风险 用电量仍是经济增长风向标

核心阅读笔者认为,期内电力消费增长与经济总量增长缺乏一个稳定的、一一对应的关系,这在当前经济转型期表现得尤为突出。主要原因是经济总

核心阅读

笔者认为,期内电力消费增长与经济总量增长缺乏一个稳定的、一一对应的关系,这在当前经济转型期表现得尤为突出。主要原因是经济总量增长的“波澜不惊”往往掩盖了中微观层面生产调整的“波涛汹涌”,经济总量增长决定了电力消费增长的“中枢平台区”,但是中观行业层面的经济结构优化、微观企业层面的生产决策调整对短期内电力消费的影响巨大,是影响短期电力消费围绕中长期“中枢平台区”波动的最主要因素。中微观层面的这种结构性变化,可以通过库存周期理论得到一个较好的解释。

(来源:微信公众号“中国能源报” ID:cnenergy 作者:孙祥栋)

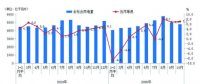

2018年我国电力消费增长势头较为突出,在GDP增速创2012年“新常态”以来新低的情况下,电力消费增速创“新常态”以来的新高。国家能源局统计数据显示,2018年全国全社会用电量68449亿千瓦时,同比增长8.5%,大幅高于我国GDP增速,电力弹性系数将达到1.3。

短期内电力消费增长与经济增长存在较大的差异,相关研究学者及政策界将这种差异归结为两者关系的“脱钩”,笔者认为能源电力是经济增长的重要投入要素,两者之间不应存在着“脱钩”现象,对电力经济关系把握不清,在电力需求预测中遗漏重要的经济变量是两者存在差异的最主要原因。

电力消费预测要考虑库存周期因素

对电力消费水平的准确预测一直以来都是国内外难题,这在短期电力消费预测中最为突出。学界以及政策界对短期电力需求预测往往有着“思维固化”的倾向,所谓“思维固化”指的是在预测短期电力消费时沿用中长期电力需求预测的思路,重点考虑 GDP 增长、产业结构调整等长期因素,但缺少对中频或高频经济数据的挖掘及其与电力消费数据的关联分析,同时也忽视了短期内对电力消费影响巨大的“结构性”事件。这种研究思路造成了国内相关学者普遍存在 “电力经济之间短期内存在脱钩,中长期关系稳定”这一特殊印象。

笔者认为,短期内电力消费增长与经济总量增长缺乏一个稳定的、一一对应的关系,这在当前经济转型期表现得尤为突出。主要原因是经济总量增长的“波澜不惊”往往掩盖了中微观层面生产调整的“波涛汹涌”,经济总量增长决定了电力消费增长的“中枢平台区”,但是中观行业层面的经济结构优化、微观企业层面的生产决策调整对短期内电力消费的影响巨大,是影响短期电力消费围绕中长期“中枢平台区”波动的最主要因素。

中微观层面的这种结构性变化,可以通过库存周期理论得到一个较好的解释。库存周期理论主要衡量企业库存、产品价格等变量的短期波动,一般按照商品的量价关系分为四个阶段,分别为:“被动去库存”阶段,经济开始边际转暖,商品需求回升,企业库存来不及反应,导致被动下降,商品价格开始上升;“主动补库存”阶段,经济开始明显转暖,需求回升,企业预期积极,主动增加库存,商品价格持续上升;“被动补库存”阶段,经济边际变差,需求下降,但企业还来不及收缩生产,库存被动增加,商品价格开始下降;“主动去库存”阶段,经济明显变差,需求出现下降,企业预期消极,主动削减库存,商品价格持续下降。

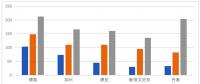

有研究显示,2000年之后我国大致经历了五轮库存调整周期,分别是2000—2002、2002—2006、2006—2009、2009—2013、2013—2015年,其中2002—2006、2006—2009、2009—2013这三轮商品周期偏强,上升期均在27个月左右;2000—2002、2013—2016这两轮周期偏弱,上升期均为12个月左右。考虑到2012年以后,我国进入了经济发展的新常态,经济增长和电力消费的“中枢平台区”有更强的借鉴意义,本文以2013—2015年为例,说明商品库存周期与全社会用电量之间的逻辑关系。2013—2015年,我国GDP分别增长7.8%、7.3%和6.9%,增速逐年下滑、波动较小,但这三年间电力消费增速的波动较大,这可以通过商品的库存周期变化得到较好的解释。国家统计局数据显示,2013年初,我国工业生产资料PPI触底后开始反弹,年中由被动去库存进入被动补库存阶段,价格水平保持平稳,企业生产持续扩大,全年拉动全社会用电量增长7.5%;2014年年中工业生产资料PPI开始走低并持续到2015年底,进入了被动补库存和主动去库存阶段,电力消费增长逐年放缓,2014年和2015年全社会用电量增速分别降至3.8%和0.5%。

2019年电力消费有较大下滑风险

在明晰年度电力需求预测的基本框架的基础上,从宏观经济增长的走势来看,2019年我国经济仍将延续经济“新常态”以来的放缓趋势,下行压力较大。拉动经济增长的三驾马车中,主要经济体复苏态势将有所放缓,对外贸易增长的动力不足;消费增长面临着主要消费品种增长乏力、消费潜力不足等诸多不利因素;投资到位资金以及意向投资资金增长缓慢,投资增速将保持低位。国内结构性矛盾依然突出,新旧动能转换过程中,新动能对经济增长还未形成有力的支撑。综合来看,2019年我国GDP增速有可能继续放缓。经济增长的持续放缓决定了电力消费增速的“中枢平台区”不断下移。

从库存调整周期来看,2016年随着供给侧结构性改革的落实落地,商品的“上升期”更强,工业生产资料PPI从2016年初开始企稳回升,2017年全年维持在8.5%左右的高位水平,2018年维持在5%左右的增长水平,这使得2016—2018年三年中电力消费增速逐年提高。但2018年三季度末开始,工业生产资料PPI出现了较为明显的下滑趋势,通过调研,笔者发现,受行业效益大幅回升的影响,煤炭、钢铁、建材、化工等诸多上游行业投资重新呈现回升趋势,同时,行业潜在产能也将在2019年下半年大概率释放,价格下降局面基本已成定局。结合商品周期的时间特征以及笔者对中上游行业企业的调研判断,目前我国行业发展进入“主动去库存”阶段的概率较大,工业企业特别是支撑电力消费增长的中上游企业将大幅减少生产规模,带动全社会用电量明显下滑。

此外,温度也是短期内影响全社会用电量的重要因素,如2017年7月份,我国出现极端高温,高温范围波及沪、苏、皖、鄂、湘、赣、浙、闽、粤、桂、渝、川、黔等13省(市、区),高温天气直接反映到了电力需求以及负荷数据上,多个省份月度全社会用电50%的增量均由高温贡献。

在宏观经济增长趋缓、工业生产进入去库存周期的前提下,2019年我国全社会用电增速将降至4%—6%的区间水平,中方案5%左右的概率较大,全社会用电量约为7.19万亿千瓦时。如果考虑极端气温的影响,则2019年我国全社会用电量增速将维持在4.5%—6.5%区间,中方案5.5%左右的概率较大,全社会用电量约为7.22万亿千瓦时,略超电力发展“十三五”规划目标。

(作者系北京化工大学副教授,国家电网公司原高级经济师)

原标题:用电量仍是经济增长的风向标

责任编辑:叶雨田

免责声明:本文仅代表作者个人观点,与本站无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

我要收藏

个赞

-

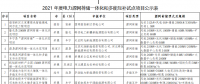

11个试点项目!河北省2021年度电力源网荷储一体化和多能互补试点项目公示名单

2021-12-22电力源网荷储一体化和多能互补试点项目 -

能源服务的线上线下

2021-12-20能源服务 -

广东:支持建设电、热、冷、气等多种能源协同互济的综合能源项目 培育绿色交易市场机制

2021-12-20多种能源协同

-

11个试点项目!河北省2021年度电力源网荷储一体化和多能互补试点项目公示名单

2021-12-22电力源网荷储一体化和多能互补试点项目 -

广东:支持建设电、热、冷、气等多种能源协同互济的综合能源项目 培育绿色交易市场机制

2021-12-20多种能源协同 -

浙江“兜底”售电为何有人点赞有人不爽?

2021-12-20售电

-

分钱、分粮、分地盘…大秦电网招募售电合伙人

2021-01-28大秦售电,招募,贵州区域,合伙人,限50个,名额,月入上万,不是梦 -

10月份用电量延续较快增长态势 国民经济持续恢复向好

2020-11-17全社会用电量,国家电网,产业用电量 -

能源市场“负价格”事件分析及启示

2020-11-03电力现货市场,电力交易,电改

-

国家发改委给14家单位回函了!完善落实增量配电业务改革政策的八条建议

2021-03-10国家发改委,增量配电,业务改革,政策,八条建议 -

2020年增量配电研究白皮书:河南、云南、山西、浙江、江苏五省区改革推动成效显著

2020-11-16增量配电,研究,白皮书 -

贵州电网关于支持务川电解铝产能指标的建议

2020-11-10务川电解铝产能指标

-

能源服务的线上线下

2021-12-20能源服务 -

【电改新思维】目录电价“天花板”掀开后,对电力营销系统的影响

2021-10-16全面,取消,工商业目录,销售电价 -

国家发改委答疑电价改革

2021-10-15国家发改委,答疑,电价改革

-

【电改新思维】目录电价“天花板”掀开后,对电力营销系统的影响

2021-10-16目录电价,电力,营销系统,影响,电改 -

电改里程碑文件——真的放开两头

2021-10-15全面,取消,工商业目录,销售电价 -

【电改新思维十七】目录电价“天花板”被捅破,对市场化电费结算方式有何影响?

2021-05-20电改,电价,市场化电费,结算方式,大秦电网