上海电力:加快发展战略转型新能源业务迅猛

2013年前三季度实现每股收益0 42元,基本符合预期。公司前三季度实现销售收入111 5亿元,同比增长3 2%;主营业务成本87 8亿元,同比减少5 3%;营业利润16 3亿元,同比增长109 4%;归属于上市公司的净利润9

2013年前三季度实现每股收益0.42元,基本符合预期。公司前三季度实现销售收入111.5亿元,同比增长3.2%;主营业务成本87.8亿元,同比减少5.3%;营业利润16.3亿元,同比增长109.4%;归属于上市公司的净利润9.0亿元,同比增长74.2%;折合每股收益0.42元,基本符合市场预期。

燃料成本回落明显,毛利率不断创新高。受夏季高温天气影响,上海地区用电需求旺盛,公司发电量同比提升,带来公司收入同比增长3.2%。与此同时,国内电煤价格6月以来出现一轮明显降幅,公司燃料采购价格预计大幅回落,公司营业成本减少5.3%,三季度公司综合毛利率达到25%,不断创新高。

财务费用持续下降,投资收益回报丰厚。今年以来,公司通过优化贷款结构,使得财务费用同比降低8.6%,减少0.8亿元,另外,公司加快了业务扩张,导致管理费用提升较快,同比增加34%。在燃料价格下降的趋势下,公司参股企业盈利向好,实现6.2亿元,同比增长18.5%,投资回报丰厚。

新能源业务迅猛,异地扩张加速。公司处于战略转型阶段,近期公司向新能源公司增加2.8亿委托贷款,并拟收购天长协合风电100%股权,截至目前,公司光伏项目储备23万千瓦,风电储备67万千瓦,其中,13万千瓦光伏、10万千瓦风电将于年底并网发电,我们看到,公司正由传统能源发电,向清洁化、高效化和新能源转变,风电、光伏、燃气发电齐头并进,同时,公司还实施走出去战略,开拓异地项目,保障公司长远发展。

上调至“强烈推荐-A”评级。我们考虑近期电价调整和煤价水平,并假设明年初煤电联动下调0.01元/千瓦时,预计公司2013~2015年每股收益为0.55、0.52、0.57元,对应目前股价PE在11倍左右,公司作为中电投的核心资产平台,发展空间大,新能源业务进展迅猛,参考目前新能源板块估值,公司估值有较大提升空间,我们上调至“强烈推荐-A”投资评级,按照2014年业绩14倍估值,目标价7.28元。

风险提示:煤炭价格大幅反弹,需求持续疲软影响发电量。

燃料成本回落明显,毛利率不断创新高。受夏季高温天气影响,上海地区用电需求旺盛,公司发电量同比提升,带来公司收入同比增长3.2%。与此同时,国内电煤价格6月以来出现一轮明显降幅,公司燃料采购价格预计大幅回落,公司营业成本减少5.3%,三季度公司综合毛利率达到25%,不断创新高。

财务费用持续下降,投资收益回报丰厚。今年以来,公司通过优化贷款结构,使得财务费用同比降低8.6%,减少0.8亿元,另外,公司加快了业务扩张,导致管理费用提升较快,同比增加34%。在燃料价格下降的趋势下,公司参股企业盈利向好,实现6.2亿元,同比增长18.5%,投资回报丰厚。

新能源业务迅猛,异地扩张加速。公司处于战略转型阶段,近期公司向新能源公司增加2.8亿委托贷款,并拟收购天长协合风电100%股权,截至目前,公司光伏项目储备23万千瓦,风电储备67万千瓦,其中,13万千瓦光伏、10万千瓦风电将于年底并网发电,我们看到,公司正由传统能源发电,向清洁化、高效化和新能源转变,风电、光伏、燃气发电齐头并进,同时,公司还实施走出去战略,开拓异地项目,保障公司长远发展。

上调至“强烈推荐-A”评级。我们考虑近期电价调整和煤价水平,并假设明年初煤电联动下调0.01元/千瓦时,预计公司2013~2015年每股收益为0.55、0.52、0.57元,对应目前股价PE在11倍左右,公司作为中电投的核心资产平台,发展空间大,新能源业务进展迅猛,参考目前新能源板块估值,公司估值有较大提升空间,我们上调至“强烈推荐-A”投资评级,按照2014年业绩14倍估值,目标价7.28元。

风险提示:煤炭价格大幅反弹,需求持续疲软影响发电量。

责任编辑:何健

免责声明:本文仅代表作者个人观点,与本站无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

我要收藏

个赞

-

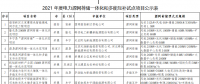

11个试点项目!河北省2021年度电力源网荷储一体化和多能互补试点项目公示名单

2021-12-22电力源网荷储一体化和多能互补试点项目 -

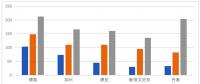

能源服务的线上线下

2021-12-20能源服务 -

广东:支持建设电、热、冷、气等多种能源协同互济的综合能源项目 培育绿色交易市场机制

2021-12-20多种能源协同

-

11个试点项目!河北省2021年度电力源网荷储一体化和多能互补试点项目公示名单

2021-12-22电力源网荷储一体化和多能互补试点项目 -

广东:支持建设电、热、冷、气等多种能源协同互济的综合能源项目 培育绿色交易市场机制

2021-12-20多种能源协同 -

浙江“兜底”售电为何有人点赞有人不爽?

2021-12-20售电

-

分钱、分粮、分地盘…大秦电网招募售电合伙人

2021-01-28大秦售电,招募,贵州区域,合伙人,限50个,名额,月入上万,不是梦 -

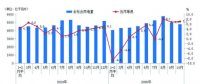

10月份用电量延续较快增长态势 国民经济持续恢复向好

2020-11-17全社会用电量,国家电网,产业用电量 -

能源市场“负价格”事件分析及启示

2020-11-03电力现货市场,电力交易,电改

-

国家发改委给14家单位回函了!完善落实增量配电业务改革政策的八条建议

2021-03-10国家发改委,增量配电,业务改革,政策,八条建议 -

2020年增量配电研究白皮书:河南、云南、山西、浙江、江苏五省区改革推动成效显著

2020-11-16增量配电,研究,白皮书 -

贵州电网关于支持务川电解铝产能指标的建议

2020-11-10务川电解铝产能指标

-

能源服务的线上线下

2021-12-20能源服务 -

【电改新思维】目录电价“天花板”掀开后,对电力营销系统的影响

2021-10-16全面,取消,工商业目录,销售电价 -

国家发改委答疑电价改革

2021-10-15国家发改委,答疑,电价改革

-

【电改新思维】目录电价“天花板”掀开后,对电力营销系统的影响

2021-10-16目录电价,电力,营销系统,影响,电改 -

电改里程碑文件——真的放开两头

2021-10-15全面,取消,工商业目录,销售电价 -

【电改新思维十七】目录电价“天花板”被捅破,对市场化电费结算方式有何影响?

2021-05-20电改,电价,市场化电费,结算方式,大秦电网