2024年四川电力市场年度交易的两大看点

2023年丰水期的交易已经收官,今年的月度交易打破了众多主体对于价格的预期,同时相比2022年有了更多新的变化。

(来源:微信公众号“硕电汇”作者:小硕团队)

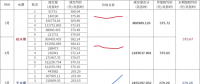

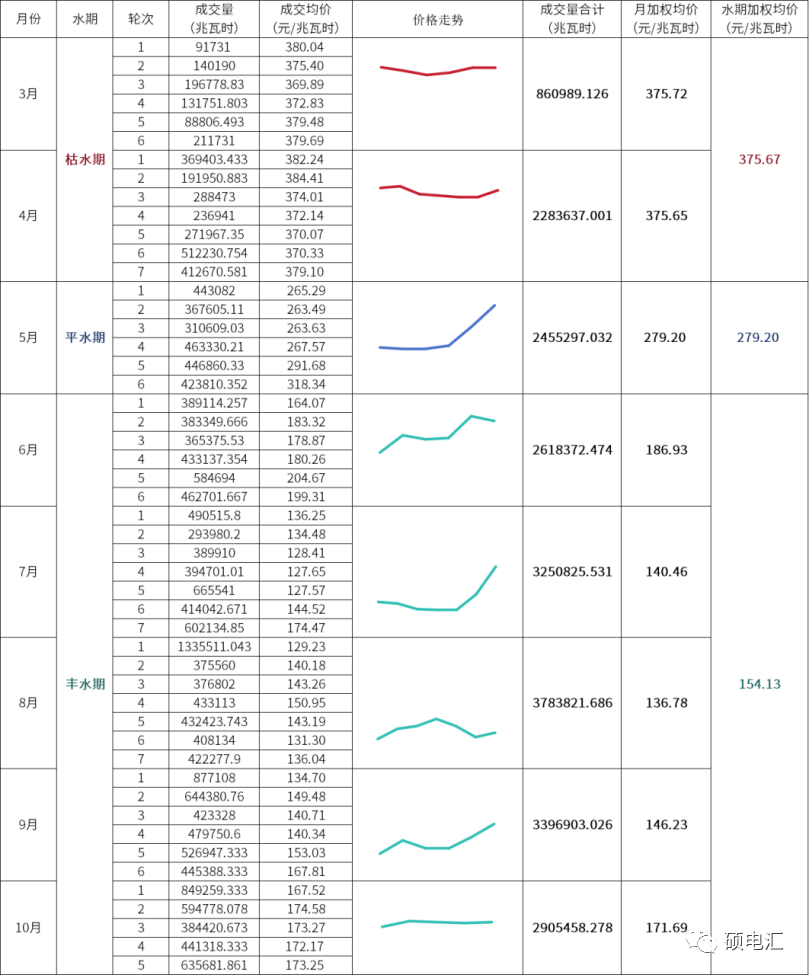

结合2023年3月开始的月度交易,为了便于大家回顾,下面整理了今年以来全部已经开展的月内集中平台水风光交易的数据,见表:

【2023四川电力市场月度交易一览】

今年的月度集中交易呈现出以下几个特点,小硕抛砖引玉,为大家带来三点主要特点,并分析原因:

一、枯水期价格大幅下降 历史上由于枯水期电量稀缺的特点,市场行情一般在400元/兆瓦时上下徘徊,但是今年3、4月的交易价格呈现出明显的下降,成交均价来到了375.67元/兆瓦时,小硕认为造成这种原因的可能性主要有三点:其一,是结算规则的变化,1到4月整体打捆结算和计算偏差,给予了用电侧购电更多的灵活性;其二,是枯水期打捆购入非水电量占比提升,变相消减了市场水风光的需求,消弱了由于供给紧张带来的发电侧的市场力;其三,是按《四川省2023年省内电力市场交易总体方案》的要求,枯水期大量风、光电量涌入市场,增加了市场供给,缓解了供需紧张的局面,进一步提高了用电侧的议价能力。

二、丰水期价格大幅上涨 与枯水期不同的是,2023年丰水期的价格有了大幅跳涨,并且起伏颇大,价格最高的时候达丰水期上限价格211.43元/兆瓦时,最低也出现了至最低限价的126.86元/兆瓦时,明显区别于往年。尽管市场主体经过2022年后,已经预计到丰水期价格不似往年紧贴地板,但如此涨幅发生在2023还是让很多主体始料未及。 那么是什么原因造成的呢?小硕也归纳了三个方面原因:其一,是由于整体需求侧负荷增长较多,导致四川整体供需形式发生变化,已经由原先“丰裕枯缺”转变为“丰枯均缺”,发电侧在丰水期的议价能力大幅提升;其二,2023年原本丰水期的6月~7月再次经历一波来水紧缺的极端天气,造成供需矛盾进一步加大;其三,也是小硕认为最主要的原因,就是2023年丰水期交易中,大量发电侧成为了买方主体,这意味着年度交易时丰水期多卖了,只能通过月度交易进行减持。 从交易中心的结算数据来看,6月~9月,用电侧市场化部分的水电及水风光部分结算电量为574.66亿千瓦时,月均143.67亿千瓦时,而年度交易丰水期6月~10月发电侧市场化水电及水风光部分批发电量为725.43亿千瓦时,月均145.07亿千瓦时,相信结算电量即便加上还未公布的10月数据,也不会导致月均超过年度丰水期批发电量,由此可见一斑。在月度实际推进过程中,发电侧来自内部和外部的双重欠发考核压力转换为的减持往往异常坚决,这在交易过程中就容易出现频繁的价格波动和高价。

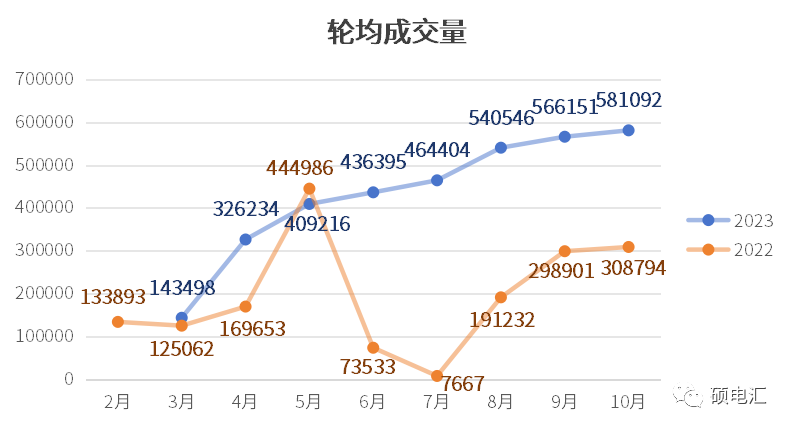

三、成交量屡破新高

月度集中平台成交量相比2022年大幅上涨,尤其丰水期涨幅巨大。

【2023四川电力市场月度交易轮均成交量一览】

还是三点可能的成因:

一是,由于年度交易各个主体产生的大量不平衡需求,以发电侧减持为主;

二是,由于价格大幅波动和上涨,双边交易不易谈拢价格,双边协商转移至线上竞价,由市场决定价格,由此引发“量价”共振,实际上2022年8月、9月的集中平台成交量增幅也是由此而来;

三是,价格波动空间加大,参与主体增加,促使集中平台交易更加活跃。

在回顾完2023年截止目前的集中交易盛况,我们接下来展望一下2024年的年度交易:

看点一:年度批发价格是否继续延续2023年的上涨?

从目前各大主体的普遍情绪来看,2024年“涨”既有动力又有阻力,尤其是丰水期价格,此外今年发电侧实际优先电量大幅调减也势必促使其要在市场收益上进行弥补。若在交易政策未有较大变化的前提下,年度丰水期价格是否能够超过今年月度实际加权均价,小硕持谨慎观点,主要有以下原因:

首先,由于供需环境变化,若打捆购入非水大概率延续今年变化趋势,占比继续上调,将会缓解一部分供需矛盾,形成上涨阻力;

其次,今年月度价格高企主因是发电侧调减,并非真实的发用两侧增量对垒博弈,这与年度交易存在很大不同;

另外,月度枯期价格下降是“跷跷板”的另一头,这对整体价格大幅上涨带来一定的抵消作用;

最后,来年新能源装机的增长,也将在一定程度上起到略微缓解部分供给紧张局面,当然这需要相关政策的加持。

看点二:主体年度交易策略是否变化?

2023年年度交易丰水期价格首次脱离“地板价”,也造就了前所未有的集中交易热度,不过从月度执行来看,发电侧整体在本次博弈中并未占据上风,月度低价增持(枯期),高价减持(平、丰期)并不罕见,这都导致相关发电侧主体一定程度上的利损。 那么,是否2024年主体的批发策略会发生一定的变化呢?我们认为市场主体大概率会调整自身批发电量结构比例。不过,在近年的极端天气频发、月度供需形势愈发复杂、丰水期的调度模式及水电消纳压力下,制订科学合理的结构比例是整体交易工作的难点。 而从用电侧来看,来自批发市场价格上涨预期的压力一定会对零售市场竞争产生不小的影响,“超低价PK”的情况可能有所放缓。当规模效应不足以弥补真实价差带来的利损时,相信越来越多的售电公司必然需要用更多的“策略组合”和“增值服务”来加持,从而面对激烈的零售竞争和批发侧的市场交易。 实际上,尽管年度零售交易还未正式开启,但竞争早已悄然打响,从当前的零售市场来看,报价策略已经相较去年同期变得相对保守和克制,2023年度零售市场曾经出现的大幅低于批发行情的“超低价”截止目前还并未出现。

【小硕观察、持续洞见】

责任编辑:雨田

-

售电公司信用评价作用待提升

2023-10-23售电公司信用评价 -

安徽电力现货市场申报、出清、调整

2023-09-18安徽电力现货市场 -

安徽电力交易中心电力现货市场电能量电费结算及案例

-

陕西开展2023年8月售电公司履约保函、保险滚动退补工作

2023-09-07售电公司履约保函 -

重庆公布新增注册电力用户名单

-

2家发电企业在山东电力交易中心注册生效

2023-08-30山东电力交易中心

-

云南电力交易月报(2023年8月)

2023-08-25云南电力交易 -

2023年二季度山西电力市场信息:上半年省内交易累计成交电量129338亿千瓦时

2023-08-11山西电力市场 -

广东电力交易中心:2023年8月1日南方(以广东起步)电力现货市场结算运行日报

-

2024年四川电力市场年度交易的两大看点

-

售电公司信用评价作用待提升

2023-10-23售电公司信用评价 -

安徽电力现货市场申报、出清、调整

2023-09-18安徽电力现货市场