电力设备与新能源行业2017年年报及2018年一季报总结:行业增速承压,企业分化加剧

光伏:受装机成本持续快速下降、分布式光伏爆发等因素驱动,我国2017年光伏装机大超预期,产业链价格没有出现往年的下滑,全年整体保持比较均衡的状态,装机规模增长带动企业出货量增长,进而驱动企业收入增长。板块2017年实现营业收入1607.47亿元,同比增长29.42%;实现净利润82.45亿元,同比增长7.46%。企业盈利分化的趋势进一步加大。2018年第一季度,装机国内实现光伏装机9.65GW,同比增长33.84%;产业链价格持续调整且呈现一定分化,单晶硅片持续调价,压迫多晶硅片价格下滑,部分多晶硅片小企业已经开始亏损,需求淡季下多晶硅料价格也在持续下滑,但组件端的价格还比较坚挺。我们认为2018年应重点把握单晶硅片渗透率提升及多晶硅料进口替代带来的投资机会。

风电:2017年国内风电新增吊装容量18GW,同比下降21.7%,受风电新增吊装容量下滑影响,板块实现净利润同比下滑2.5%。我们认为2018~2019年是风电复苏的大周期,复苏的起点是弃风限电改善、补贴拖欠问题得到改善,直接影响运营商的盈利现金流水平,从而提升风电运营商投资动能。伴随运营商盈利与现金流改善,我们判断现有风电运营商将增加投资规划。同时风电场的高盈利水平亦在吸引地方国企、民企等其他产业资本加速进入,驱动装机增长,国内风电将迎来确定性的长周期复苏。

储能:储能设备中我们采用了申万三级行业储能设备(857335.SI)中的11家上市公司作为研究样本,2017年板块实现营业收入227.09亿元,同比增长21.46%,实现净利润14.66亿元,同比增长11.85%。储能板块企业主营产品以铅碳电池、UPS为主,下游需求相对稳定,在储能市场尚未爆发之前,很难出现大幅的新增需求;同时随着锂电池快速降成本,储能板块相关企业的市场空间进一步被压缩。在市场天花板较低情况下,板块内企业纷纷进行外延布局,寻找新的增量空间。

一次设备:2017年我国电网工程建设完成投资5315亿元,同比微降2.2%。电网投资的下降导致企业收入水平响应的下滑;同时上游原材料价格大幅上涨,影响企业的盈利水平。可以看到的趋势是,行业的利润正在向龙头靠拢。我们认为这种趋势在未来的几年仍将延续,以技术和成本为优势的公司正在加速崛起,而这类企业将跨越周期持续增长。

二次设备:自动化设备板块(扣除国电南瑞)2017年全年实现营业收入475.44亿元,同比增长16.59%,实现归母净利润38.89亿元,同比增长3.34%。国电南瑞2017年实现营业收入241.97亿元,同比增长111.98%;实现净利润37.03亿元,同比增长155.15%,增长主要贡献来源于资产注入继电保护部分业务的并表。2018年第一季度板块的营收和净利润仍处于下降的趋势,但国电南瑞依然保持了较好的增长态势,增长来源于:1)整体订单持续高增长;2)大规模配网融资租赁回购收入的确认。我们认为国电南瑞正在努力拓展网外业务,有望突破电网行业投资的天花板。

工业控制:板块全年实现营业收入342.15亿元,同比增长17.91%,实现净利润40.19亿元,同比增长8.47%。随着宏观经济自2016年复苏,2017年企业盈利开始好转,工控设备的需求持续好转。在高基数效应下2017年板块增速略有回落,叠加上游原材料供给及人民币升值带来的汇兑损失,企业的净利润增速下滑严重。我们认为2018年工控行业将持续增长,但结构上将发生变化:1)自动化渗透率提升替代人力,以及用户差异化需求将倒逼装备制造向高端演化,本轮增长将更偏成长性;2)全球工控行业将逐步从制造型过渡为服务型,我国企业具备高性价比、定制能力强及售后响应快等优势,企业进口替代的进程将会加速。

电机:2017全年板块实现营业收入281.16亿元,同比上升16.66%。全年实现净利润18.90亿元,同比上涨82.86%。若扣除卧龙电气、ST佳电,板块实现净利润为10.98亿元,同比下降7.12%。2016~2017年新能源汽车快速放量,上市公司通过并购优质电机公司带来新的增长动力,但由于补贴退坡带来电机销售价格下跌,并购标的在2017年的净利润承压严重。我们认为新能源车电机电控将是未来行业增长的主要动力率先进入纯电动乘用车企业的电机电控厂商将在未来的竞争中具备先发优势。

锂电池:在电动车产销高增长带动下,2017年动力、3C、储能锂电池电芯合计生产79.9GWh,同比增长24.57%,其中动力锂电池产量达44.5GWh,同比增长44.38%。但就目前扩产计划来看,产能扩张的增速远高于需求增长的速度,产能过剩的趋势将将进一步扩大,行业利润向龙头聚拢的趋势更为明确。我们认为未来在成本和技术方向具备优势的企业将能够脱颖而出,打造全球电动车中国锂电芯的格局。

原材料:2017年原材料扩产产能将集中释放,产品价格均出现了比较大幅的下滑,并且整体上来看销量提升的速度不足以弥补价格下滑的缺口。但分企业来看,具备成本和客户优势的龙头企业的利润增速能够超越行业增速,龙头企业将在分化中加速崛起。我们看好两类企业:1)市场分化中具备全球崛起能力的企业,以全球化供应能力为核心指标,布局各环节龙头;2)能够带动锂电池能力密度提升的环节,例如高镍三元正极材料、软包电池用铝塑膜。

风险提示:新能源车销量不及预期、光伏装机不及预期、风电装机不及预期、工控下游复苏不及预期、技术更新风险、系统性风险。

责任编辑:电力交易小郭

-

现货模式下谷电用户价值再评估

2020-10-10电力现货市场,电力交易,电力用户 -

PPT | 高校综合能源服务有哪些解决方案?

2020-10-09综合能源服务,清洁供热,多能互补 -

深度文章 | “十三五”以来电力消费增长原因分析及中长期展望

2020-09-27电力需求,用电量,全社会用电量

-

PPT | 高校综合能源服务有哪些解决方案?

2020-10-09综合能源服务,清洁供热,多能互补 -

深度文章 | “十三五”以来电力消费增长原因分析及中长期展望

2020-09-27电力需求,用电量,全社会用电量 -

我国电力改革涉及的电价问题

-

贵州职称论文发表选择泛亚,论文发表有保障

2019-02-20贵州职称论文发表 -

《电力设备管理》杂志首届全国电力工业 特约专家征文

2019-01-05电力设备管理杂志 -

国内首座蜂窝型集束煤仓管理创新与实践

-

人力资源和社会保障部:电线电缆制造工国家职业技能标准

-

人力资源和社会保障部:变压器互感器制造工国家职业技能标准

-

《低压微电网并网一体化装置技术规范》T/CEC 150

2019-01-02低压微电网技术规范

-

现货模式下谷电用户价值再评估

2020-10-10电力现货市场,电力交易,电力用户 -

建议收藏 | 中国电价全景图

2020-09-16电价,全景图,电力 -

一张图读懂我国销售电价附加

2020-03-05销售电价附加

-

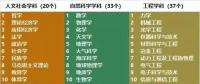

电气工程学科排行榜发布!华北电力大学排名第二

-

国家电网61家单位招聘毕业生

2019-03-12国家电网招聘毕业生 -

《电力设备管理》杂志读者俱乐部会员招募

2018-10-16电力设备管理杂志