电力攻守道(火电三要素篇): 火电进入大周期上升通道

本轮煤价回落的过程将呈现出缓和的特点。我国的煤炭供给侧改革始于 2016 年 2 月,原因在于煤炭行业产能严重过剩,供过于求使得煤价大幅下跌,煤炭行业出现大面积亏损。国家要求用 3 年至 5 年的时间退出产能 5 亿吨左右、减量重组 5 亿吨左右,同时 2016 年 5 月后在全国推行实施 276 天核定产能政策,行业从严重供过于求转为供不应求,煤价自 2016 年下半年开始上涨,煤炭行业盈利逐步修复。我们认为国家对煤炭行业进行供给侧改革旨在淘汰过剩产能,引导煤炭行业进入合理的盈利区间,我们认为未来国家会尽量避免煤价再次出现 2014 年的断崖式下跌,因此本轮煤价回落的过程将呈现出缓慢下行至合理区间的趋势。

5. 电价:煤电联动难启,但边际恶化风险小

5.1. 降成本背景下,煤电联动难启

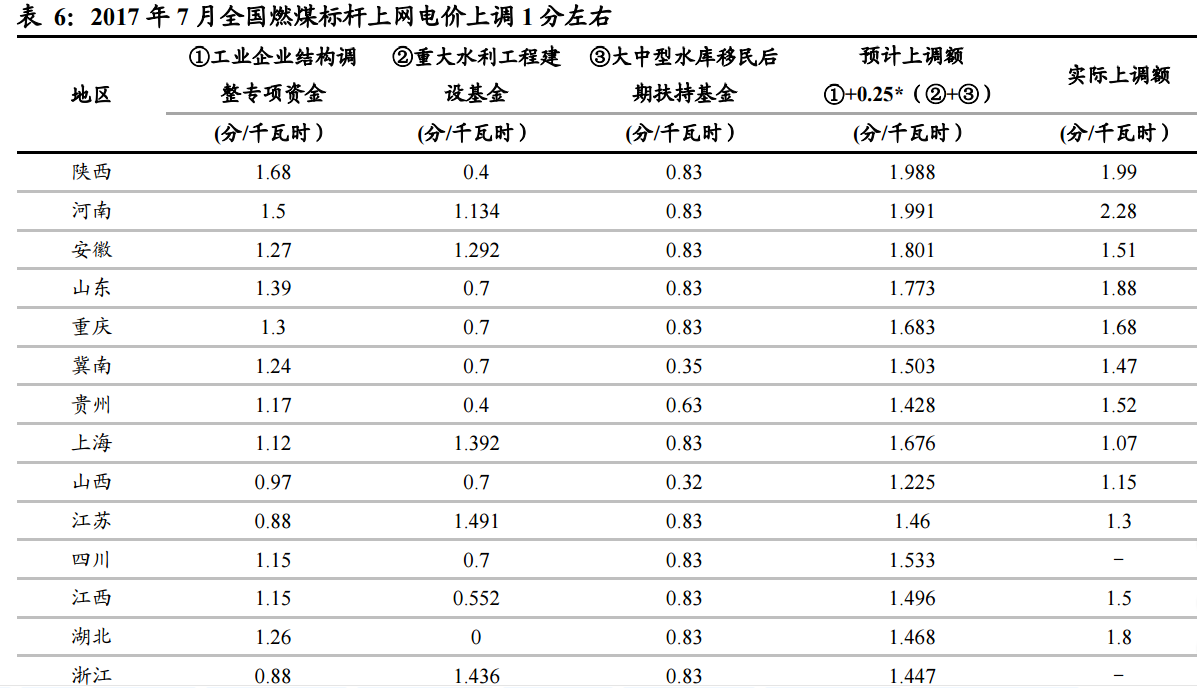

2017 年 7 月上调燃煤标杆上网电价 1 分/千瓦时左右。2016 年下半年起煤价的走高使得火电行业业绩迅速恶化,为缓解燃煤企业经营困难, 2017 年 6 月底发改委发文,明确自 2017 年 7 月 1 日起,取消工业企业结构调整专项资金,并将国家重大水利工程建设基金和大中型水库移民后期扶持基金征收标准各降低 25%,腾出的电价空间用于提高燃煤电厂标杆上网电价。全国各省区分别出台调价政策,最终全国燃煤标杆上网电价平均上调 1.157 分/千瓦时。

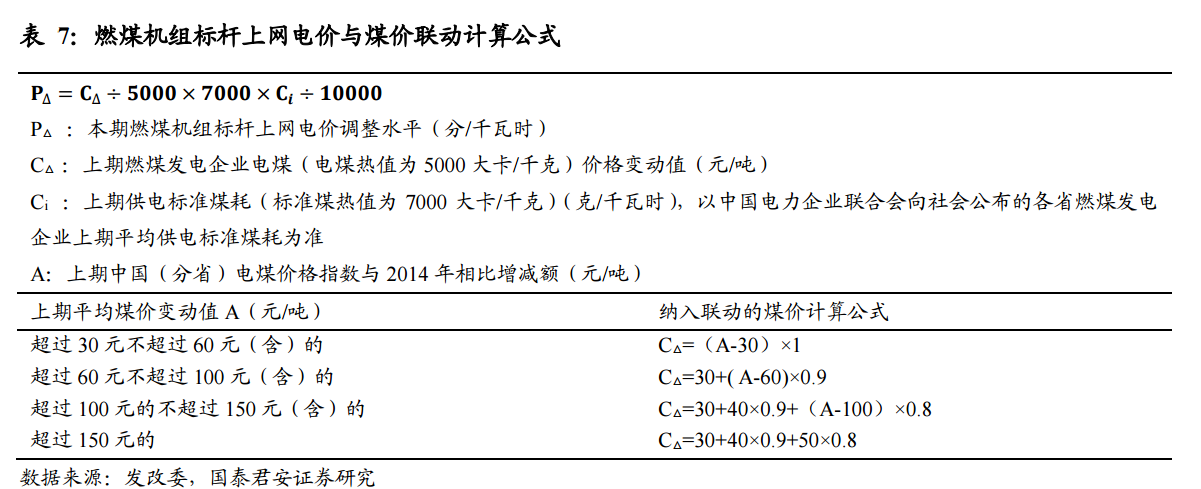

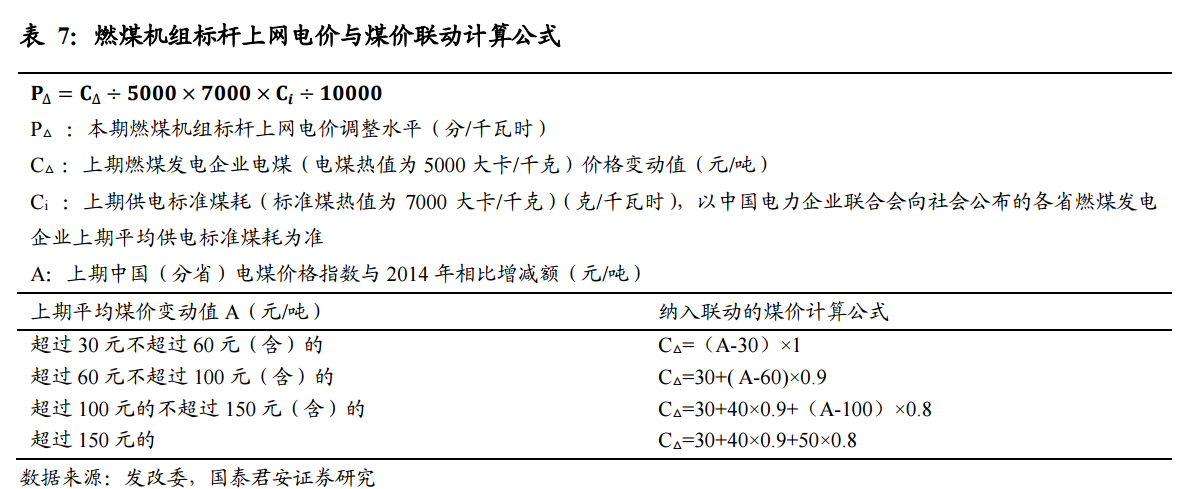

按煤电联动公式计算,2018 年上网电价应上调 3.5 分左右。2016 年 11 月至 2017 年 10 月平均电煤价格指数为 513.68 元/吨,供电标准煤耗为 311.24 克/千瓦时,按煤电联动公式计算在 2014 年 1 月 1 日电价基础上应上调 1.67 分/千瓦时。由于 2016 年初曾发生过一次调整,降低了 3 分/千瓦时,2017 年 7 月 1 日通过取消工业结构调整基金以及下调两项基金上调上网电价平均 1 分/千瓦时左右,因此理论上,若 2018 年实行煤电联动,全国各省应在 2017 年 7 月 1 日电价基础上再上调 3.5 分/千瓦时。

煤电联动大概率不达预期,电价上升空间有限。虽然按照最新煤电联动机制计算,2018 年燃煤上网标杆电价应上调 3.5 分,但由于我国经济正处于“新常态”,工商业仍需大力降成本,我国当前缺乏支持电价大幅上调的经济基础。2018 年 1 月 3 日,国务院总理李克强主持召开国务院常务会议,其中特别提出了“大力推动降电价”;2018 年政府工作报告提出,“要降低电网环节收费和输配电价格,一般工商业电价平均降低10%。尽管国家推动降电价针对的是销售电价而非上网电价,但在降销售电价的背景下,上网电价上调的难度也就比较大,由此我们预计煤电联动大概率不达预期。

5.2. 上网电价边际恶化风险较小

我们认为虽然煤电联动上调电价的难度较大,但上网端电价边际恶化风险也较小:1)标杆上网电价下调的概率较小;2)市场电折价幅度缩窄。

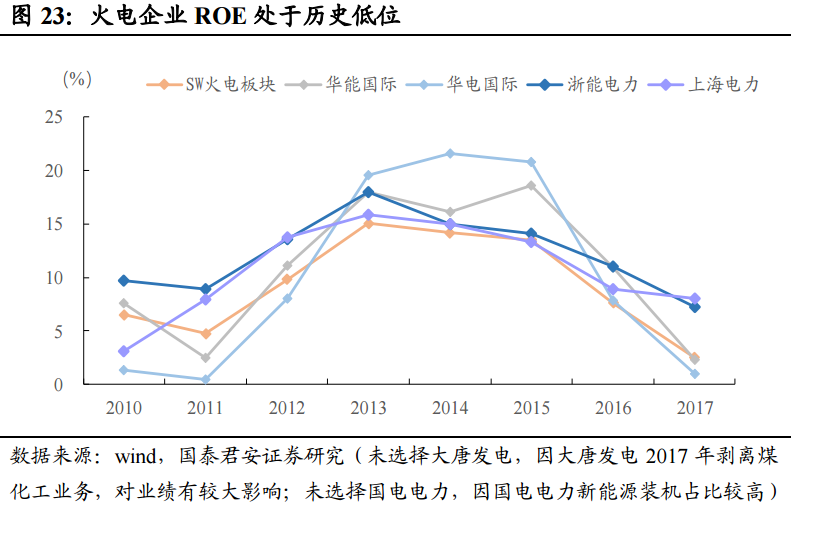

标杆上网电价下调的概率较小。目前来看国家大力推行降电价的措施主要针对电网端及附加费用等,2017 年 4 月 1 日取消城市公用事业附加费,7 月 1 日取消工业结构调整基金,下调国家重大水利工程建设基金和大中型水库移民后期扶持基金,通过降低附加费用的方式让利于下游,并未涉及下调上网电价。同时在煤价高位运行的背景下,火电企业不具备承受电价下调的基础,2017 年底四大集团向发改委递交《关于当前电煤保供形势严峻的紧急报告》,报告中提到 2017 年高煤价导致五大发电集团煤电板块亏损 402 亿元,亏损面高达 60%。从火电上市公司 2017 年的业绩来看,ROE 也纷纷跌进历史低点。因此我们认为上网端电价的下调空间非常有限,预计在煤价回归合理区间之前,上网端标杆电价下调的概率较小。

市场电折价幅度收窄。目前各火电企业市场电占比均在 30%左右,未来市场电占比仍有进一步扩大的趋势,但折价幅度已从 2016 年以来大幅收窄。以华能国际为例,通过调研我们了解到其 2017 年市场电折价幅度 8%-9%,明显低于 2016 年折价幅度 12%-13%,折价收窄的原因主要有两方面:一是电力企业竞价逐渐趋于理性;二是在煤价上涨过程中,市场电的市场化特性得到凸显。

6. 投资建议

综上我们认为,火电大周期拐点确立,在煤价逐步回归合理区间以及利用小时逐步提升的推动下,火电已经进入盈利能力逐渐修复的大周期上升通道。多重利好助力火电基本面从底部逐渐修复:①利用小时数逐步提升:经济稳中向好带动用电量需求持续回暖,煤电去产能背景下火电装机增速明显放缓,供需好转拉动火电利用小时逐步提升,我们预计未来有望保持每年 50-小时左右的速度上升。②煤价缓慢回归至合理区间:煤炭去产能边际作用递减,同时发改委多次强调释放先进产能及保供应,我们预计未来煤炭供需偏紧的状况有望得以改善,煤价下行趋势较为确定,煤价有望缓慢回归合理区间;③电价相对平稳:降成本大背景下煤电联动大概率不达预期,但高煤价下火电企业大幅亏损,因此电价下调的空间也非常有限,我们预计在煤价回归合理区间之前,上网电价下调的概率较小。

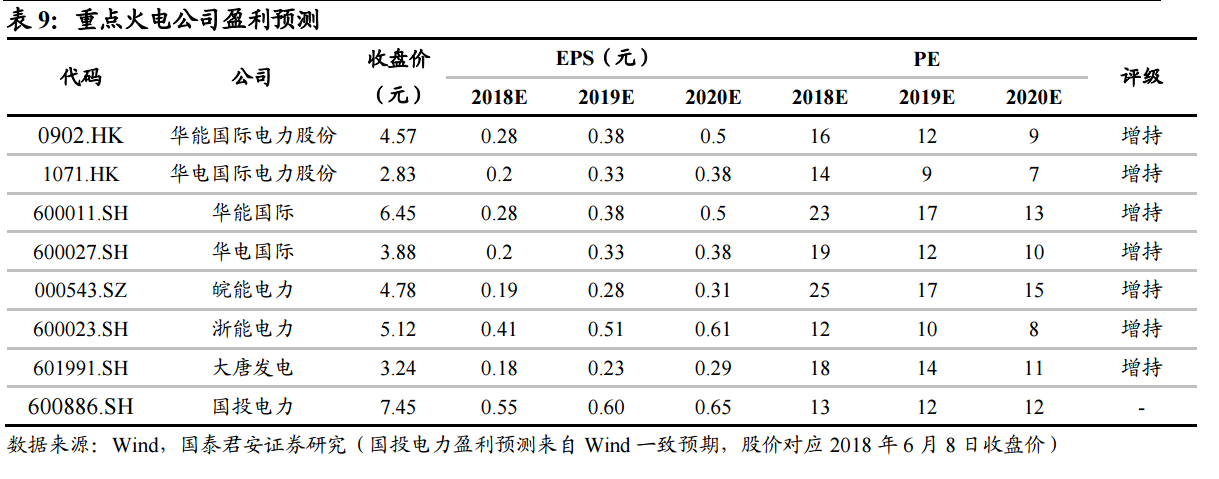

在目前市场波动加大的背景下,电力配置属性凸显,持续推荐火电板块。首推估值处于历史低位的港股火电企业华能国际电力股份、华电国际电力股份, A 股推荐资产优质、分红比例高、类债属性凸显的全国火电企业华能国际、华电国际,以及地方龙头皖能电力。

7. 核心风险

盈利能力方面:1、成本端:动力煤价格超预期上涨;2、销售端:电价调整幅度过低从而无法覆盖成本端上升 3、需求端:电力需求疲软,火电利用小时数继续下行;水电来水超预期从而挤压火电。

改革方面:电力央企重组推进步伐低于预期;供给侧改革不及预期,导致火电整体发电效率维持较低水平;新一轮电改进度不及预期。

责任编辑:售电小陈