上游进入补库存阶段 新能源汽车产业链重回高景气度

新能源汽车市场的高速增长,给上下游产业链带来成长机会。业内人士认为,2018年下半年,汽车的高端化进程需求将带动资源端、材料端重回较强景气度。此外,受益于国内消费类车型和海外电池产业链输血,电池材料企业的盈利能力将得到改善,分化后进入海外产业链的企业盈利确定性强。

高端化周期开启

随着双积分政策的切换和供给端快速改善,中国和全球新能源汽车高端化进程正在加速推进。

2018年是新能源汽车的产品大年。今年以来,如北汽EU5、比亚迪秦EV450和宋EV400、上汽荣威Ei5、吉利帝豪EV450等纷纷亮相,纯电动汽车工况续航里程普遍在300km甚至400km以上。

2018年政策面加强了对A级车型的补贴支持,补贴额度不降反增。根据目前的市场反馈和车厂车型计划来看,400km以上的A级纯电动汽车将是2018年下半年各车企的主要竞争舞台,代表车型如长安逸动EV460、江淮iEVA50、北汽新能源ET400等。

从新能源推广车型目录看,市场正在从以A00级为主向以A0级和A级为主转变:2018年上半年多批目录各车型车长总均值达到4160mm,而去年同期的数据是3973mm。

此外,由于合资车型新能源汽车的续航里程也在持续提升,加之补贴力度相对较大,且内外饰持续升级,这些品牌车型的上市将掀起新一轮消费升级,刺激更多消费者尤其是限购城市的消费者选择A级新能源汽车。

长江证券预计,2018年新能源汽车产销量有望达到108万辆,同比增速为36%。其中,新能源乘用车销量80万辆,同比增长45%;新能源客车10万辆,同比增速15%;纯电动专用车销售18万辆,同比增速17%。

“下半年全新A0和A级车将加速投放,继续刺激新需求。新能源乘用车的高端化进程加速将带来高端产业链需求快速放量,产业链公司将进入供不应求阶段。2019年真正全新平台的电动汽车开始大规模推向市场,所以今年下半年开启的高端周期将会成为未来五年的长周期景气。”天风证券分析师邓学表示。

动力电池企业分化明显

随着新能源汽车的产销量大增,动力电池产量同比大幅增长,动力电池逐步成为锂电池产业增长的主导力量。东吴证券预计,2018年动力电池装机电量有望达到46GWh,同比增长30%。

高端产能紧张待建,低端产能正面临快速出局。中国电动汽车百人会理事长陈清泰表示,“小型低水平的动力电池企业正在竞争中被淘汰。”他同时指出,“中国动力电池配套企业已经从2015年的大约150家降到了2017年的100家左右,1/3的企业已经被淘汰出局。”

目前,动力电池行业龙头效应已经凸显。宁德时代、比亚迪处于第一梯队,占据50%的市场份额;国轩高科、孚能科技、比克、力神电池位于第二梯队,占据近25%的市场份额,其他25%市场份额由其他电池厂商争夺。

“动力电池剧透寡头垄断的格局,使其对上游材料供应商和下游整车厂获得很强的话语权,可以很好的将整车厂的降价压力转移给材料供应商,保证盈利。”一位动力电池企业高管向中国证券报记者表示。

此外,国际供应链也给龙头动力电池产业链厂商带来了新的机遇。大众、宝马等海外车企纷纷电动化,预计2020年电动化平台搭建完成,目前在全球范围内确定电池合作商,加大对全球范围内动力电池及材料采购。以宁德时代为例,其已进入宝马、大众、戴姆勒、日产等汽车的供应链体系,有望受益于全球化采购。由于日系电池企业正在加速对国内材料企业的认证,韩系电池企业也在陆续开放采购体系,国内隔膜、电解液厂商将加紧渗透,预计今年下半年将陆续进入规模化采购。

乘联会秘书长崔东树对中国证券报记者表示,近期是中游电池厂和下游整车厂针对高里程车型的磨合期,三季度磨合期结束后,预计销量环比将明显回升。每年四季度是新能源汽车销售的传统旺季,下半年动力电池需求将呈现回升。

上游迎来补库存阶段

上游原材料方面,钴锂需求或已在“新赛季”起点。近日,麦肯锡咨询公司发布报告《锂和钴:两种商品的故事》称,锂方面,与2017年相比,2025年全球因电动汽车普及而对锂盐的需求最高可能会增加318%。届时,因电动车动力电池的锂盐需求将占到全球市场对锂盐需求的76%。钴方面,2025年全球因电动汽车普及而对精炼钴的需求最高将翻一倍。届时,全球因电动车动力电池带来的精炼钴需求将超过总需求量的一半。

实际上,钴锂价格近期持续走跌。其中,MB钴low-low与国内金属钴分别续跌至39.70美元/磅与53万/吨,国内外价差达到14万/吨,电池级碳酸锂、氢氧化锂分别为12.3万/吨与14.25万/吨。

长江证券分析师认为,1-5月,新能源中游需求强化较弱,尤其铁锂处于去库存阶段,但下半年新补贴政策执行在即,新车型-新电池-新的材料有望带来资源需求的回暖。此外,目前主流三元材料企业已近满产,同时产业库存整体消耗至低位,自下而上“背靠背”订单的释放有望带来补库需求。

一位正极材料行业人士告诉中国证券报记者,现在高镍三元代替磷酸铁锂池已经是大势所趋,磷酸铁锂电池的供应必然过剩,高镍化三元动力电池更加具有优势,预计2019年下半年开始规模化。这导致三元前驱体地位愈发重要,对于三元产业链上游的钴原料、微粉级氢氧化锂将利好。

海通证券分析师施毅认为,供给端方面,刚果金矿业法颁布之后,随着执行严苛发酵,供给端预计更为寡头。因此,下半年钴供需基本面预计是供给降低、需求增长,在上半年去库存的当下,供给严控超预期或者需求加速都可能推进价格反弹。

责任编辑:任我行

-

碳中和战略|赵英民副部长致辞全文

2020-10-19碳中和,碳排放,赵英民 -

两部门:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

国家发改委、国家能源局:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业

-

碳中和战略|赵英民副部长致辞全文

2020-10-19碳中和,碳排放,赵英民 -

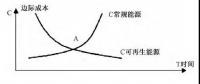

深度报告 | 基于分类监管与当量协同的碳市场框架设计方案

2020-07-21碳市场,碳排放,碳交易 -

碳市场让重庆能源转型与经济发展并进

2020-07-21碳市场,碳排放,重庆

-

两部门:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

国家发改委、国家能源局:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

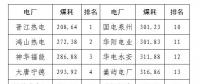

2020年二季度福建省统调燃煤电厂节能减排信息披露

2020-07-21火电环保,燃煤电厂,超低排放

-

四川“专线供电”身陷违法困境

2019-12-16专线供电 -

我国能源替代规范法律问题研究(上)

2019-10-31能源替代规范法律 -

区域链结构对于数据中心有什么影响?这个影响是好是坏呢!