增量配电或迎“红利” 不动产投资信托基金将给电力行业带来什么?

日前,中国能源研究会中小配电企业发展战略研究中心能源基础设施REITs(不动产投资信托基金)工作组专家委员会完成组建,并于10月17日召开成立会议。而在此一天前,北京市2020年基础设施REITs产业发展大会也成功举办。

不仅在北京,上海、河南等地今年以来都已启动基础设施REITs试点项目申报工作。能源电力行业内外,备受政府、企业、券商关注的REITs究竟为何物?又将为电力基础设施的投资经营带来哪些新变化?

为基础设施资产“减负”

REITs可以将具有持续稳定收益的基础设施领域资产或特许经营权益,转化为流动性较强、可上市交易的标准化、权益型金融产品。

REITs本身并非新生事物,但其在国内基础设施领域的应用刚刚启幕。今年4月,中国证监会、国家发改委发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》;7月,国家发改委发布《关于做好基础设施领域不动产投资信托基金(REITs)试点项目申报工作的通知》,鼓励符合国家发展战略和产业政策的基础设施行业开展REITs试点工作。

能源基础设施REITs专家委员会秘书长彭立斌告诉记者,REITs试点工作的推进,与“国内大循环为主体、国内国际双循环相互促进的新发展格局”这一经济发展路径的提出密切相关。“加大包括能源电力在内的基础设施建设、推动新基建,是当前的重要任务。基础设施REITs试点的推进,有助于强化资本市场服务实体经济能力,有效盘活存量资产,促进基础设施高质量发展。”

彭立斌进一步解释称,包括电力资产在内,我国在40多年的改革开放过程中积累的基础设施存量资产规模超过100万亿元,但这些资产整体存在隐患。“资产平均负债超过60%,意味着每年仅财务成本就超过3万亿元,几乎与2019年全国企业所得税(3.7万亿元)相当。此外,很多基础设施呈现资产分散、权属不清、使用不专业、管理不规范等低效状态,难以为地方经济发展持续提供‘造血’功能。”

增量配电或迎“红利”

作为国民经济发展的支柱,电力基础设施资产规模庞大。据估算,包括发电、输电、配电等环节在内,我国电力基础设施资产总额或超过20万亿元;与此同时,资产负债率偏高、财务成本居高不下等问题在电力行业更为显著。

彭立斌认为,存量配电资产或将成为基础设施REITs在电力行业的最大“红利”。“即使是近年来参与增量配电改革的由存量配电资产‘转正’而来的配售电公司,也面临着前期投资回收周期长、融资渠道不畅等问题。而这些项目一旦运行3年且现金流为正,即可采用REITs方式公开上市交易发行不超过80%的权益,以此来降低债务杠杆、减少财务成本。同时,通过引进金融机构参与项目长期投资,可有效减轻企业资金压力,现金流得到改善,使增量配电网持续经营能力得以保持。”

“与贷款、债券和其他大多数融资工具相比,REITs不增加负债,同时有权属清晰和良好现金流的资产作为回报保障。”彭立斌说,“对外部投资者而言,可以向全国人民分享改革开放至今的基础设施建设成果。对项目本身而言,REITs通过盘活巨额存量资产,可以提高资金使用效率和项目投资效率,使金融和实体经济实现高度融合。”

资产走向“成熟”是核心

作为向社会放开投资的金融产品,REITs试点对于资产标的也给出了筛选标准。根据中金公司整理的一份REITs适用资产的条件,REITs的发行原则上要求运营3年以上、期间总体保持盈利或经营净现金流为正、不依赖第三方补贴、预计未来3年净现金流分派率原则上不低于4%。

彭立斌补充说,增量配电项目想要参与REITs试点,其必须是存量配电资产、具备供电特征、有3年运行收费记录、有清晰权属的资产持有人,并且有多个用户提供的收入来源。

不难看出,按照REITs的参与标准和条件,目前大量新建增量配电项目仍未实现稳定运行和盈利,存在较大不确定性,暂时难以参与REITs试点,但对于已经投运较长时间的存量配电资产,一旦成功发行REITs,最多可以快速回收超过80%的资本金,财务状况将得以大幅改善。“与各类金融工具相比,中国版基础设施REITs作为权益类融资,有着最低的筹集成本,对于负债比例高、投资周期较长的电力项目而言,不仅是最合适的金融工具,更是推动实体经济发展的制度创新。”彭立斌指出。

在日前召开的中国REITs论坛2020年会上,国家发改委投资司副司长韩志峰提出,不应简单把REITs当成金融产品或融资手段。“发行REITs想要获得比较好的投资回报,核心在于把资产运营管理好。让资产的运营效率提升、收益提升,为投资人带来更多的分红收益,这才是推行REITs的目的所在。”

责任编辑:张桂庭

-

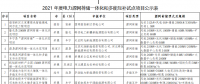

11个试点项目!河北省2021年度电力源网荷储一体化和多能互补试点项目公示名单

2021-12-22电力源网荷储一体化和多能互补试点项目 -

能源服务的线上线下

2021-12-20能源服务 -

广东:支持建设电、热、冷、气等多种能源协同互济的综合能源项目 培育绿色交易市场机制

2021-12-20多种能源协同

-

11个试点项目!河北省2021年度电力源网荷储一体化和多能互补试点项目公示名单

2021-12-22电力源网荷储一体化和多能互补试点项目 -

广东:支持建设电、热、冷、气等多种能源协同互济的综合能源项目 培育绿色交易市场机制

2021-12-20多种能源协同 -

浙江“兜底”售电为何有人点赞有人不爽?

2021-12-20售电

-

分钱、分粮、分地盘…大秦电网招募售电合伙人

2021-01-28大秦售电,招募,贵州区域,合伙人,限50个,名额,月入上万,不是梦 -

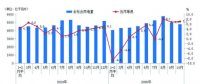

10月份用电量延续较快增长态势 国民经济持续恢复向好

2020-11-17全社会用电量,国家电网,产业用电量 -

能源市场“负价格”事件分析及启示

2020-11-03电力现货市场,电力交易,电改

-

国家发改委给14家单位回函了!完善落实增量配电业务改革政策的八条建议

2021-03-10国家发改委,增量配电,业务改革,政策,八条建议 -

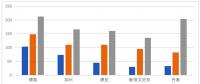

2020年增量配电研究白皮书:河南、云南、山西、浙江、江苏五省区改革推动成效显著

2020-11-16增量配电,研究,白皮书 -

贵州电网关于支持务川电解铝产能指标的建议

2020-11-10务川电解铝产能指标

-

能源服务的线上线下

2021-12-20能源服务 -

【电改新思维】目录电价“天花板”掀开后,对电力营销系统的影响

2021-10-16全面,取消,工商业目录,销售电价 -

国家发改委答疑电价改革

2021-10-15国家发改委,答疑,电价改革

-

【电改新思维】目录电价“天花板”掀开后,对电力营销系统的影响

2021-10-16目录电价,电力,营销系统,影响,电改 -

电改里程碑文件——真的放开两头

2021-10-15全面,取消,工商业目录,销售电价 -

【电改新思维十七】目录电价“天花板”被捅破,对市场化电费结算方式有何影响?

2021-05-20电改,电价,市场化电费,结算方式,大秦电网