小康股份15亿可转债启动发行 加码新能源汽车投资

小康股份11月2日发布可转换公司债券募集说明书,公司本次发行15亿元可转债,债券信用等级为AA,发行主体长期信用等级为AA,原股东优先配售日和网上申购日为11月6日。 根据募集说明书,小康股份可转债存续期

小康股份11月2日发布可转换公司债券募集说明书,公司本次发行15亿元可转债,债券信用等级为AA,发行主体长期信用等级为AA,原股东优先配售日和网上申购日为11月6日。

根据募集说明书,小康股份可转债存续期限为6年,票面利率分别为第一年0.30%、第二年0.50%、第三年1.00%、第四年1.50%、第五年1.80%、第六年2.00%,初始转股价格为23元/股。本次发行向原股东优先配售,原股东优先配售后余额采用通过上交所交易系统网上向社会公众投资者发行的方式进行,原股东可优先配售的小康转债数量按每股配售1.649元面值可转债的比例计算可配售可转债金额,即每股配售0.001649 手可转债。

财务数据显示,小康股份2014年至2016年归属于上市公司股东的净利润分别为3亿元、3.72亿元和5.14亿元,呈现快速增长趋势。今年前三季度,公司营业收入同比增长42%,归属于上市公司股东的净利润4.9亿元,同比大幅增长68.76%,其中扣非后净利润同比增幅高达87.38%。

小康股份公司主营汽车整车及其发动机、零部件的研发和生产等业务,主要产品为运动型多用途乘用车(SUV)、多功能乘用车(MPV)、交叉型乘用车和商用车等, 同时大力发展新能源汽车业务,并已全面启动智能电动车产品研发及生产工厂建设工作。今年上半年公司公司实现汽车销售量超过20万辆,同比增长约20%,其中SUV8.4万多辆,同比增长829.48%,主要产品风光580每月销量万辆以上;公司新型发动机销量持续攀升,实现发动机销售29万台,同比增长35.01%,其中外销量同比增幅超100%。

公司紧随国家新能源汽车发展战略,致力于打造国际高端电动乘用车领先品牌,从全球范围内引进新能源汽车领域优秀人才,全方位跨界布局新能源汽车产业,新能源汽车研发及制造整车、三电、智能驾驶和工厂建设等工作已全面启动。今年公司以1.1 亿美元收购美国老牌汽车制造商AM General LLC公司的民用汽车工厂,为公司在美国新能源电动汽车的研发、生产、供应、销售全价值链产业化布局及后续试制及量产打下坚实基础;公司全资子公司SF MOTORS以3300万美元收购美国电池系统公司InEVit100%的股权,并将Tesla创始人兼首任CEO马丁.艾伯哈德等资深专家纳入旗下。实现收购后,公司将掌握具有国际领先的新能源电动汽车电池系统核心技术,同时结合公司已取得和正在进一步研发的三电系统技术,将助推公司研发并产业化生产具有竞争力的电动汽车产品,将进一步夯实公司在新能源电动汽车领域的战略布局。

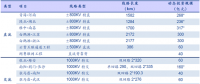

本次可转债募集资金将全部投向年产5万辆纯电动乘用车建设项目,项目实施主体为小康股份子公司金康新能源,项目总投资25亿元,计划实现年产5万台系列新能源乘用车和6万套电池PACK的产能目标,计划于2018 年10月完工。根据该项目的可研报告测算,项目建设完成并全部达产后,预计可实现年收入约83.57亿元,可实现年净利润约2.37亿元,税后总投资收益率12.85%。

责任编辑:lixin

免责声明:本文仅代表作者个人观点,与本站无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

我要收藏

个赞

-

权威发布 | 新能源汽车产业顶层设计落地:鼓励“光储充放”,有序推进氢燃料供给体系建设

2020-11-03新能源,汽车,产业,设计 -

中国自主研制的“人造太阳”重力支撑设备正式启运

2020-09-14核聚变,ITER,核电 -

探索 | 既耗能又可供能的数据中心 打造融合型综合能源系统

2020-06-16综合能源服务,新能源消纳,能源互联网

-

新基建助推 数据中心建设将迎爆发期

2020-06-16数据中心,能源互联网,电力新基建 -

泛在电力物联网建设下看电网企业数据变现之路

2019-11-12泛在电力物联网 -

泛在电力物联网建设典型实践案例

2019-10-15泛在电力物联网案例

-

权威发布 | 新能源汽车产业顶层设计落地:鼓励“光储充放”,有序推进氢燃料供给体系建设

2020-11-03新能源,汽车,产业,设计 -

中国自主研制的“人造太阳”重力支撑设备正式启运

2020-09-14核聚变,ITER,核电 -

能源革命和电改政策红利将长期助力储能行业发展

-

探索 | 既耗能又可供能的数据中心 打造融合型综合能源系统

2020-06-16综合能源服务,新能源消纳,能源互联网 -

5G新基建助力智能电网发展

2020-06-125G,智能电网,配电网 -

从智能电网到智能城市