戴尔可能被控股上市公司VMware反向收购,IT史上最大规模交易纪录即将诞生

1月30日消息,据财经媒体CNBC报道,知情人士透露,戴尔公司可能通过与由其控股的市值达600亿美元的云计算公司VMware达成一项反向合并而成为上市公司,这宗交易有望创下行业史上规模之最,受此消息影响,VMware股价暴跌。

拟借孙公司VMware之“壳”

据美国财经新闻网站CNBC报道,在戴尔考虑的多种上市选项中,借壳上市是其中的一项,这一操作在美国被称为“反向并购”。借壳上市将会让戴尔避免上市的大量程序性工作,更快速完成挂牌交易的目标。

在这项反向合并交易中,实际上将由VMware收购规模大于自身的戴尔,后者则可借此上市,无需进行正常的挂牌交易。这很可能将成为科技业历史上规模最大的并购交易,此前在2013年支持戴尔私有化的投资者也可借此变现,并有助于戴尔偿还约500亿美元负债。受此消息影响,VMware股价大跌。

消息人士透露,戴尔也有可能采取传统的IPO(首次公开招股)上市方式,但反向合并可令其不必进行新的公开发行交易。戴尔尚未决定采取何种战略选择,目前还在考虑其他几条路线,如开展其他并购交易或收购目前尚未持有的VMware股份等,其中一名消息人士称,戴尔不太可能直接作价出售或出售所持VMware股份。换句话说,戴尔可能采用其他的子公司、孙公司“外壳”,但不太可能通过外部公司来借壳上市。。

消息人士称,反向合并是戴尔及其顾问正在考虑的大胆的战略计划之一,该公司董事会将于下个月召开会议以评估多种选择,其中包括反向合并的很多选择还都处在早期探索阶段。

如果真由VMware收购戴尔,则VMware将向戴尔创始人迈克尔•戴尔(Michael Dell)和身为戴尔股东的私募股权投资基金银湖(Silver Lake)发行股票,这些股东随后可在公开市场上出售股票,借此将其投资变现。

VMware:当年的“皇冠之珠”

2015年戴尔以670亿美元收购了存储技术提供商EMC,以及后者持有的数据中心软件供应商VMware的80%股份,VMware被视为这场交易中的“皇冠之珠”,VMware的平台虚拟化软件是其发起收购的主要理由之一,但为了这笔交易戴尔也扛起了大笔的债务。

MWare从事虚拟机软件业务。所谓的虚拟机,即在一台高性能电脑中运行多个操作系统,从而充当多台服务器来使用。据悉,在EMC公司被收购之后,VMWare目前仍然保持独立经营。

VMware平台虚拟化软件技术被广泛使用,但随着企业将其基础设施从自己的数据中心转移到大型云提供商(如亚马逊和微软),VMware的发展前景受到了挫折。在2016年,该公司同意让客户在竞争对手亚马逊的云服务上运行其软件,承认其云模式优先。

虽然VMware的收入每年都在持续增长,但速度已经放缓。2016年的销售额比2015年增长了6.7%,连续六年保持两位数的百分比增长。尽管如此,2016年公司净收入为12亿美元,创历史新高,2017年全年预测显示该公司将高居榜首。

由于戴尔现在是一家非上市企业,因此其确切估值尚不可知。戴尔在2013年进行了一项244亿美元的私有化交易,并于2015年以670亿美元的价格收购EMC。迄今为止,这仍是有史以来规模最大的科技业并购交易。但从理论上来说,VMware收购戴尔将可使其相形见绌,成为最大的科技业并购交易。

不过,目前戴尔和VMware发言人均拒绝置评。

责任编辑:任我行

-

碳中和战略|赵英民副部长致辞全文

2020-10-19碳中和,碳排放,赵英民 -

两部门:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

国家发改委、国家能源局:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业

-

碳中和战略|赵英民副部长致辞全文

2020-10-19碳中和,碳排放,赵英民 -

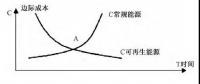

深度报告 | 基于分类监管与当量协同的碳市场框架设计方案

2020-07-21碳市场,碳排放,碳交易 -

碳市场让重庆能源转型与经济发展并进

2020-07-21碳市场,碳排放,重庆

-

两部门:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

国家发改委、国家能源局:推广不停电作业技术 减少停电时间和停电次数

2020-09-28获得电力,供电可靠性,供电企业 -

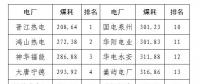

2020年二季度福建省统调燃煤电厂节能减排信息披露

2020-07-21火电环保,燃煤电厂,超低排放

-

四川“专线供电”身陷违法困境

2019-12-16专线供电 -

我国能源替代规范法律问题研究(上)

2019-10-31能源替代规范法律 -

区域链结构对于数据中心有什么影响?这个影响是好是坏呢!