多时段现货市场交易模型的分析

当前全国电力现货市场建设正紧锣密鼓地进行,交易规则虽然可能厚厚几百页(在国外是几千页),但最核心最关键的价格形成机制可能就那么几行(电力现货定价一般基于出清模型的拉格朗日乘子或边际机组的报价,两者的含义是等同的)。电价作为电力市场的关键,是调节电力供需的桥梁、实现电力交易的纽带,并事关国计民生,必须极其慎重地对待。因此对电价形成机制、电价结构及电价水平的深入分析和研究就十分重要。电价理论的研究主要包括两个部分:一是电能成本分析(即什么是合理电价),二是电力市场中的电价形成机制。电能成本分析是衡量电价是否合理的基础,但电价最终要通过市场机制形成。在理想电力市场中,出清电价应与电力系统中的电能边际生产成本和电力用户的电能边际效用(utility)相等。

在电力市场交易机制设计中,根据国外市场模式照抄或按经济学教科书理论编制一个形式上的交易规则并不难,难的是所形成的市场价格是否能反映真实的发电成本/用电效益?是否由供需双方自主形成?是否稳定可预期?是否能做到“效率”与“公平”兼顾?能否适应绿色发展和不同地区工业化水平?本文主要就拉格朗日乘子是否适合作为现货结算价的问题进行探讨。

一个简单的单时段现货市场交易模型

电力现货市场建立在实时电价概念的基础上,这里以一个简化的单时段单边现货交易(pool)模型为例来说明电力现货市场(spot market)的基本原理。假设独立调度ISO代表所有电力用户向发电厂商购买电能,其目标是使总购电费用c最小:

要注意上述现货市场模型只是一个简化模型,在实际应用中还必须考虑电厂和系统运行的各种约束条件。实际现货市场交易模型有以下区别:1)采用多时段交易模型而不是单时段模型;2)用潮流方程取代式(2)的功率平衡方程,形成节点电价;3)考虑开停机优化;4)考虑更多的发电机组技术约束;5)在双边竞价市场模式中,还包括负荷报价模型,购电总费用最小的优化目标(1)也替换为社会福利最大化的目标。

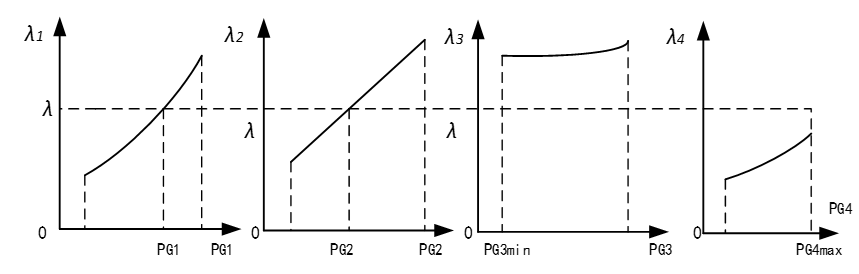

由上面的推导很容易联想到《电力系统分析》课程中经济调度问题所采用的经典的等耗量微增率(即每增加单位功率时燃料耗量的变化)准则,其含义为,在不考虑网络损耗的情况下,按耗量微增率相等的原则来分配多台发电机组的功率时,可使系统总的燃料消耗最小。等耗量微增率的推导和上述单边现货模型求解过程是一样的,只是将总购电费用最小的目标换为总燃料消耗最小。如图1中,求得系统耗量微增率为λ,对应的4台发电机组的发电功率分别为PG1,PG2,0(机组耗量微增率全部大于系统耗量微增率),PG4MAX(机组耗量微增率全部小于系统耗量微增率),并满足系统功率平衡条件,即PG1+PG2+PGMAX=PL。从图1也可以看出,系统耗量微增率(或市场环境下的边际电价)λ并不一定落在机组的耗量微增率(或机组申报价格)的范围内,在实际电力系统中,往往处于大部分机组的耗量微增率(或机组申报价格)上下限之外,并不能反映机组的真实燃料消耗(或发电费用)。

图1 有功功率负荷的最优分配

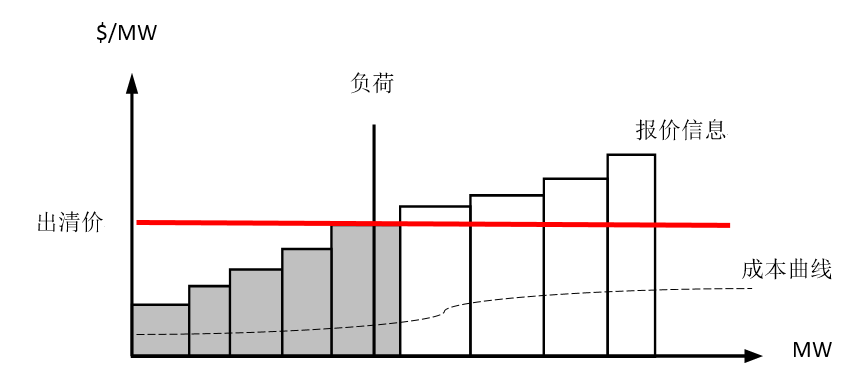

图2用更简洁的方式图示了单边现货竞价的过程,假设发电机组申报的是阶梯状的报价曲线,则ISO按报价由低到高对发电机组申报的容量(电量)段进行排队,直至发电机组总出力能够满足系统负荷,图中阴影部分机组中标,而报价最高的中标机组确定市场价格,这种竞价出清用Excel表格处理就足够了。

图2 电力现货市场竞价交易示意图

二

多时段现货市场交易模型的分析

在实际电力现货市场中,都是多时段交易,实时电价一般由安全约束机组组合(Security Constrained Unit Commitment,简称SCUC)、安全约束经济调度(Security Constrained Economic Dispatch,简称SCED)等短期运行优化模型求出,将每个时段对应于功率平衡约束的拉格朗日乘子(或边际价格)提出作为该时段的市场统一出清价格。

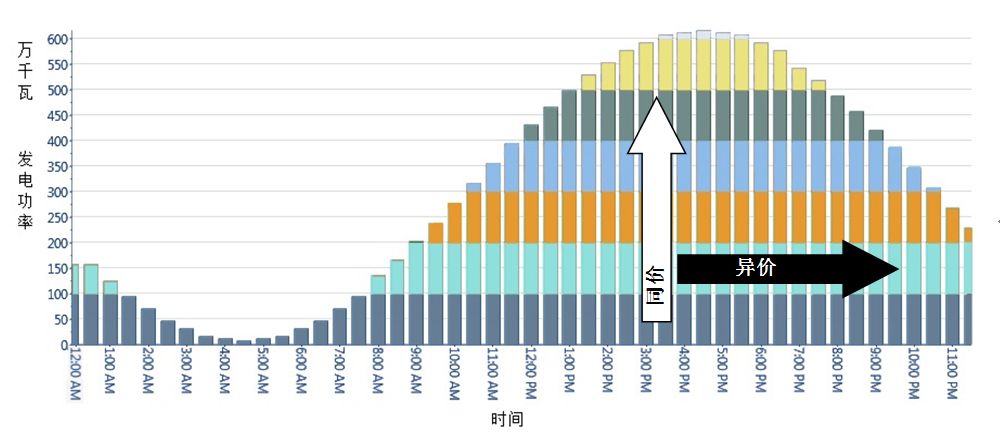

图3为某电力现货市场的电能商品概念及价格分布示意图。以日前市场为例,将整个交易期间分成一系列的周期(cycle)(即1天),每个周期又分为若干时段(period,如1小时),然后分时段按电量平衡模型计算出清价格和出清电量。对于日内实时市场,除了周期通常缩短为5-15min,但其基本概念是相同的。因此,如图3所示,该电力现货市场的电能商品模型为:将交易周期的功率曲线下的面积按等长时段切分成若干“条”,然后每条又分为若干可不等高的“段”。在发电侧,在1个时段中成交的发电商各取1“段”(即1个商品),而按统一边际价格(和影子价格的涵义是等同的)出清方式,同一时段的各段负荷(即所有商品)的结算价是相同的,均为该时段成交机组的最高价格。负荷侧也是类似的情况。

由于“同质同价”是市场中商品定价的基本原则,这种定价方式实际隐含了一种假设,即同一时段负荷下的所有电能商品是同质的,因此都取相同的边际价格;而不同时段负荷下的电能商品是异质的,因此不同时段的负荷有不同价格。在这种假设下,如图3所示,对于同一个发电厂(即由多个相同颜色的小矩形组成的横条),随时间不同所生产的电能商品的价格是不同的,这并不符合电力系统运行的实际(因为只要发电功率不变,同一个发电厂在不同时段的发电成本并无差异,如图4所示);而对同一时段(不同颜色组成的竖条),所有电能商品都是同价的,无法区别基荷、腰荷和峰荷机组区别明显的技术特征及成本构成,这也是不符合电力系统运行的实际情况的。根据前面的推导和图4可判断,拉格朗日乘子实际上只能反映每个时段的边际机组的边际成本,无法为该时段发电的全部机组合理定价(后文还将对此问题进行详述)。在可再生能源大规模接入的背景下,世界各国基于这种定价机理所建立的电力市场运行纷纷出现问题,因此都在改进市场设计。

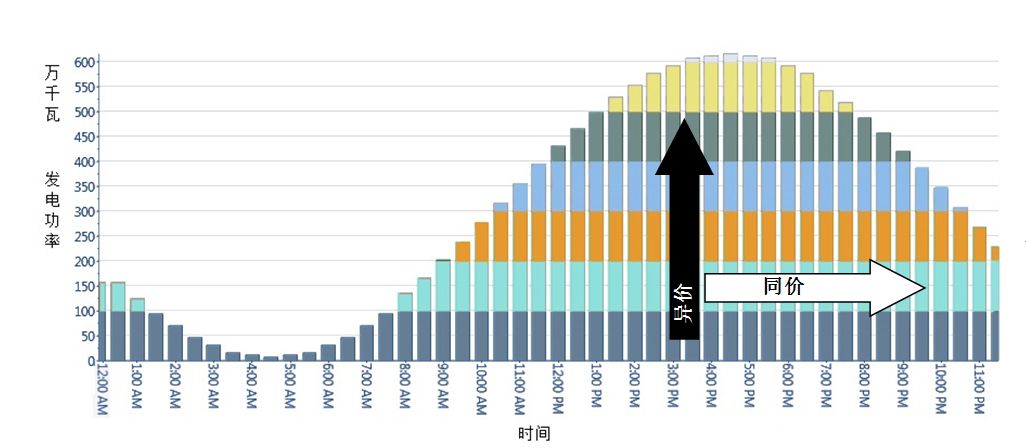

一种可行的改进方案是笔者所提出的按负荷持续时间定价的机制,认为同一负荷持续时间的电能商品品质与价格应是相同的;而负荷持续时间改变时,电能商品品质相应地发生变化,持续时间越短、灵活性越好的电能商品品质越高,价格也越高。如图5所示,在这种定价方式下,对于同一个发电厂(同一颜色的横条),在持续同一发电功率的时间跨度内,所生产的电能商品价格是相同的,而对同一时段(竖条),基荷、腰荷和峰荷机组所生产的电能商品价格是不同的。与图4对照可知,这种定价方式与实际电力系统中电能商品的生产成本和使用价值的分布规律是一致的。此外,物理合约交易也能有效地修正拉格朗日乘子定价造成的价格扭曲。

图3 电力现货市场电能商品及价格分布示意图

图4 美国PJM市场2015年夏峰日日前市场分时电价及发电成本堆积图

(本图由美国新时代能源/佛州电力公司能源市场交易中心李化先生提供)

图5 按负荷持续时间定价的电能商品及价格分布示意图

三

拉格朗日乘子仅适合作为边际机组的结算价格

#FormatImgID_6#

图6 市场机制下的电力电量平衡示意图

电力系统规划、运行的核心问题是电力电量平衡。电力市场化改革并不改变电力电量平衡的基本问题,只是改变发用电计划和调度计划的形成方式,由传统的政府、电网制定改为市场主体自主报价,并通过市场交易出清规则形成。直观地说,市场机制下的电力电量平衡问题即用不同的(横向的或纵向的)“能量块”填充负荷曲线下的面积,因此也将形成内涵不同的价格,如图6所示。如前所分析,由于现货出清模型的拉格朗日乘子实际上只能反映每个时段的边际机组的边际成本,电力现货交易主要对应于绿色的纵向“能量块”,并进而形成分时的调峰价格,亦即除辅助服务外的电力电量平衡漫长链条的“最后一公里”的价格,为煤机、燃气轮机、抽水蓄能等调峰电源和需求侧响应提供合理的经济激励。但这种价格并不适合于对所有的“能量块”(特别是基荷“能量块”)进行定价。以英国电力市场的NETA、BETTA模式为例,以中长期双边交易为主,形成物理交割的发用电计划曲线,并提交给电网调度执行,而电网调度采用平衡机制来保证电力实时平衡和系统频率稳定。平衡机制中的交易电量约占全网总用电量的3%,而包含日前交易的现货市场交易电量比例不到30%。也就是说,在现货交易前负荷曲线的形状即已大致确定,现货交易主要是对负荷曲线的形状进行精细化修正,也没有采用现货价格对所有电量进行定价。

由于负荷需求的刚性和不确定性、发电商的博弈行为、新能源发电机组出力的不确定性等原因,以电力实时平衡模型(即潮流方程)为基础计算出的现货价格往往变化剧烈,给市场主体带来巨大的财务风险,因此金融交易(特别是差价合约交易)从一开始就与电力现货交易相伴而生,迄今澳大利亚国家电力市场和加拿大部分地区电力市场依然采用“全电量现货+差价合约”的市场模式。但差价合约仅仅是一种财务结算关系,其背后的实物商品仍然是现货市场中分时交易的纵向“能量块”,而且全部电量按拉格朗日乘子(或边际价格)来结算,仍未实现电能商品的合理定价。反之,物理合约相当于图6中蓝色的能量块,其电量要从总负荷电量中扣除,并以合约价格结算,则可以有效修正拉格朗日乘子定价造成的价格扭曲。

责任编辑:仁德财