发电成本高时我该怎么卖电——深入分析发电成本、合约价格和现货价格的互动关系

在广东现行的电力市场中,发电企业市场化售电主要通过年度的双边协商交易和挂牌交易,以及月度集中竞价交易来完成,也就是大家通常所说的长协电量和月竞电量。在电力现货市场中似乎模式也差不多,发电企业主要通过中长期合约市场和现货市场来销售电力,只不过在电力现货市场模式下,中长期合约电量已不在要求物理执行,仅具有金融结算属性。发电企业在现货市场如何报价,我们在之前的文章中已经提及,本文主要来探讨中长期合约市场的报价策略。

中长期合约的主要作用是为了锁定收益、规避现货价格剧烈波动的风险,所以其定价必然要参考现货市场的节点电价。由于中长期合约的交易时序在现货交易之前,因此对现货价格的预测能力是中长期合约定价的关键,中长期合约的价格越接近现货市场的平均节点电价,就说明这个价格越合理。如此说来,中长期合约的定价是否与发电成本无关呢?由于中长合约电量不要求物理执行,所以在理论上确实如此。但是由于在现货市场初期,现货价格和中标电量均难以预测,因此在现实操作上,情况要复杂很多。最保险的策略一定是在日前市场按照发电实时边际成本报价,在中长期合约市场在发电变动成本之上报价,可保证边际效益为正。但是对于发电成本较高的机组,假设其在电力需求和价格较低的时期,在发电变动成本之上报价很难在中长期合约市场成交,这时应该采用什么样的报价策略呢?让我们先深入分析一下分析发电成本、合约价格和现货价格对发电效益的影响。

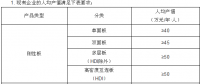

假设某B类机组,发电变动成本为350元/兆瓦时,现货市场中标电量100兆瓦时,中长期合约售电量80兆瓦时,在现货价格与合约价格大小不同时,收益计算如下:

当中长期合约价格大于其发电成本时,其收益肯定为正,此场景不展开分析,我们着重分析一下当中长期合约价格小于发电成本时,其收益为什么仍然可能为正。在之前的文章中我们曾经介绍过,根据R电费= Q长P长+(Q日- Q长) P日的公式,售电公司中长期合约电量大于售电量的部分相当于反卖回了现货市场,对于发电企业则相当于用现货价格让别人替代自己发电。如同现行市场的发电权转让一样,如果支付给替代方的费用低于我自己的发电成本,就会产生收益(或者减少亏损)。对于发电成本较高的机组而言,在日前市场首先应坚决按照边际成本报价,避免产生发电亏损;在电力需求低迷的时期,如果现货价格既低于发电成本也低于市场中长期合约价格时,因没有中标电量,此时企业的利润与发电成本无关,即使中长期合约价格低于发电成本,企业仍可利用持有的中长期合约电量,通过差价合约结算机制,让更多的电量以更便宜的价格由别人代发来实现收益。

总体而言,发电企业的报价策略应该把握这几条基本规律:

①现货价>发电成本,现货市场中标电量越高,发电收益越高;

②现货价>合约价格>发电成本,合约电量越少,中标电量越多,利润越高;

③合约价格>现货价>发电成本,合约电量越多,中标电量越多,利润越高;

④合约价格>发电成本>现货价,合约电量越多,中标电量越少,利润越高;

⑤发电成本>合约价格>现货价,合约电量越多,中标电量越少,利润越高;

⑥发电成本>现货价>合约价格,这个时候您应该给员工放假。

责任编辑:仁德财