全球四大云计算公司的对比研究

四大巨头在云计算领域各具优势

亚马逊:先发优势明显,规模效应体现。AWS 的优势在于先发优势,亚马逊于2006 年开始推出AWS,目前已经运营11 年,因此在技术和服务有大量的积累,另外云计算是重资产行业,随着规模的扩大,边际成本得以摊薄,因此相比其他云计算巨头优势明显。微软:Azure 与传统软件产品完美融合。微软公有云的优势在于其强大软件产品体系和企业客户积累,微软是全球最大的企业软件开发厂商,拥有从操作系统到应用软件全套软件产品,其Office365 的推广极大的推动了Azure 发展。谷歌:在高性能运算和存储方面技术优势明显。公司优势在于高性能运算和存储方面,另外谷歌的大数据应用服务相比竞争对手更加成熟。阿里云:2017 年云收入破百亿,国内市场助其腾飞。由于国内云计算发展相对较晚,国产化等政策影响,海外巨头AWS、Azure 进入中国缓慢,阿里巴巴作为国内互联网巨头在公有云市场占据了先发优势,根据IDC 的数据,2017 年上半年阿里云IaaS 占据国内47.6%的市场份额,遥遥领先第二位的腾讯(9.6%)。

我们2月组合持续跑赢计算机指数。2 月组合共选了:海康威视、大华股份、宝信软件、汉得信息、易华录、苏州科达六只个股,截止02/09 为止组合收益率-1.9%,同期计算机指数为-10.1%。

一季度仍是计算机公司基本面的风险出清期。由于计算机公司大面积的收购对赌到期,使得结束对赌后的公司面临收入和利润的滑坡风险,我们在报告中做了详细论述。所以,在和的月度组合选择无并购历史的低估值公司。

海通计算机2018年2月投资组合

海康威视、大华股份、宝信软件、汉得信息、易华录、苏州科达。

1、整体观点

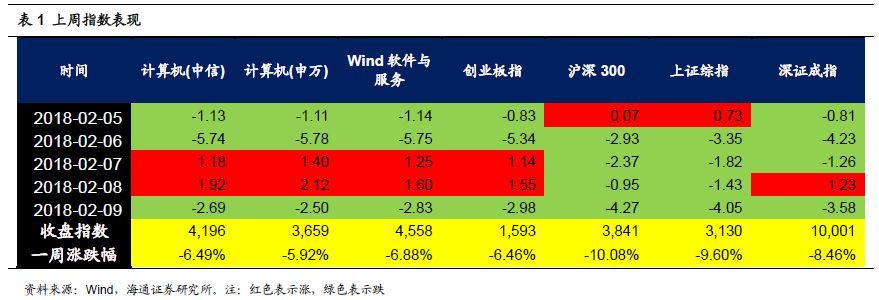

上周(2.5-2.9)Wind 软件与服务指数下跌6.88%,同期沪深300 指数下跌10.08%。

全球四大云计算公司公布业绩情况

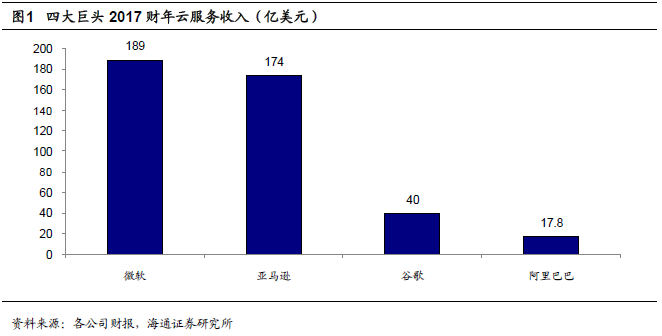

亚马逊:先发优势明显,规模效应体现。亚马逊发布了2017Q4 及全年年报,去年四季度,AWS 净销售额为51 亿美元。前几个季度分别为,36.61 亿美元、41 亿美元、45.84亿美元。以此计算,AWS 去年净销售额达到了174 亿美元。AWS 的优势在于先发优势,亚马逊于2006 年开始推出AWS,目前已经运营11 年,因此在技术和服务有大量的积累,另外云计算是重资产行业,随着规模的扩大,边际成本得以摊薄,因此相比其他云计算巨头优势明显。

微软:Azure 与传统软件产品完美融合。微软2017 财年营业收入约900 亿美元,同比增长5%,净利润212 亿美元,同比增长26%,其中个人电脑业务出现下滑,但云服务增长强劲,微软商业云部门年化营收为189 亿美元,接近于该公司去年设定的200 亿美元的目标。微软公有云的优势在于其强大软件产品体系和企业客户积累,微软是全球最大的企业软件开发厂商,拥有从操作系统到应用软件全套软件产品,其Office365 的推广极大的推动了Azure 发展。

谷歌:在高性能运算和存储方面技术优势明显。2017 年Q4 Alphabet 总营收为323.23 亿美元,同比增长。在财报会上,谷歌CEO 首次披露了谷歌云相关的收入。2017 年全年云计算收入约40 亿美元,占谷歌总收入约3.1%,根据Gartner2016 年的数据,谷歌云计算增速超过亚马逊和微软,显示了强劲的态势。公司优势在于高性能运算和存储方面,另外谷歌的大数据应用服务相比竞争对手更加成熟。

阿里云:2017 年云收入破百亿,国内市场助其腾飞。阿里巴巴公布2018Q3 财报,2017年阿里云累计收入112 亿元,突破百亿元大关,同比增长101%,2018Q3 当季度新增396款新产品和功能,新增客户包括屈臣氏中国、吉利汽车、北京首都机场等。由于国内云计算发展相对较晚,国产化等政策影响,海外巨头AWS、Azure 进入中国缓慢,阿里巴巴作为国内互联网巨头在公有云市场占据了先发优势,根据IDC 的数据,2017 年上半年阿里云IaaS 占据国内47.6%的市场份额,遥遥领先第二位的腾讯(9.6%)。

注:微软云智能云业务除Azure 外,包含AI、大数据分析等业务。

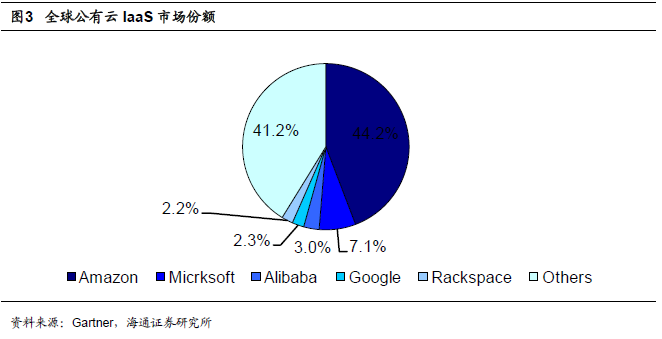

公有云市场增长稳定。根据Gartner 的数据,2017 年的全球公有云服务营收将达到2602 亿美元,较去年的2196亿美元增长18.5%。预计到2020 年,全球公有云服务营收将增长至4114 亿美元,年复合增长率12%。

巨头垄断加剧,3A 格局确立,根据Gartner 的数据,2016 年全球公有云IaaS 市场中,亚马逊依然瑶瑶领先,市场份额为44.2%,微软在IaaS 市场取得了7.1%的市场份额,比2015年增加了61.1%。阿里巴巴进入前三,市场份额达到3%,值得注意的是,对比2015 年,IaaS 市场集中度进一步提升,前三名总市占率从47.4%提升到54.3%,“3A”格局进一步确立。

我们2 月组合持续跑赢计算机指数。2 月组合共选了:海康威视、大华股份、宝信软件、汉得信息、易华录、苏州科达六只个股,截止02/09 为止组合收益率-1.9%,同期计算机指数为-10.01%。

一季度仍是计算机公司基本面的风险出清期。由于计算机公司大面积的收购对赌到期,使得结束对赌后的公司面临收入和利润的滑坡风险,我们在报告《计算机行业并购“N+1”年业绩完成情况深度分析》中做了详细论述。所以,在《计算机行业1 月研究框架:逐次布局,静待风险窗口期》和《计算机行业2 月研究框架:再论利润的确定性和估值的合理性》的月度组合选择无并购历史的低估值公司。

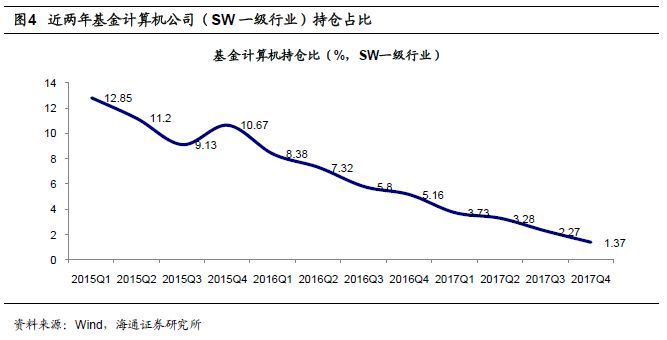

计算机板块机构持仓持续单边降低。根据Wind 的统计数据,自2015 年Q1 以来,公募基金持有计算机板块市值占股票总持仓市值比重持续走低,2015 年之后市场风险偏好下降,并且监管收紧,新增外延减少,基金持仓从2015Q1 的12.85%下滑到2017Q4的新1.37%。

2、策略和方向:AI基础设施及赋能各个行业

(1)安防+AI:PC、移动互联网和AI时代,计算机投资框架主线明显。目前仍旧看好人工智能的基础设施以及其给各个行业赋能。AI应用最先起来的会是安防,建议关注海康威视、大华股份、千方科技、苏州科达、佳都科技。

(2)AI芯片:芯片在产业链的最上游,所以会需要首先突破和被关注到,关注中科曙光、景嘉微。

(3)汽车+AI:智能驾驶毋庸置疑是未来汽车最大的方向,也是目前AI积极渗透的几个方向之一,关注四维图新、东软集团。

(4)金融+AI:金融行业信息化较为充分,已经形成较大存量数据,且行业需求巨大,我们认为未来金融+AI势必会加速落地并带来实用成果,关注恒生电子、同花顺、赢时胜、新大陆。

(5)医疗+AI:国家的AI开放创新平台方向之一就是医疗影像,我们看好未来AI将赋能医疗领域来缓解医疗资源稀缺及分配不平衡现状,关注卫宁健康、创业软件、医惠思创。

3、海通计算机2018年2月投资组合

汉得信息:ERP 软件行业整体复苏,尤其高端ERP 领域需求明显提振,公司作为高端ERP 实施领域龙头受益明显,另外在国家大力推动智能制造的大背景下,工业ERP、工业软件的实施,部署需求快速落地,公司凭借过去在ERP 实施领域积累的经验和长期大客户合作基础,在MES、SCM、CRM 等领域取得突破,我们认为ERP 复苏叠加智能制造改造,公司发展前景一片向好。风险提示:高端ERP 实施需求不足,智能制造改造不达预期。

苏州科达:公司是国内知名的网络视讯系统解决方案供应商,公司的网络视讯产品主要应用于视频会议和视频监控。科达具有从图像采集前端到平台处理端的完整产品链条,为政府、军队、教育、金融、交通等众多行业提供全面的网络视讯系统整体解决方案。我们认为公司将凭借视频会议优势受益于企业统一通信市场,同时国内外视频监控的渗透率提升和升级改造也为公司提供很大的盈利空间。风险提示:渠道拓展不及预期。

易华录:数据湖项目意义重大,已具备大规模推广能力,国家层面也在积极推进数据湖战略实施。受益于政府PPP项目的持续推进和大数据冷数据的持续高速增长,公司主营业务稳定增长,数据湖业务加速扩张。风险提示:数据湖业务拓展低于预期,冷存储需求不足。

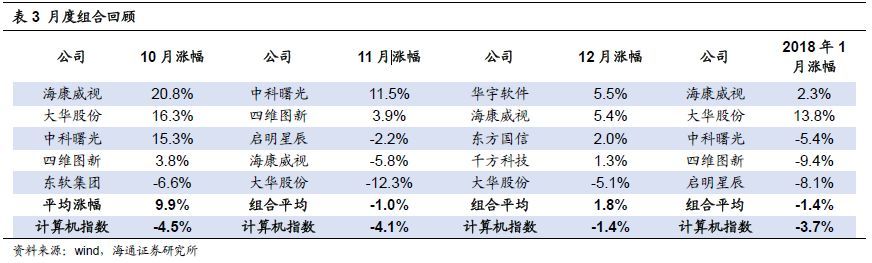

我们在每月月度组合中精选各细分领域优质成长科技龙头, 9 月、10 月、11 月、12 月和2018 年1 月组合分别跑赢计算机指数5.2%、14.4%、3.1%、3.2%和4.17%。回顾今年以来我们月度组合表现,海通计算机每月组合自2017年3 月份以来,相较计算机指数已连续11 个月不断创造正收益,截止1 月31 日累积超额收益63.67%。

4. 本周(02.05-02.09)公司重大事项(资料来源:wind)

4.1.绿盟科技:2 月9 日,股权转让确定并于下个交易日复牌

4.2.证通电子:2 月8 日,实际控制人补充质押

4.3.荣之联,2 月7 日,中标中国人民银行清算总中心项目

4.4.聚龙股份:2 月6 日,收到中国银行入围通知书

4.5.辰安科技:公布重大资产重组方案,并复牌

5. 上周主要观点

5.1 计算机行业2018 年2 月研究框架暨行业跟踪周报第106 期:再论利润的确定性和估值的合理性

回顾1 月,计算机指数整体跌幅为3.65%。然而,以上海钢联、生意宝为代表的的工业互联网、供应链金融企业,以及汉得信息、宝信软件为代表的智能制造IT 公司涨势良好。我们建议关注利润确定性强的优质龙头股和二线白马,但需要规避利润对赌到期的公司,可参考我们2017 年7 月份的报告《计算机行业并购“N+1”年业绩完成情况深度分析》。

17 年月度组合2017 年3 月份以来累积超额收益63.67。我们在每月月度组合中精选各细分领域优质成长科技龙头,上一年9 月、10 月、11 月、12 月和今年1 月组合分别跑赢计算机指数5.2%、14.4%、3.1%、3.2%和4.17%。回顾去年以来我们月度组合表现,海通计算机每月组合自去年3 月份以来,相较计算机指数已连续11 个月不断创造正收益,截止1 月31 日累积超额收益63.67%。

继续看好安防行业进入新一轮景气周期带来的增量以及智能制造及工业互联网领域。高清摄像头的普及带来海量的视频数据,传统后端分析时效性差,已经难以满足平安城市管理需求。随着计算机视觉等AI 技术的发展,智能摄像头横空出世,智能摄像头能够在没有人为干预的情况下,直接在前端分析目标的行为,我们认为从普通摄像头到高清摄像头再到智能摄像头是由行业需求推动的,智能化将产生替代增量。

平安城市推动了一二线城市监控覆盖率提升,然而三四线城市及乡、县地区的视频监控覆盖率仍然较低,“雪亮工程”是以县、乡、村三级综治中心为指挥平台,从而实现治安防控网络下沉,达到“全覆盖、无死角”。我们认为,雪亮工程将为安防行业带来千亿级的增量空间。推荐关注海康威视、大华股份、千方科技(宇视)、苏州科达、佳都科技、东方网力、熙菱信息。

根据工信部数据,2017 年全年我国工业软件行业发展加快,软件收入同比增长11.9%,工业软件收入同比增长19.9%。中国制造的当前阶段是数字化、自动化改造,其中工业软件的部署、升级是关键一环,因此我们认为工业软件快速发展是必然。建议关注用友网络、金蝶国际、东方国信、宝信软件等。

海通计算机2018 年2月投资组合:大华股份、海康威视、宝信软件、汉得信息、苏州科达、易华录。

风险提示:部分细分领域信息化需求低于预期。

5.2 中科曙光:营收增速超预期,国产芯片替代市场巨大

营收增速超预期,业绩增速符合预期。公告业绩快报2017 年营收总收入62.9 亿,同比增长44.34%,归母净利润为3.05 亿,同比增长35.88%,业绩增速主要由于公司营业利润增长及对“中科可控信息产业有限公司”无形资产投资所致,后者对当期利润总额影响为0.53 亿元。从资产端快报来看,货币资金同比增长85.74%,应收账款同比增加51.13%,存货同比增长103.24%,考虑公司产品收入确认机制,公司发出商品增加明显,业务属于扩张期,我们认为营收高增速主要系高性能计算机高增速所致,国产服务器龙头的市场和品牌优势明显。

国产服务器格局趋集中,超算龙头获高增速。根据Gartner 报告,曙光位列大陆服务器厂商销量前五,2017 年Q3增速仅次于浪潮信息,随着服务器厂商集中度提高,厂家具备在上游涨价的情况下适当提高整机价格的能力。政府积极投建先进超算计算中心,作为国内超算领先厂商,我们预计公司将受益于新一轮政府对政务云和超算中心的投入,新型超算机型建设有利于国产服务器和国产芯片。

国产CPU替代空间巨大,可转债支撑分布式存储发展。芯片级安全问题隐蔽性极高,我们预计国产CPU替代需求将进入加速道。公司参股子公司海光合作AMD 生产国产CPU,对应国内数据中心高端CPU 市场,中科曙光作为国产CPU 和服务器的国家队,将受益于数据中心CPU 市场高增速。计划发行可转债募集资金11.2 亿元,全部用于统一架构分布式存储系统项目,根据IDC 报告,在2015 年度公司NAS 存储产品排名国产第一,2016 年度和2017 年一季度公司NAS 存储产品在中国市场按厂商销售额均排名第二位。

盈利预测与投资建议。公司具备国内稀缺的国产高端通用CPU的生产能力,该能力在国际上仅有英特尔和AMD两家公司具备,公司参股海光公司主要负责该国产芯片的设计和销售,考虑国产芯片前期投入比较大,基于谨慎性原则我们预计公司利润18-19 年复合增速约51%,对应17-19 年EPS 分别为0.48、0.70 和1.09 元,基于国产芯片在高性能服务器、超算、人工智能等领域的巨大应用空间,2018 年给予60 倍PE 估值,对应PEG 是1.29,6 个月目标价42元,维持“买入”评级。

风险提示。1.国产替代进度不达预期;2.国产芯片下游需求不足;3.人工智能技术发展的不确定性。

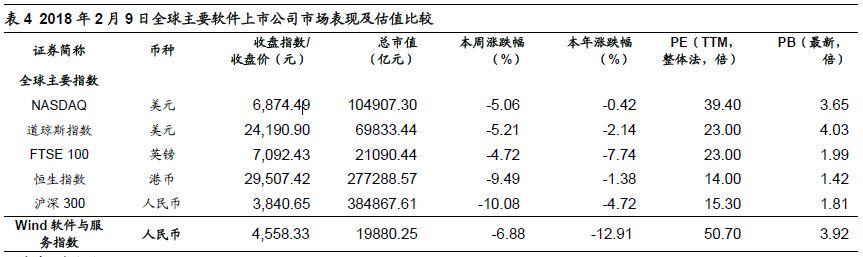

6.全球主要软件上市公司市场表现及估值比较

7.风险提示

部分并购到期出现业绩滑坡影响并表利润,部分细分领域信息化需求低于预期。

责任编辑:马丽芳

-

全球四大云计算公司的对比研究

2018-02-12 -

在云计算的“绞杀”下,双模IT还有活路吗?

2018-02-11活路 -

云计算系列之一:公有云是终极形态,未来将出现5-7家巨头厂商