德朗能动力亏损之谜

然而,从上交所与美都能源的后续问询函与回复函来看,瑞福锂业在2016年和2017年似乎不存在原料不足的问题。2018年1月,上交所向公司发出了二次问询函,称2017年前三季度瑞福锂业向第一大供应商GMM公司采购占比达50.51%,按照瑞福锂业与GMM公司的采购合同,瑞福锂业2016年采购量为3万吨,2017年采购量为6万吨,请公司说明瑞福锂业是否对GMM公司形成重大依赖,并请中介机构核查并发表明确意见。

美都能源回复称,截至2017年12月31日,2017年度瑞福锂业向GMM公司采购锂精矿5.53万吨,目前尚有在途数量1.4万吨,预计在2018年1月24日到达港口;此外,瑞福锂业与乌鲁木齐福田源工贸有限公司之间尚未执行的采购合同共1.73万吨,后续会根据乌鲁木齐福田源工贸有限公司的出货量,继续签订采购合同;瑞福锂业已于2017年3月与WLPL签订了240万吨锂原矿的采购协议,目前正在执行中,降低了瑞福锂业对GMM公司的采购依赖风险。

该回复没有得到中介机构的核实,若上述采购协议不完全真实,则瑞福锂业确有原材料不足的问题;若上述采购协议完全真实,那么评估报告说谎了,3000吨碳酸锂提纯项目未释放产能另有他因。

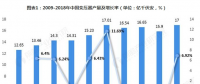

2017年,碳酸锂价格飙升,工业级碳酸锂价格曾一度上涨至13.4万元/吨,电池级碳酸锂曾一度上涨至16.9万元/吨。相关厂商争相筹划扩产,龙头企业扩张产能的消息不断。

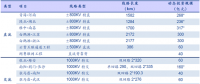

2017年8月,藏格控股(000408.SZ)全资子公司格尔木藏格钾肥有限公司拟投资设立藏格锂业有限公司,将投入不超过14亿元建设年产2万吨碳酸锂项目,建设周期约为18个月。

2017年11月,雅化集团(002497.SZ)拟通过扩能建设以快速实现锂产业的做大做强,经初步研究和论证,拟按年产4万吨电池级碳酸锂(氢氧化锂)生产线进行规划,该扩能计划按两期进行建设。第一期年产2万吨电池级碳酸锂(氢氧化锂)项目拟于2017年内全面启动建设;第二期年产2万吨电池级碳酸锂(氢氧化锂)生产线建设项目公司将结合未来市场需求,调研论证后择机实施。据了解,第一期项目环境影响报告书已于2018年5月通过四川省环境保护厅批复;8月,公司同意四川德鑫矿业资源有限公司建设金川县李家沟锂辉石矿105万吨/年采选项目,达产后李家沟矿有望年产锂精矿15.29万吨。

赣锋锂业(002460.SZ)在2017年年报中称年产能2万吨氢氧化锂生产线预计于2018年第二季度投产,1.75万吨碳酸锂生产线预计于2018年第四季度投产。公司现有产能及计划产能扩充对原材料的需求将主要由Mount Marion及宁都河源当前的产量满足,公司将根据后续产能扩充计划及未来市场状况安排Mount Marion第二阶段的勘探计划。

2018年3月,盐湖股份(000792.SZ)发布公告称,拟启动建设5万吨/年电池级碳酸锂项目,分别由公司控股子公司青海盐湖比亚迪资源开发有限公司新建年产3万吨/年电池级碳酸锂项目;在青海盐湖佛照蓝科锂业股份有限公司现有1万吨/年碳酸锂装置基础上,扩建2万吨/年电池级碳酸锂项目,扩产后蓝科锂业碳酸锂装置规模将达到3万吨/年。

2018年7月,天齐锂业(002466.SZ)全资子公司泰利森锂业控股私人有限公司决定建造一个独立的、专用的大型化学级锂精矿生产设施和新的矿石破碎设施,并为后续扩产做好配套基础设施建设工作,项目预计将于2020年第四季度竣工并开始试生产;扩产项目及配套工作实施完成后,预计天齐锂业将在2021年实现化学级锂精矿产能增加至180万吨/年的目标。

事与愿违的是,碳酸锂的价格自2018年年初起持续下跌,龙头企业却已加大产能布局,使得瑞福锂业的业绩很有可能受挫。

Wind数据显示,电池级碳酸锂的价格由2018年1月2日的16.3万元/吨下跌至8月8日的10.9万元/吨。

据生意社监测,工业级碳酸锂的价格自2018年1月中旬至2月初小幅下跌,2月初至3月中旬价格平稳,3月中旬至今连续大幅下跌。7月,工业级碳酸锂均价为11万元/吨,与月初相比下滑21%;电池级碳酸锂均价为12.4万元/吨,与月初相比下滑15%。

价格持续走低使许多碳酸锂生产商头痛不已,一些小厂已经开始转产。在碳酸锂产量转低的情况下,碳酸锂的供需状态或将得到新的调整和变化。有分析师认为,短期内锂电市场下游需求复苏仍有难度,市场主流报价仍旧走低,后市恐将震荡下行。

美都能源在2017年年报中称,已初步完成新能源汽车产业链上游从“碳酸锂-锂电池三元正极材料-三元动力锂电池”的产业链的布局,通过收购已经初具规模的业内企业使得公司迅速进入相关行业,经资源整合后产生联动效应,甚至称“能够在最短的时间内最大限度地扩大公司在新能源产业链各环节的市场影响力和占有率”。在锂电池材料行业竞争加剧的背景下,公司谈所谓的市场影响力和占有率恐怕为时过早。

此外,瑞福锂业能否通过其全资子公司收购新疆东力矿业投资有限公司(下称“东力矿业”)获取原材料资源尚未有确定的结论,因东力矿业尚未取得新疆和田县阿克塔斯锂矿采矿权证;根据相关批复,东力矿业应于2018年9月27日前持采矿申请资料到登记管理机关办理采矿登记手续。

而美都墨烯增资入股的杭州耀顶2016年净利润为-1545万元,2017年1-4月的净利润为-389万元,连续两个报告期亏损,其经营状况有待观察。

所有这一切都说明,美都能源在新能源行业的布局可能并不会非常顺利。

资产出售魔方

靠长期股权投资、变卖资产等方式赚取收益是美都能源的拿手戏。2014年,公司通过卖出首开股份(600376)1360万股股份取得了4.52亿元的投资收益;公司处置长期股权投资产生的投资收益为3.02亿元,“丧失控制权后,剩余股权按公允价值重新计量产生的利得”为1408万元。2015年拿手戏出了岔子,导致上交所对公司及其财务总监、董事会秘书予以通报批评。

通报称,截至2015年12月,美都能源当年因处置金融资产实现投资收益共计3.17亿元。其中,通过出售其持有的其他上市公司股票获得投资收益1.94亿元,通过石油套期实现投资收益1.23亿元。公司处置金融资产实现的投资收益金额巨大,超过2014年度经审计净利润的100%,且直接影响公司2015年度业绩的盈亏变化情况。根据《上海证券交易所股票上市规则》的有关规定,公司上述资产出售事项应当提交股东大会审议并对外披露,但公司未履行股东大会审议程序,也未及时履行信息披露义务,仅在2015年年度报告中予以披露,存在以定期报告代替临时公告的情形。

通报还指出,2015年3月,公司以2820万元的交易价格转让全资子公司海南美都置业有限公司60%股权。该股权转让事项对公司当期损益的影响金额达2950万元,超过公司2014年度经审计净利润的10%,但公司也未及时披露前述信息,仅在2015年半年报和年度报告中予以披露,违反了有关规定。

2016年,美都能源似乎依旧卖得任性,公司处置长期股权投资产生的投资收益为2.18亿元,“可供出售金融资产等取得的投资收益”为8101万元。2016年,美都能源出售所持中新力合的股份,还以总价3.46亿元将其持有的美都健风置业(惠州)有限公司(下称“美都健风”)100%股权、附带权益及权利转让给深圳市建融房地产开发有限公司。美都健风在2015年年末的净资产为4996万元,2015年的营业收入及净利润均为零。与净资产相对应的股权转让价为1.55亿元,增值率高达200%。

根据2016年年报,美都能源将所持有的中新力合14%股份以2.52亿元的价格通过协议转让的方式出售给宁波信达凯利股权投资合伙企业(有限合伙),然而《证券市场周刊》记者从天眼查看到,目前美都能源仍持有中新力合14%的股份。启信宝和国家企业信用信息公示系统均显示,2017年1月25日,中新力合的股东构成里依然有美都能源,但中新力合却在美都能源2017年年报中消失了,这到底是为什么呢?

2017年是美都能源发力并购新能源业务之年,一番买买买之后,2018年公司搬出了向关联方出售重大资产的“大戏”。2018年7月26日,美都能源发布重大资产重组预案称,上市公司拟将其直接或者间接持有或控制的房地产业务板块中主要子公司的股权以现金方式转让至德清万利房地产开发有限公司。根据年报,美都能源2017年的营业收入为64.82亿元,营业成本为56.99亿元,毛利率为12%;拟出售的房地产开发业务毛利率为20%,高于公司的综合毛利率,标的公司在2017年度的营收为19.28亿元,出售这样一块营收占比较大、毛利率偏高的业务堪比壮士断腕。

《预案》称,通过本次交易,上市公司可获得部分资金,为公司的核心业务发展提供资金支持;公司将集中精力做大做强新能源汽车产业链业务。

评估机构以2018年5月31日为预估基准日对房地产业标的进行了预估,预估值约为11.54亿元,增值率约为68%,此次出售的公司包括湖州凤凰、淳安物业、美都投资、德清置业、海南置业、德清安置房、德清建设开发、德清建设、长兴置业、宣城置业、灌云置业和杭州美诚,公司对海南置业持股40%,其余均为全资控股。经计算可知,拟出售的房地产业公司2017财年对美都能源合计贡献了约2.12亿元的净利润。其中,杭州美诚(全称“杭州美诚置业有限公司”)的净利润最高,为1.99亿元。

美都能源曾在2013年2月披露公司以总价2.38亿元竞得“余政储出(2012)70号”地块,该地块总用地面积 6.06万平方米,总建筑面积 12.12万平方米,并决定在瓶窑镇设立新公司,负责该地块的开发建设,而杭州美诚的注册地恰好为杭州市余杭区瓶窑镇,注册时间为2013年6月。根据2013年年报,负责开发“余政储出(2012)70号”地块的公司正是杭州美诚,该项目的规划建筑面积17.2万平米。2017年年报披露,期初该地块开发成本为5.88亿元,期末开发成本为零;2016年年报披露,存货项目中良景学府的期末金额为5.88亿元,可知良景学府是建于该地块的房地产商品。

《预案》显示,杭州美诚在基准日的主要资产包括数量为5个的车位,数量为26套、面积为5802.33平方米的商铺,数量为2套、面积为180.89平方米的住宅,及数量1个、面积为349.73平方米的车库;2017年,杭州美诚的营收为9.70亿元,成本为6.75亿元,营业收入大幅度增加,原因是良景学府项目在2017年确认销售收入,毛利率为30.4%;2016年,杭州美诚的营收和成本均为零。

目前,链家、安居客、房天下公布的良景学府住宅均价在每平米1.89万元至2.29万元。通过查看地图可知,杭州美诚在基准日的主要资产均位于良景学府及周边,假设商铺与住宅的均价为2万元每平米,毛利率按30.4%计算,忽略车库和车位,未来可以产生约3638万元的毛利。

杭州美诚在基准日的净资产高达2.47亿元,考虑其账面的1.17亿元负债及未来收益,《预案》提出的68%溢价对杭州美诚来讲显得比较阔绰。《预案》还表示,拟出售的房地产业务公司自2013年以来无新增储备用地,除在建项目外无其他新增建设项目,2个在建项目分别位于德清县和宣城,不属于一二线城市。

如若属实,大股东会大方的付出68%的溢价吗?2018年8月2日,上交所围绕着标的资产的估值、价格公允性、交易对方履约能力和对上市公司的影响向公司发出了一连串的疑问,并要求美都能源在8月9日之前予以回复,公司在限期的最后一天发出了延期回复的公告。

就文中提到的种种疑问,《证券市场周刊》记者向美都能源发送了采访函,但截至发稿未获回复。

责任编辑:继电保护

-

权威发布 | 新能源汽车产业顶层设计落地:鼓励“光储充放”,有序推进氢燃料供给体系建设

2020-11-03新能源,汽车,产业,设计 -

中国自主研制的“人造太阳”重力支撑设备正式启运

2020-09-14核聚变,ITER,核电 -

探索 | 既耗能又可供能的数据中心 打造融合型综合能源系统

2020-06-16综合能源服务,新能源消纳,能源互联网

-

新基建助推 数据中心建设将迎爆发期

2020-06-16数据中心,能源互联网,电力新基建 -

泛在电力物联网建设下看电网企业数据变现之路

2019-11-12泛在电力物联网 -

泛在电力物联网建设典型实践案例

2019-10-15泛在电力物联网案例

-

权威发布 | 新能源汽车产业顶层设计落地:鼓励“光储充放”,有序推进氢燃料供给体系建设

2020-11-03新能源,汽车,产业,设计 -

中国自主研制的“人造太阳”重力支撑设备正式启运

2020-09-14核聚变,ITER,核电 -

能源革命和电改政策红利将长期助力储能行业发展

-

探索 | 既耗能又可供能的数据中心 打造融合型综合能源系统

2020-06-16综合能源服务,新能源消纳,能源互联网 -

5G新基建助力智能电网发展

2020-06-125G,智能电网,配电网 -

从智能电网到智能城市