政策补贴退坡:新能源汽车产业裸泳 充电桩却一片红

中游产业链:永恒的规律 强者恒强

2018年,新能源汽车产业链中游正在上演一个车企永恒的规律,那就是强者恒强,少数企业往往占有大部分市场,马太效应明显。

新能源汽车产业链中游主要包括电机、动力电池和电控系统,其中又以动力电池成本最高,占到新能源整车成本的40%。

在电机行业中,主要有上市企业中三大电机提供商大洋电机、双林股份、汇川技术为主。

电机行业的竞争主要体现在规模和客户上,因为电机技术成熟,技术的影响力不大。

其中大洋电机在新能源电机的市场占有率达到了30%,其主要客户为北汽、奇瑞、长安。随着北汽在新能源汽车的销量走高,大洋电机的营收也是水涨船高,成为新能源电机的龙头企业。

汇川技术的毛利率高达45.12%,净利润在三家企业中也是唯一的正增长,主要客户为宇通。

双林股份净利润下滑最严重,同比出现-38.45%的负增长,主要客户为吉利、众泰。

不同于电机行业的相对稳定,新能源动力电池领域竞争趋向白热化。

动力电池作为新能源汽车的核心,占到了40%的成本。动力电池的性能直接决定了整车的续航,动力,安全性。

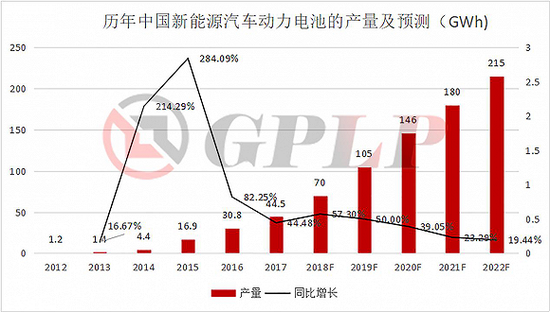

总体上,2017年中国汽车新能源动力电池产量为44.5GWh,同比增长44.48%。随着双积分政策的落实,对未来新能源汽车市场化及动力电池市场具有良好发展前景。GGII预计到2022年中国新能源动力电池产量将达到215GWh,同比2017年增长3.8倍。

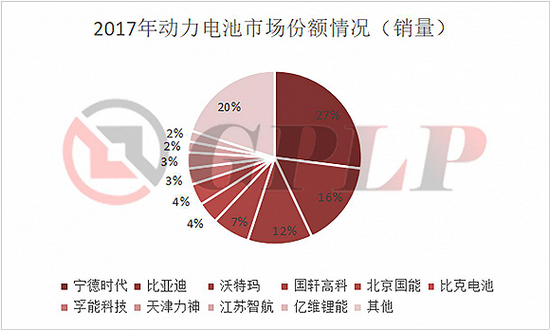

动力电池全球市场上销量榜上独角兽宁德时代(61.900, -1.95, -3.05%)一家独大,以12GWh的销量位居全球第一。全球销量前十位中,中国企业占到了7家有宁德时代、比亚迪、沃特玛、国轩高科(13.170, -0.03, -0.23%)、北京国能、比克、孚能科技。

国内动力电池市场四家独大,宁德时代、比亚迪、沃特玛、国轩高科四家企业占了62%的份额。

2017年国内动力电池十大厂商销量占全国的比列为80.1%,行业集中度较高。

前四大企业唯独沃特玛出现30多亿的亏损。坚瑞沃能于2016年完成对沃特玛100%股权的收购。

对于沃特玛亏损的原因,坚瑞沃能表示:“受国家新能源产业政策补贴调整、子公司沃特玛业务扩张增速过快、应收账款回款较慢、资金链紧张等综合因素的影响,造成子公司沃特玛净利润未达预期。”

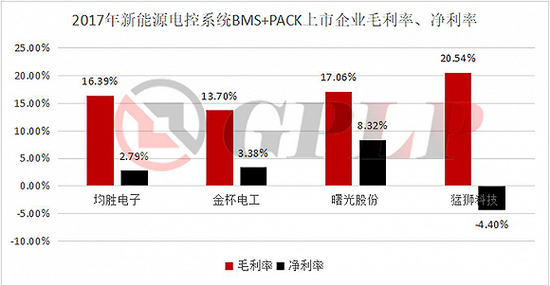

相比动力电池行业的高集中度,电控系统BMS+PACK则成了一家独大的情况,集中度可谓又上了一个层次。

传统磷酸铁锂电池由于安全性好,通常不需要复杂的电池管理系统,但是当单位储存量更多的三元动力电池出现,新能源动力电池的发展方向便转向三元领域。但是三元电池因其安全性较差所以需要BMS系统。

所谓BMS是电动车最核心部件,也是新能源电动车性能和安全的基础。PACK包括电芯、集成动力电池包系统。

均胜电子2017年营收266.1亿元,是其他三家提供商营收总和的2倍多。2016和2017年均胜电子先后收购美国KSS和日本高田,成为全球前三的安全系统提供。强者恒强在电控系统领域体现的淋漓尽致。

猛狮科技的毛利率最高为20.54%,但其净利率却为-4.40%。曙光股份收购了亿能电子73.3%的股份,成为其最大股东。亿能电子是国内技术领先的电池管理系统供应商。2016年亿能电子BMS营业收入7亿元,PACK营业收入18亿元。

上游产业链:反应迟缓 持续盈利

在同一个行业当中,由于产业链的分工不同,可以导致各自的盈利点不同,在新能源汽车行业同样也是如此——在新能源汽车整体补助下滑的同时,产业链的中上游企业却持续收益,随着新能源发展的趋势不断前行。

新能源汽车产业链上游主要是资源类公司,为新能源汽车提供原始材料。动力电池主要包括四个部分:正极材料、负极材料、电解液、隔膜。其中又以正极材料最为重要,正极材料的成本占到动力电池总成本的40%。

正极主要有四种材料磷酸铁锂(LFPO) 锰酸锂(LMO) 镍钴锰三元材料(NCM)钴酸锂(LCO)等。提供正极材料的主要上市企业有杉杉股份、当升科技、厦门钨业、中信国安、中国宝安。

杉杉股份以净利润10.1亿元的优势稳居龙头企业宝座。值得一提的是其中厦门钨业的高增长率是由于钨和钴的涨价,存货价值上升所致。

相比于正极材料的矿产和技术要求,负极材料因为以石墨为主,技术壁垒低。目前国内市场主要企业为杉杉股份和深圳贝瑞特,二者合计占50%以上的份额。其中以负极材料起家的杉杉股份的负极材料毛利率高达31%。

此外电解液占锂电池成本的15%左右,毛利率约30%。在动力电池中也主要为硫磷酸锂。主要上市企业有天赐材料、新宙邦、江苏国泰。

其中天赐材料收购江苏容汇通用锂业股份,切入上游六氟磷酸锂,能够自主生产,打通上下游,获得更低的成本和产能优势。新宙邦虽然毛利率最高,但是缺乏六氟磷酸锂的自主生产能力。

随着新能源的发展,推动六氟磷酸锂走高,上市企业多氟多2016年净利润水涨船高增速高达1404.65%,但2017年受补贴和公司战略影响,出现-36.71%的负增长。

动力电池最主要的材料要属钴和锂,也就是最上游的产业链属于有色金属的矿产资源。

动力电池制造过程中消耗最多的为锂、钴和石墨,石墨由于资源丰富,价格较低,前两者的资源相对稀少,很快就导致价格的飞涨。其中以钴最为明显,中国钴资源极为匮乏,目前储量仅8万吨,占世界1.1%,因此,其中88%的钴要依靠进口。

毫无疑问新能源是未来发展趋势,因此,无论下游竞争如何激烈,上游都需要钴和锂。这点从钴矿和锂矿企业的高增长率可见一斑。

在我国,钴和锂的主要企业有赣州逸豪优美科、浙江嘉利珂、格林美、华友钴业、金川科技等,这五家公司占市场总份额为80%以上。

而且,得益于钴价格的持续上涨,钴矿上市企业的利润增长都出现超高增长。

相对于钴的稀缺性,在锂产业方面我国本身拥有丰富的锂资源,但因为主要呈现为盐湖卤水,提取高纯度的成本较高,并且分布在西部青藏高原上,交通偏远,环境恶劣,开采难度大。主要做锂矿产业的上市公司有西藏矿业、盐湖股份、赣锋锂业和天齐锂业。

其中天齐锂业更是以高达70.14%的毛利率,位居榜首。天齐锂业于2015年收购了澳大利亚矿业公司泰利森,使得天齐锂业一举获得了全球最大的固体锂矿,占全球锂辉石矿供应量的2/3,并且开采成本也是业界最低的。天齐锂业目前产量占国内市场的47%,净利润率高达47.74%,可谓是新能源市场的最大受益者之一。

责任编辑:任我行

-

权威发布 | 新能源汽车产业顶层设计落地:鼓励“光储充放”,有序推进氢燃料供给体系建设

2020-11-03新能源,汽车,产业,设计 -

中国自主研制的“人造太阳”重力支撑设备正式启运

2020-09-14核聚变,ITER,核电 -

探索 | 既耗能又可供能的数据中心 打造融合型综合能源系统

2020-06-16综合能源服务,新能源消纳,能源互联网

-

新基建助推 数据中心建设将迎爆发期

2020-06-16数据中心,能源互联网,电力新基建 -

泛在电力物联网建设下看电网企业数据变现之路

2019-11-12泛在电力物联网 -

泛在电力物联网建设典型实践案例

2019-10-15泛在电力物联网案例

-

权威发布 | 新能源汽车产业顶层设计落地:鼓励“光储充放”,有序推进氢燃料供给体系建设

2020-11-03新能源,汽车,产业,设计 -

中国自主研制的“人造太阳”重力支撑设备正式启运

2020-09-14核聚变,ITER,核电 -

能源革命和电改政策红利将长期助力储能行业发展

-

探索 | 既耗能又可供能的数据中心 打造融合型综合能源系统

2020-06-16综合能源服务,新能源消纳,能源互联网 -

5G新基建助力智能电网发展

2020-06-125G,智能电网,配电网 -

从智能电网到智能城市