装机底部已现 2018年风电新增装机或将迎来反转!

由于三北红六省禁装,以及风电新增装机向中东部转移过程中,风电建设周期拖长,新增装机的释放节奏被打乱,导致2017年风电新增装机或将在20

4、核准项目115GW,电价下调驱动抢开工,未来三年装机持续增加

2018年风电标杆电价将下调,2018年核准项目需要在2020年前开工。2018年风电标杆电价将下调,I、II、III、IV类资源区的标杆电价分别下调0.07、0.05、0.05、0.03元/kWh,按照电价下调政策,2018年核准的风电项目需要在2020年前开工。

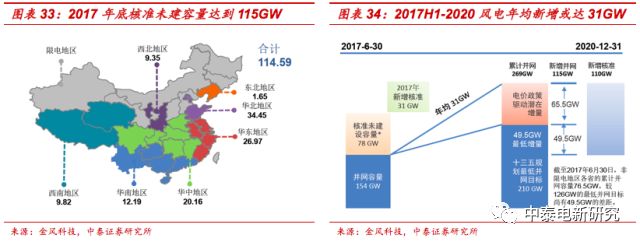

核准未建风电项目115GW,未来三年风电年均新增或达31GW。据金风科技统计,截止2016年底,我国已核准未建设的风电项目容量合计84.0GW(非限电区78GW),其中2016年新增核准32.4GW;同时,2017年7月28日,国家能源局公布2017年将新增核准项目30.7GW,因此到2017年底核准未建风电项目为114.6GW。根据国家能源局的风电电价调整方案,上述项目均需要在2020年前开工建设,以获得0.47-0.60元/千瓦时的上网电价,否则上网电价将被调整为0.40-0.57元/千瓦时,预计2017H1-2020年均风电新增或达31GW。

5、2018年风电装机或将反转,龙头竞争格局优势明显

近两年风电行业低迷是内部结构调整带来的阵痛。在2015年抢装之后,风电行业在2016-2017年间连续两年装机下滑。2016年下滑主要是抢装回调以及风电预警机制的影响。2017年风电装机市场继续低迷的主要原因是西北六省被列为红色预警区域,而新增装机向中东部转移过程中,中东部风电的建设周期长,导致风电装机节奏被打乱。由此可知,2016-2017年风电低迷主要是行业内部结构调整带来的阵痛,并不是行业进入衰退阶段,在能源结构转型的大背景下,风电行业的发展空间依旧广阔。

风电装机底部已现,2018年风电装机或将反转,核准项目115GW,未来三年装机有望持续增长。2017年以来,风电行业主要发生以下变化:(1)国内弃风限电明显改善,三北红六省中有四个省份2018年有望解禁;(2)中东部地区风电建设已经开始迈入常态化,建设周期拉长的影响或将被消化;(3)分散式风电拉开序幕,海上风电总核准量达到3.98GW,贡献行业新增长点。在这些因素的作用下,2018年风电新增装机或将迎来反转。与此同时,目前国内核准未建风电项目达到115GW,根据国家能源局的风电电价调整方案,上述项目均需要在2020年前开工,因此2018-2020年风电装机有望持续增长。

竞争格局明朗,各细分板块龙头相对清晰,强者恒强逻辑将主导行业发展。风电的发展过程中经历过多次行业的动荡和洗牌,目前竞争格局比较明朗,各细分环节的龙头相对清晰。以风电机组制造环节为例,近4年,风电整机制造企业的市场份额逐渐趋于集中,CR5由2013年的54.1%增加到2016年的60.1%,CR10由2013年的77.8%增长到2016年的84.2%。目前风电行业整体处于技术升级和精益管理的阶段,这个过程中具有技术和资本优势的龙头企业拥有充分的先发优势,强者恒强的逻辑将主导行业未来的发展,龙头企业将随着行业的快速增长获得确定的超额收益。

原标题:为什么2018年风电新增装机或将反转?-风电系列研究报告之一

免责声明:本文仅代表作者个人观点,与本站无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

我要收藏

个赞

-

通用电气(中国)有限公司燃气发电部市场总监王铁成:先进的燃气轮机联合循环发电

-

广东省首个海上风电项目已完成工程总体进度56% 首台风机准备并网调试

-

发电量6.3万亿千瓦时!2017年12月能源生产统计出炉,风电、光伏发电量同增25.7%、46.8%

-

通用电气(中国)有限公司燃气发电部市场总监王铁成:先进的燃气轮机联合循环发电

-

抢先看|2017年发电量62758亿千瓦时:火电发电量46115亿千瓦时 同比增长4.6%

-

大唐发电与大唐环境产业公司签署脱硝特许经营合同