大数据技术在商业银行精准营销的应用

大数据技术在商业银行精准营销的应用

宿媛媛1,陈燕1,马兴敏1,李谦1,2

(1.山东省农村信用社联合社信息科技部,山东济南250101;

2.青岛农商银行红岛经济区支行,山东青岛266114)

摘要:随着金融市场化改革的不断深化,加之行业内部竞争和互联网金融带来的冲击,传统营销模式与客户个性化、多样化的需求之间的矛盾日益凸显,商业银行急需一种更为精准的营销方式,依托大数据技术实现营销转型升级是商业银行未来的方向,即利用大数据实现精准营销,精准营销通过大数据分析,完成客户的细分与定位,客户流失的预警,产品的创新,并有针对性地开展营销推广活动,让银行与客户之间实现最为直接和有效的互动。

关键词:大数据;商业银行;精准营销

大数据最早可追溯到20世纪R0年代的美国。随着信息化时代的到来,商业银行产生了海量的业务数据和中间数据。作为一种新兴的数据处理技术,大数据金融就是将传统银行业务和新兴大数据技术二者进行有效的融合,从海量数据中提取出各种有价值的信息,为商业银行进行有效营销提供服务和参考。

一、商业银行大数据特征

大数据指的是人量的数据集合或数据群,传统软件程序在一定时间内无法对其进行有效分析处理,即利用互联网、云计算等信息化处理方式对金融机构内外的海量数据进行处理,从而达到运营金融产品和服务的目的。商业银行因其特殊的行业性质,在多年的经营中积累产生了大量的业务数据,其特征如下:

(1)数据量大:商业银行每天都会产生的海量数据,目前存量数据已达到PB级的数据级。

(2)数据类型多:商业银行的大数据既包括客户账号、金额等结构化数据,还包括影像资料、缴费信息等非结构化数据。面对各种各样的数据类型,商业银行应具有很高的数据处理能力。

(3)数据的动态性:商业银行的大数据增长速度快,变动频率高,变化范围广,因此其内容和结构呈现动态性,要求商业银行能够快速捕捉数据信息,实时完成处理。

(4)价值密度低:商业银行大数据中,数据价值往往参差不齐,大量无效数据充斥其中。因此商业银行必须采用先进的大数据处理技术,在海量数据中清除产生误导性的垃圾数据,筛选有用数据加以利用。

二、基于大数据的客户细分定位

(一)客户类型除分

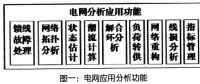

合理的客户类型初分是精准营销的基础。商业银行中客户信息众多,既包括客户姓名、账号等基本属性,也包括生活喜好、消费习惯等行为属性,客户类型的初分就是根据客户基本属性进行的划分,为进一步的客户细分提供基础。如下图:

(二)客户价值细分

客户细分是对客户社交信息、信用属性、消费特征等行为属性的分析,根据客户的需求和特点把客户划分成不同的群体,细分后这些群体应具有客户群内高度相似、群间差异明显的特点。基于细分的客户群体,商业银行根据其不同特征进行有针对性营销,实现精细化、差异化和个性化的服务和管理,例如通过分析客户消费行为,明确当前客户处于获取、磨合、提升、成熟、衰退和流失等六个生命周期阶段的哪个阶段,并根据所处生命周期阶段的不同,完成对客户的分类,并根据客户类型,确定营销目标,制定营销策略。

三、基于大数据的客户流失预警

商业银行客户流失主要表现在如客户星级下降、活跃度下降、金融资产下降、销户/销卡等行为,一般客户在商业银行要经历获取期、磨合期、提升期、成熟期、衰退期和流失期等6个生命阶段,其中客户在磨合期和衰退期最容易流失,并且相较于衰退期的客户,磨合期的客户更容易挽留,因此通过有效的营销手段挽留磨合期客户将降低客户的流失率,增加商业银行的营收。

客户流失预警是以已流失客户的资产变动、产品使用、金融交易的行为数据为基础,分析已流失客户在流失前的行为特征,判断客户所处生命周期价段,并使用决策树、评分卡等预测工具来预测客户的流失概率。客户流失预警一般包括四个方面步骤:

(1)通过客户行为分析,判断客户所处生命周期阶段。

(2)利用决策树、评分卡等预测各生命周期阶段客户流失概率

(3)通过计算利润贡献度,锁定客户挽留名单,重点锁定磨合期的客户。

(4)针对高流失风险的客户,制定进一步营销或服务略策。

四、基于大数据的产品创新

纵观国内商业银行的金融产品和服务产品,大多缺乏个性化,产品品种较少,同质化严重。大数据为银行加快产品创新提供了广阔空间,通过大数据的分析丰富产品品种,满足客户多样化的需求。大数据产品创新是以海量数据为基础,分析挖掘行内历史数据,找出行内现有产品的相关特征和属性,对接第三方等行外数据,融合行内交易数据与行外参考数据,然后结合客户聚类数据,导出创新型的理财产品,通过大数据创新的新产品在促进营销、降低成本、风险管控上发挥巨大的优势。

五、基于大数据的个性化营销推荐

(一)根据客户偏好推荐适合的产品

通过搜集和分析商业银行客户的基本信息,账户金额、违约情况、交易流水等结构化数据信息以及生活喜好、网络留言、消费习惯等半结构化数据,识别出客户对金融产品的偏好,揭示客户金融消费时心理活动,从而将客户行为数据转化为客户金融消费时偏好特征图,根据特征图,突出产品的差异化和个性化,向客户推荐满足其需求和偏好的金融产品,同时,可以借助产品关联分析成果,向客户交叉销售其它金融产品,这样有助于提高银行金融产品的渗透率及客户产品量,从而提高客户粘性,实现目标客户精准营销。

(二)根据产品特点推荐适合的客户

目前,大多数产品推荐都是基于客户经理的主观分析判断而进行的推荐,而非建立在有效的大数据信息分析基础上的推荐,难以满足客户综合化、多元化的金融需求。商业银行基于大数据进行产品推荐,通过分析客户基本属性、持有产品信息、收入消费结构等数据,建立客户可能购买的银行产品的购买情况模型,找出最可能购买特定银行产品的客户群体,这样可以帮助银行从尚未购买该产品的客户中找出具有潜在购买能力的客户,将产品的营销对象定位于对产品的响应概率超过特定程度的客户,实现目标客户的精准定位。因此产品部门可以基于银行当前存量客户提高银行各种产品的渗透率。

参考文献:

[1]管薇薇,商业银行基于大数据的精准营销解决方案[J].电脑知识与技术,201 5,29 (11):7-9

[2]洪玮,大数据在银行精准营销中的应用.IT观察

[3]龚敏,刘广丹,基于大数据的精准营销应用研究综述[J].市场周刊,2016,07: 58 - 60

[4]岳潇竹,大数据背景下M银行零售业务精准营销研究[D].天津财经大学,2015

[5]钱裕春.基于大数据的S商业银行理财产品创新研究[D].苏州大学,2017.

作者简介:

宿媛媛( 1989-),女,就职于山东省农村信用社联合社信息科技部:

陈燕(1989-).女,就职于山东省农村信用社联合社信息科技部;

马兴敏(1989-).男,就职于山东省农村信用社联合社信息科技部;

李谦(1990-),男,就职于青岛农商银行红岛经济区支行,山东省农村信用社联合社信息科技部。

责任编辑:继电保护

-

《电力设备管理》杂志读者俱乐部会员招募

2018-10-16电力设备管理杂志 -

云南能源职业技术学院

2018-06-05云南能源职业技术学院 -

中国科学技术大学热科学和能源工程系