“互联网+”下的金融大数据风口解码

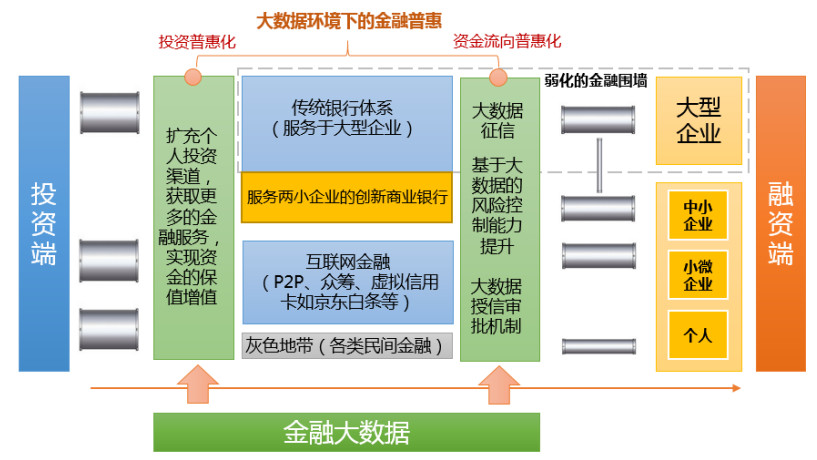

中国当前的金融体系制造了世界上独一无二的“二元围墙体系”,金融围墙内的主体坐享巨量金融资源而难以投放到实体经济最为需要的地方;而围墙外的中小企业却得不到普惠金融,发展受限。随着当前中国经济处于下行空间,中国急需一场金融改革--在传统主要服务于大型优质企业的传统商业银行体系之外,还更加需要有服务于中小企业的金融机构。目前P2P等各类互联网金融企业已经为此创造了一个良好的开局,但仍不足够,在缺乏普惠金融的环境下,“互联网+”将难以真正壮大起来。中国目前已经悄然开展而在未来将会越演越烈的金融改革,本质目标就是改变上述的扭曲金融体制,实现普惠金融,一方面让有活力与创造力的中小企业为实体经济重新带来活力,另一方面通过投资渠道的拓展,让投资端的个人也能享受到更好的财富增值,实现藏富于民。而普惠金融将与“互联网+”一起,成为中国经济转型的重要引擎之一。

所谓的普惠金融,就是以可负担的成本为有金融服务需求的社会各阶层和群体提供适当的、有效的金融服务。其变革的内涵首先第一个层面是普惠于有创造力的两小企业,而第二个层面是据此扩充投资端个人的投资渠道,使得普通居民能享受到更多优质的金融服务。

而综合目前整体国内金融市场现状,最有可能带来中国普惠金融,或者退一步说为实现普惠金融创造关键条件的无疑是金融大数据。如普惠金融实现的焦点问题之一,是如何服务这些缺乏征信记录、难以深入了解导致传统银行不愿意授信的两小企业?短期内建立起西方用了上百年建立的完善金融征信、授信体系并不可行,为今之计是通过金融大数据,建立基于大数据的深度覆盖征信体系、提升风险控制水平,进而赋予新型金融机构服务于更多两小企业的能力,其成功的概率最大。

普惠金融将为中国金融体系带来创新的动力(来源:亚信大数据)

正因如此,金融大数据的风口在于围绕普惠金融的两个卡口:一、资金流向普惠化。利用金融大数据提升征信、风险控制能力及授信评估机制,扭转资金流向困境,为有创新和效率的两小企业注入更多血液,也为“互联网+”的发展创造社会资金环境;二、投资普惠化。如通过金融大数据的场景识别,结合互联网平台为个人资金找到更好的投资渠道,并取得风险与收益的较佳平衡点,余额宝是一项成功的尝试,而相信在以后随着普惠金融的发展,将有更多的互联网金融产品为个人带来更好的资金保值增值渠道。

而就目前中国金融环境而言,如何借助金融大数据去较快地推动资金流量普惠化是更为迫切的任务。

最后,从金融大数据的应用主体上, 我们也能预见到,对于传统的大型国有银行,其政策红利最深,也最不愿意走到围墙之外,金融大数据对其吸引力实际有限,应用上也许更多围绕利用大数据技术降低整行的IT运维成本;而真正积极拥抱金融大数据、愿意为两小企业提供服务及实现普惠金融的,实际上是在围墙里夹在大行之间生存的中小型股份制银行、城/农商行,以及新兴的民营银行和性质迥异的各类互联网金融机构。

(三)绽放的金融大数据生态圈

讲起基于大数据的普惠金融,不能不提的无疑是阿里小贷。阿里小贷之所以成功的根本原因,在于阿里巴巴帝国的庞大生态圈,在这个生态圈的内部,阿里小贷能获得大量贷款人的数据,比如其在阿里系内的交易数据、现金流情况、客户评价度数据、物流货运数据、存货周转情况等数据,同时基于阿里系的资源也引进了一批外部的数据,有了这些丰富的数据,通过阿里独特的量化分析模型,能将贷款逾期率控制在传统银行为这些客户做相同贷款的逾期率之下,因此阿里小贷在服务阿里内部客户的融资服务相比传统银行才具备了比较优势。但值得注意的是,阿里小贷并非一个通用的商业模式,因为其建立在阿里生态圈内部的大数据环境,而阿里巴巴只有一个。

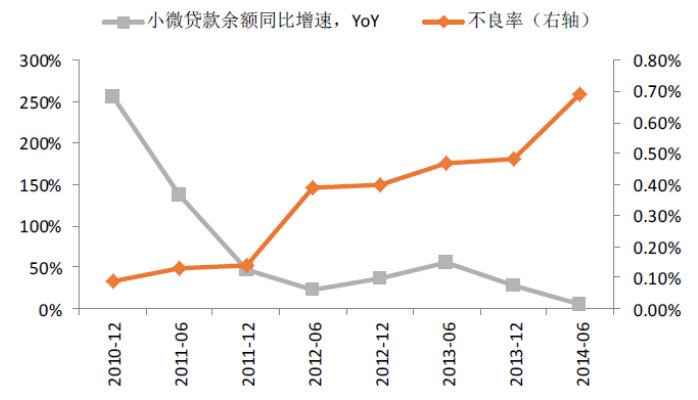

其他金融机构要通过普惠金融更好服务于两小企业,尤其是“互联网+”下即将发挥新生命力的创新企业,则缺乏上述阿里小贷的成功基石--与资金资源同样珍贵的数据资源。在缺乏有效金融大数据的情况下,要做两小贷款的难度非常的大,如民生银行是国内银行中涉足两小贷款最早的传统银行,其小微贷款模式主要还是传统银行的线下信贷调研,依靠大量的小微信贷专员发放各类带抵押或担保的小额信贷,在经历了2010~2011年高速发展之后,近年来民生银行小微贷款遇到了增速下滑,而不良率迅速上升的尴尬。

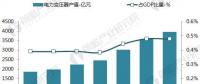

民生银行2010~2014小微贷款增速及不良率走势(来源:平安证券研究所)

而同样愿景于服务中小企业的广发银行,则注重金融大数据的获取与应用。如广发银行的大数据零售商业智能决策平台整合了征信系统,各个专业市场数据库、22万个共覆盖4亿多人口的居民社区数据库、各商会和产业链数据库等,也跟外部如工商总局个体户等小微企业信息联网。在外部互联网数据上,广发银行先后与阿里、腾讯、京东、百度、网易等互联网企业合作,借助他们的地图、游戏、支付等平台捕获新鲜数据。

金融底层大数据资源的获取,对于推动中国普惠金融有重要的意义,比如供应链金融数据、运营商数据、各类互联网数据源等。然而现在这些数据散落在不同的角落里面,无论传统银行还是互联网金融企业要获取到可用于优化征信授信的相对完整数据难度很大。这无疑为中国的普惠金融发展中的一个重大阻力,尤其在当前中国金融体系急需改革、为实体经济甚至“互联网+”注入更多活力的环境下。

或者一个有效的做法,是在有关部门联合一批金融机构、大数据技术提供方建立一个致力于推动普惠金融的公共金融大数据交易市场,使得各个会员机构均能够获取到足够的数据,并利用行政力量解决比如数据隐私、产权转移等难题。毕竟要实现金融普惠,首当其冲的是先要实现金融数据普惠,让每个金融主体都能平等获取到数据,而竞争的舞台则是在如何更好使用这些数据上。

金融数据普惠是金融大数据生态圈中的第一个也是最为关键的挑战。要迅速跨过,需要联合整体行政与行业、技术力量的去推动。

金融大数据生态圈中第二个挑战是数据的管理。相比其他行业,金融大数据更加有显著的来源异构、类型繁多、总量巨大的4V特征,而金融行业对数据的准确性、规范性要求却极高。如何科学地管理这些金融数据资产则是另外一个挑战,尤其是在数据普惠后,考验各个金融大数据主体的是应用这些数据的效率。因此,金融大数据资产的标准化质量管理、数据溯源、安全管理、主数据管理,以及非结构化数据处理(语义分析、自然语言处理)、数据可视化、分发管理等,如何做到低成本高效率管理,是金融大数据应用的关键。

金融大数据生态圈中第三个挑战是数据的应用建模。如包括大数据征信、风控、反欺诈侦测、基于大数据的贷后服务与风险管理等,这些应用均涉及到大量的数据量化分析模型,如何保障这些模型的有效、稳健是一项重要的议题。另外,华尔街的量化交易基金历史经验告诉我们,量化模型往往难以考虑到系统性风险,比如一个模型认为无论是资产实力、还款能力、品德都俱佳的贷款者,在面对经济下行的系统性风险仍然会有极大的逾期风险。而量化模型基本难以预测到系统性风险,如笃信精密量化分析模型的长期资本管理公司,死在了模型无法预料的俄罗斯金融风暴之中。如何处理好系统风险与量化模型的平衡,是金融大数据应用建模的艺术。

最后,构建金融大数据场景与入口。所谓的普惠金融,就是为社会各阶层和群体提供适当的、有效的金融服务,如为一名好学上进的务工人员提供上夜校的社会助学贷款,社会中不乏各种金融服务的需求场景,我们需要做的是前瞻地发现他们,快速响应,对贷款人做出快速的审核甚至设计个性化的金融服务。这样普惠金融将会走到社会每个角落,在金融场景识别与服务商,互联网金融有先天的优势,而传统银行的互联网化也将进一步推动这点,正如互联网给我们的启示一样,金融大数据到了最后,将演进为对场景与入口的争夺。

(四)后记

金融大数据,有别于其他行业的大数据应用,除了是行业自身的数据技术升级外,还将在中国经济转型与金融改革中被赋予更多的使命,在未来几年预期将迎来一股喷井式爆发。其中首先来临的,是金融大数据的获取与数据普惠,如最近如大智慧、同花顺、东方财富网等金融数据提供企业的股价飞涨依稀印证了这点;而金融大数据资产管理、应用建模则是随之而来的机遇,而场景与入口之争,也将是这一轮金融变革的最终竞争模式。