风电行业深度分析:势起风至 未来已来

1 风电行业分析框架再思考及结论1 1 思考:风电行业进入发展新周期与光伏等其他新能源一样,风电也是靠补贴驱动发展起来的。过去每次调

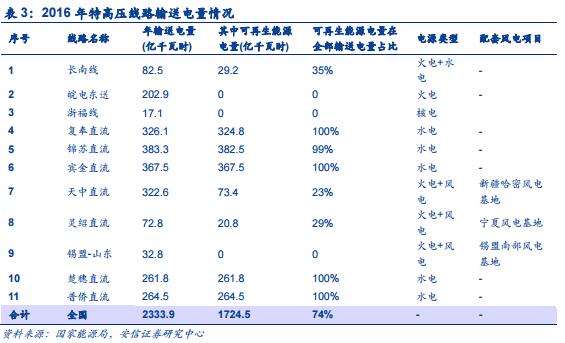

3)再次是跨区输电线路陆续投运。弃风限电的根本原因在于能源的供给和需求不匹配以及外送通道建设的滞后。因此,加快特高压输电线路的建设是解决弃风限电问题的重要因素。2006 年我国第一条特高压交流输电线路和第一条特高压直流输电线路开工,十年来我国共建成投运 11 条特高压输电线路。2016 年,全国 11 条特高压线路输送可再生能源电量 1725 亿千瓦时,占全部输送电量的 74%。国家电网公司覆盖区的 9 条特高压线路输送电量 1808亿千瓦时,其中可再生能源电量1198亿千瓦时,占全部输送电量的 66%;南方电网公司覆盖区的2条特高压线路输送电量526亿千瓦时,全部为可再生能源电量。

11 条特高压线路中,三条特高压线路针对风电消纳问题配备了专门供电的风电场。其中,天中直流于 2014 年正式投运,主要针对新疆哈密地区风电消纳问题,2016 年共运输风电 73.4 亿千瓦时,新疆地区全年风电发电量为 220 亿千瓦时,特高压输电占新疆地区风电消纳比例达到 33.36%;灵绍直流对接宁夏风电基地,于 2016 年正式投运,2016 年共运输风电 20.8 亿千瓦时,宁夏地区全年风电发电量为 129 亿千瓦时,特高压输电占宁夏地区风电消纳比例为 16.12%。锡盟-山东线于 2016 年投运,主要对接锡盟南部风电基地,目前还未进行风电输送。

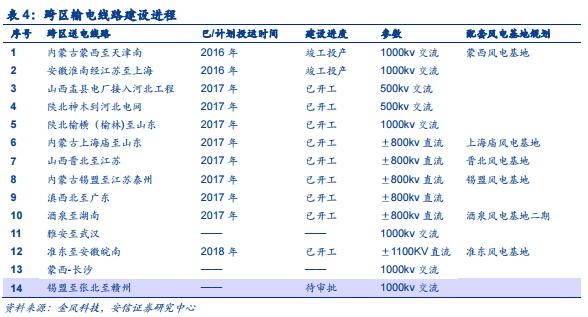

根据此前特高压线路建设相关规划,2016 年还有两条特高压线路已竣工投产,2017 年更是新增 8 条特高压线路竣工投产,这 8 条线路中有 4 条对接了限电地区风电场,投运后将对内蒙古、山西、甘肃的风电消纳问题产生积极影响。

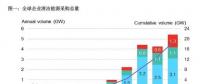

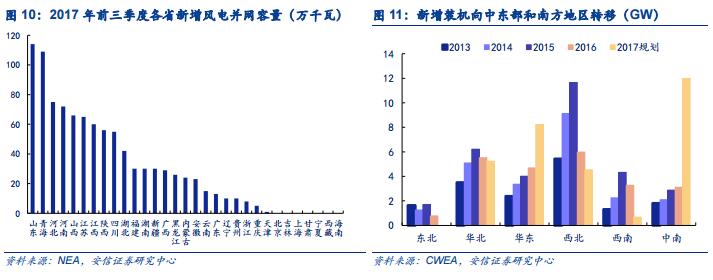

4)最后是风电建设向中东部和南部等消纳能力强的地区转移。风电“十三五”规划提出, “十三五”期间“三北”地区在基本解决弃风问题的基础上,通过促进就地消纳和利用现有通道外送,新增风电并网装机容量 35GW,累计并网容量达到 135GW,相比“十二五”同比增长 35%;中东部及南部地区新增并网容量 42GW,累计并网装机容量达到 70GW,同比增长 150%。从 2017 年前三季度各省市新增并网容量来看,弃风限电严重的新疆(0.3GW)、甘肃(0)、宁夏(0)等地势头得到有效遏制,风电新增并网容量较多的地区为青海、山东、河南、河北等消纳能力较强的省份。

另外,2017 年新增核准规划更是体现出装机重心南移的趋势,华东和中南地区将是开发建设的重点。规划华东地区新增装机 8.23GW,占总体规划比例 26.85%,中南地区新增装机 11.98GW,占总体规划比例达到 39.09%,也就是说超过一半的新增装机集中在消纳能力强的中东部和南方地区。

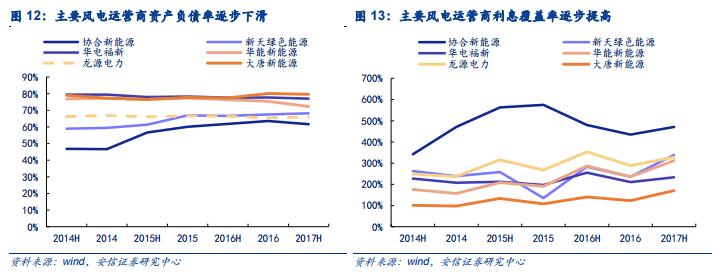

2.2.2. 融资能力和偿债能力增强,提升运营商投资动力

根据我们产业链调研了解到,限制风电运营商投资的主要还是融资能力(资产负债结构)和偿债能力(利息偿还能力)。

目前风电运营商补贴到位情况良好,一般在两年内都会拿到补贴,另外我们预计第七批补贴目录有望年内下发从而进一步改善补贴回流情况;

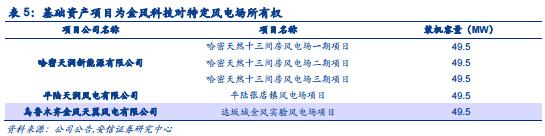

其次,运营商可利用风电收费收益权或可再生能源补贴进行资产证券化,缓解资金压力,优化资产负债表和现金流量表,比如金风科技在 2016 年 7 月以装机容量合计 247.5MW 风电场的电费收益权作为基础资产发行了 12.75 亿元的 ABS 产品;2017 年 11 月,中国华能发行了我国首单以可再生能源电费补贴款为基础资产的 ABS 产品,项目注册金额 50 亿元,首期发行规模为 5.3 亿元。

此外,随着弃风限电的持续改善,运营商存量电站的盈利能力增强,将进一步降低资产负债率,优化现金流,从而提高运营商的投资动力。

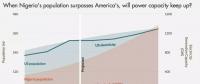

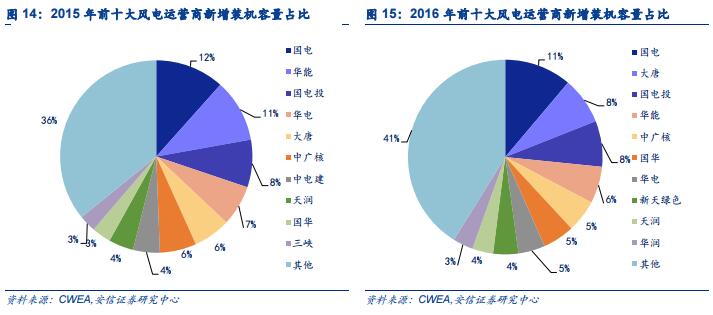

2.2.3. 投资主体多元化,民营资本市场份额持续增长

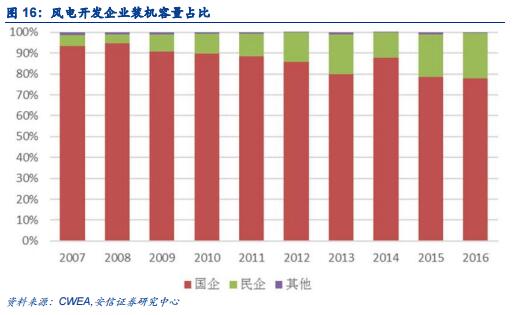

行业集中度下滑,投资主体多元化。由于风电一般单个项目规模较大,对资金规模及融资能力要求较高,国内风电开发主体为以五大发电集团(国电、华电、华能、大唐、国电投)为主的央企。2016 年,中国风电有新增装机的开发商企业超过 100 家,前十家装机容量超过 1300 万千瓦,占比达到 58.8%,累计装机前十家的开发企业装机容量超过 1 亿千瓦,占比达到 69.4%。但随着风电行业的快速发展以及风电运营具备较好的经济性,参与风电投资的企业越来越多,2016 年前十大开发企业市场份额同比下降 6.6%,且在 2016 年新增装机容量的前十名中,民营企业数量从 2015 年的 1 家(天润)增长至 2 家(天润、新天绿色)。

另外,从历年新增装机的市场占有率来看,从 2008 年到 2016 年,国企的市场占有率持续下降,而民企的市场占有率持续提升,从 4%增长到 20%左右。

可以预见的是,随着限电问题的持续改善,风电运营的高收益水平将吸引越来越多的民营资本参与风电市场投资,从而给市场注入新的活力。

免责声明:本文仅代表作者个人观点,与本站无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

我要收藏

个赞